Налог от кадастровой стоимости объектов в. Изучаем какие изменения произошли по имущественному налогу. Предельная ставка налога на имущество с кадастровой стоимостью

77 город Москва

Дата публикации: 26.05.2017

О приказе ФНС России от 31.03.2017 № ММВ-7-21/271@ «Об утверждении форм и форматов представления налоговой декларации по налогу на имущество организаций и налогового расчета по авансовому платежу по налогу на имущество организаций в электронной форме и порядков их заполнения»

Дата письма:

14.04.2017

Номер:

БС-4-21/7139@

Вид налога (тематика):

Налог на имущество организаций

Статьи Налогового кодекса:

Вопрос: Об изменениях в формах налоговой декларации и авансовых отчетов по налогу на имущестов организаций

Ответ:

Федеральная налоговая служба информирует о том, что приказ ФНС России от 31.03.2017 № ММВ-7-21/271@ «Об утверждении форм и форматов представления налоговой декларации по налогу на имущество организаций и налогового расчета по авансовому платежу по налогу на имущество организаций в электронной форме и порядков их заполнения» (далее - Приказ) зарегистрирован Министерством юстиции Российской Федерации 12.04.2017, регистрационный номер 46348. Номер опубликования Приказа на официальном интернет-портале правовой информации (http://pravo.gov.ru/): 0001201704130002, дата опубликования: 13.04.2017.

Обращаем внимание на то, что Приказ применяется начиная с представления налоговой декларации по налогу на имущество организаций (далее – Декларация) за налоговый период 2017 года.

Приказом в формы налоговой отчетности по налогу на имущество организаций (далее – налог) и порядки их заполнения внесены, в том числе, следующие изменения:

1. В связи с принятием Федерального закона от 06.04.2015 № 82-ФЗ исключена обязанность заверять Декларацию печатью юридического лица;

2. Исключен код вида экономической деятельности по классификатору ОКВЭД;

3. Уточнен порядок согласования одной Декларации в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации (в отношении суммы налога, подлежащей уплате в бюджет муниципального образования);

4. В связи с принятием Федерального закона от 28.12.2016 № 464-ФЗ Раздел 2 Декларации дополнен строкой с кодом К жд, подлежащей заполнению в соответствии со статьей 385.3 Налогового кодекса Российской Федерации (далее – Кодекс);

5. Приложение № 5 «Коды вида имущества» к порядку заполнения Декларации дополнено новыми кодами:

Имущество, расположенное во внутренних морских водах Российской Федерации, в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации либо в российской части (российском секторе) дна Каспийского моря, используемое при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ;

Объекты магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия; объекты, предусмотренные техническими проектами разработки месторождений полезных ископаемых и иной проектной документацией на выполнение работ, связанных с пользованием участками недр, или проектной документацией объектов капитального строительства, и необходимых для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия;

Железнодорожные пути общего пользования, а также сооружения, являющиеся их неотъемлемой технологической частью;

Магистральные трубопроводы, линии энергопередачи, а также сооружения, являющиеся неотъемлемой технологической частью указанных объектов;

Объекты недвижимого имущества, включенные уполномоченным органом исполнительной власти субъекта Российской Федерации в перечень объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость;

Недвижимое имущество иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества, включенного в перечень, и жилых домов и жилых помещений, не учитываемых на балансе в качестве объектов основных средств;

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета;

- Декларация дополнена Разделом 2.1, в котором приводится пообъектная информация о недвижимом имуществе, облагаемом по среднегодовой стоимости, в отношении которого налог исчислен в Разделе 2 Декларации, с указанием кадастровых номеров (при наличии), условных номеров (при наличии), инвентарных номеров (при отсутствии кадастровых, условных номеров и в случае наличия инвентарного номера), кодов ОКОФ и остаточной стоимости на 31.12 налогового периода;

- В Разделе 3 Декларации:

Добавлена строка «Код вида имущества»;

Исключены строки, заполняемые в отношении инвентаризационной стоимости объектов недвижимого имущества иностранных организаций за налоговый период 2013 года;

Отредактированы наименования строк, в которых указывается кадастровая стоимость;

Добавлены строки, в которых указывается доля налогоплательщика в праве на объект недвижимого имущества (заполняется только в отношении объекта, находящегося в общей собственности), доля по пункту 6 статьи 378.2 Кодекса;

- Справочник «Коды налоговых льгот» дополнен тремя кодами льгот (по пунктам 24, 25, 26 статьи 381 Кодекса);

- Наименования (и коды) отчетных периодов приведены в соответствие с действующими нормами статьи 379 Кодекса.

В аналогичном порядке изменена форма и порядок заполнения налогового расчета по авансовому платежу по налогу.

Дополнительно сообщаем, что в случае представления налоговых расчетов по авансовым платежам по налогу начиная с расчетов за первый квартал 2017 года по форме, утвержденной Приказом (в частности, в случае заполнения налоговых расчетов налогоплательщиками, применяющими с 1 января 2017 года установленные статьей 385.3 Кодекса особенности исчисления налога в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью), налоговым органам рекомендуется принимать указанные налоговые расчеты.

При этом в случае представления первичных налоговых расчетов по авансовым платежам по налогу в соответствии с Приказом за отчетные периоды 2017 года, уточненные налоговые расчеты за указанные отчетные периоды также должны представляться в соответствии с Приказом.

При ликвидации (реорганизации) организации в налоговом периоде 2017 года (до вступления в силу Приказа), Декларация может быть представлена в соответствии с Приказом.

Данную информацию необходимо в кратчайший срок довести до сотрудников, осуществляющих администрирование налога и налогоплательщиков.

Соответствующие доработки в программном обеспечении налоговых органов будут реализованы в ближайшее время.

Действительный государственный советник

Российской Федерации 2 класса

С.Л. Бондарчук

Сообщите о несоблюдении налоговым органом данной рекомендации

Федеральная налоговая служба обращает внимание пользователей справочной базы данных на то, что направляемые Вами сведения о случаях невыполнения налоговыми органами разъяснений ФНС России не являются: :

- обращением в смысле, придаваемом ему Федеральным законом Российской Федерации от 2 мая 2006 года № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»;

- жалобой на действие (бездействие) должностных лиц налоговых органов в соответствии с нормами, установленными статьями 138-141 Налогового кодекса Российской Федерации.

Данная информация будет использована Федеральной налоговой службой в целях повышения качества налогового администрирования и работы с налогоплательщиками.

07.11.16 22 019 0

Кто и когда платит налог на недвижимость

Что такое налог на имущество

Налог на имущество - это плата государству за владение недвижимыми объектами. Купили квартиру, оформили ее на себя - теперь вы собственник и у вас есть недвижимость. За право владеть ею нужно платить. Больше объектов собственности - больше налоговых обязательств.

Налог на недвижимость раз в год начисляет Федеральная налоговая служба: во второй половине года она начисляет плату за объекты, которыми вы владели в прошлом отчетном периоде. ФНС формирует налоговое уведомление - квитанцию - с указанием, за что и сколько нужно заплатить, и направляет собственнику. Мы уже писали,

Если у вас есть личный кабинет на сайте налоговой, по умолчанию никакие их уведомления почтой вам не приходят. Чтобы они приходили почтой, от вас нужно заявление на бумажную отправку. После регистрации в личном кабинете можно выбрать, продолжить получать бумажные квитанции о задолженности почтой или отказаться от этого.

Кто платит налог на имущество физических лиц

Налог на имущество платят собственники недвижимости. Неважно, кто живет и зарегистрирован в квартире: налогоплательщиком будет тот, кому она принадлежит.

Объекты налогообложения

Налогом облагается только недвижимое имущество. Какие объекты являются движимыми, а какие недвижимыми, определяет ст. 130 ГК РФ. Например, автомобиль считается движимым объектом, а дом, гараж, комната в коммуналке - недвижимыми.

Движимое имущество

Движимое имущество закон определяет от обратного: это любые вещи, которые не являются недвижимостью. Например, автомобиль, деньги, телевизор или персидский кот. Перечень недвижимых объектов дан в гражданском кодексе - за собственность, не указанную в этом списке, налог на имущество не платят.

Закон требует регистрации прав на любую недвижимость, а для движимых объектов такого требования нет. Не путайте с регистрацией транспортных средств в ГИБДД: при выдаче паспорта транспортного средства автомобиль ставится на учет, а не регистрируется право собственности на него. За счет ПТС хозяин «привязан» к машине, но это не аналог права собственности.

Владельцы транспортных средств не платят налог на имущество, но должны отдавать государству транспортный налог.

Недвижимое имущество

Определения недвижимости в законе нет - там просто дан полный перечень объектов, которые признаются таковой. Налогом на имущество облагается не любая недвижимость. Список того, за что его платить, тоже дан в законе: жилой дом, квартира, комната, гараж или машино-место. Есть и другие, более редкие объекты налогообложения.

Налоги на общедомовое имущество в многоквартирных домах не платят.

Ставки налога на имущество физических лиц

С помощью ставки вычисляют сумму налога на имущество. Налоговая ставка - это процент от налоговой базы. А налоговая база - это стоимость объекта налогообложения. Для расчета берут не всю стоимость - и не ту, что указана в договоре купли-продажи. Стоимость объекта определяют государственные органы, и она бывает двух видов: инвентаризационная или кадастровая. Но разбираться в видах стоимости и вычетах необязательно: все данные указаны в налоговом уведомлении. Главное - проверить их перед оплатой.

Закон задает базовые ставки налогообложения для физических лиц. Они зависят от вида объекта и его стоимости. Если это жилой дом, квартира, комната или гараж - 0,1% от стоимости, все остальное - 0,5%, но за объекты дороже 300 млн рублей - 2%.

На основе базовых ставок каждый регион имеет право установить свои территориальные. Указанную базовую ставку налога на имущество можно уменьшить до нуля или увеличить, но не более чем в три раза. Например, ставка налогообложения 0,1% для жилых объектов в разных регионах меняется от 0 до 0,3%.

Узнать ставки налога на имущество в своем регионе можно на сайте ФНС. Например, в 2018 году в Москве региональные ставки налогообложения совпали с базовыми: за квартиру стоимостью 8 млн рублей платили 0,1% от стоимости, а за дорогое имущество - от 300 млн рублей - 2%.

Как рассчитать налог на имущество физических лиц

Сумма за год зависит от ставки и налоговой базы. Ставку определяет закон и региональные власти. Налоговая база - это стоимость объекта. Ее умножают на ставку налогообложения и получают сумму налога на имущество.

До 2014 года за налоговую базу брали инвентаризационную стоимость. Инвентаризационная стоимость - это устаревшая схема расчета, которая учитывает изначальную стоимость и износ. Инвентаризационная стоимость объекта налогообложения не связана с рыночной. Ее определяло бюро технической инвентаризации - БТИ. Собственник недвижимости может получить справку о размере инвентаризационной стоимости. Обращаться нужно в БТИ по месту расположения объекта.

Начиная с 2015 года для расчета налога на имущество стали использовать кадастровую стоимость - цену объекта налогообложения, рассчитанную по схеме Росреестра. Эта цена ближе к рыночной. Оценивают объекты уполномоченные Росреестром сотрудники.

Узнать кадастровую стоимость объекта можно четырьмя способами: в личном кабинете Росреестра, в личном кабинете ФНС, через налоговый калькулятор на сайте налоговой или на публичной кадастровой карте. Еще инвентаризационную и кадастровую стоимость указывают в налоговых уведомлениях за соответствующие годы.

В большинстве случаев кадастровая стоимость выше инвентаризационной, поэтому сумма налоговых обязательств выросла. Разница может быть как в три раза, так и в десять.

Возьмем реальную квартиру в Омске площадью 60 м². Рыночная стоимость этой квартиры - 2-3 млн. По инвентаризации она стоила 230 000 Р , а по кадастру стоит 810 000 Р - в три с половиной раза дороже.

В 2015 году на расчет по кадастровой стоимости перешли только 28 регионов, остальные позднее. В 2019 году восемь регионов еще продолжают считать налог на имущество по инвентаризационной стоимости - это Республика Алтай, Приморский край, Иркутская, Курганская, Свердловская области, Чукотский АО, Республика Крым и город Севастополь.

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество по кадастровой стоимости действуют налоговые вычеты. Налоговый вычет - это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости, налоговая база уменьшается, поэтому общая сумма налога на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Его учет происходит автоматически -

Налоговый вычет различается для разных объектов недвижимости: для дома - 50 м², для квартиры - 20 м², для комнаты - 10 м².

За загородный дом площадью 100 м² с налогоплательщика возьмут вдвое меньше: только за 50 м² вместо 100. За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Площадь омской квартиры, которую мы взяли для примера, - 60 м². Значит, платить придется только за 40 м².

Расчет по кадастровой стоимости

Чтобы заплатить налог на недвижимое имущество, не нужно предварительно ничего считать. Налоговая посчитает все сама, и в уведомлении уже будет указана итоговая сумма за отчетный период. Расскажем, откуда она берется, чтобы вы могли проверить. Если не сойдется - отправьте сообщение в ФНС.

Сейчас для налогоплательщиков действует переходный период: налог на имущество берут не полностью, а умножают на понижающие коэффициенты. Но сначала покажем, как считают полную сумму.

При расчете налога на имущество по кадастровой стоимости ее уменьшают на вычет и умножают на ставку налогообложения. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, налоговые обязательства пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н - сумма налога на имущество, Б - налоговая база, или кадастровая стоимость объекта после вычета, С - ставка налога на имущество в регионе для этого объекта, КПВ - коэффициент периода владения, Д - размер доли собственности в объекте.

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если купили квартиру до 15 числа включительно, то этот месяц считается за полный. Если позже этого срока - месяц не считается.

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения - 6 месяцев. КПВ равен 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета. Она не обязательно совпадет с нашей, потому что мы привели пример без учета понижающих коэффициентов. Чтобы их применить, организация сначала считает налог на имущество по инвентаризационной стоимости. Как это сделать, расскажем дальше, но сначала посчитаем полный налог на имущество по кадастру на реальном примере.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для нашей квартиры в Омске за 2018 год. Ее кадастровая стоимость - 810 000 Р . Площадь - 60 м².

Сначала применим налоговый вычет. Для этого посчитаем кадастровую стоимость одного квадратного метра: 810 000 / 60 = 13 500 Р .

Площадь после вычета - 40 м², поэтому стоимость после вычета составит 13 500 × 40 = 540 000 Р .

Ставка налогообложения для квартир в Омске равна 0,1%

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д - тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 Р .

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 Р .

А если налогоплательщику принадлежит только четверть квартиры, Д - 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 Р .

Расчет по инвентаризационной стоимости

В некоторых регионах все еще берут налог на имущество по инвентаризационной стоимости. В остальных регионах его вычисляют, чтобы затем подставить в формулу для снижения налога на имущество по кадастровой стоимости.

Сумму по инвентаризационной стоимости тоже считает налоговая, но для наглядности опишем, как получается итоговая сумма. Формула расчета похожа. Только за налоговую базу берут не кадастровую, а инвентаризационную стоимость, умноженную на коэффициент-дефлятор. Коэффициент-дефлятор устанавливает правительство.

Налоговые вычеты не применяются.

Н = И × КД × С × КПВ × Д

Здесь Н - сумма налога на имущество, И - инвентаризационная стоимость объекта, КД - коэффициент-дефлятор, С - ставка налога на имущество в регионе для этого объекта, КПВ - коэффициент периода владения, Д - размер доли собственности в объекте.

Пример расчета

Посчитаем налог на имущество по инвентаризационной стоимости для нашей омской квартиры. Омская область перешла на учет по кадастру в 2016 году, поэтому последний период для расчета по инвентаризационной стоимости - 2015 год. Инвентаризационная стоимость - 230 000 Р . Коэффициент-дефлятор в 2015 году - 1,147.

На сайте ФНС выясняем налоговую ставку в Омске за 2015 год. Для квартир стоимостью до 300 000 Р это 0,1%.

Налог на имущество по инвентаризационной стоимости: 230 000 × 1,147 × 0,1% = 264 Р .

Если срок владения квартирой - полгода, указанная сумма уменьшится вдвое и составит 132 Р .

Если налогоплательщику принадлежит только четверть этой квартиры, он заплатит 66 Р .

Налог на имущество по инвентаризационной стоимости получился в два раза меньше, чем по кадастровой. Поэтому при переходе на новый способ расчета действуют понижающие коэффициенты.

Расчет по кадастровой стоимости до 2020 года

Полную сумму налога на имущество по кадастровой стоимости большинство собственников пока не платят. Для плавного перехода к новой налоговой нагрузке ввели понижающие коэффициенты. 2020 год - срок, в который должен был завершиться переходный период для регионов, начавших считать по-новому в 2015 году. С этого времени собирались брать налоги в полном размере, но условия поменяли. Теперь в большинстве случаев сумму будут рассчитывать с учетом понижающих коэффициентов в 2020 году и после него.

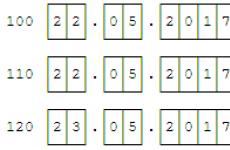

Размер налога на имущество растет постепенно. В первые три года после перехода на кадастр используют такую формулу:

Н = (Н1 − Н2) × К + Н2

Здесь Н - окончательная сумма налога на имущество за текущий год.

Н1 - полный размер налога на имущество по кадастру. Как его считают, мы рассказали выше.

Н2 - налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали. Например, в Москве это 2014 год, в Омской области - 2015 год.

К - понижающий коэффициент. В первый год после перехода на кадастр он равен 0,2, во второй год - 0,4, в третий год - 0,6.

С четвертого года налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если полная сумма выросла больше чем на 10%, организация увеличивает сумму налоговых обязательств в текущем периоде на 10%. Если не больше - с этого момента берут в полном размере.

Полная формула с учетом всех параметров:

Н = ((Б х С - Н2) х К + Н2) х КПВ х Д - Л

где Л - налоговая льгота.

Когда сумма по кадастровой стоимости меньше налога на имущество по инвентаризационной, понижающие коэффициенты не действуют.

Пример расчета

Посчитаем, как растет размер налога на имущество за нашу квартиру в Омске. В 2015 году его брали по инвентаризации, и мы заплатили 264 Р . Полная сумма по кадастру - 540 Р . Допустим, что кадастровая стоимость меняться не будет.

Рост по кадастровой стоимости за первые три года после перехода

| Год | Расчет | Итоговая сумма |

|---|---|---|

| 2016 | (540 − 264) × 0,2 + 264 | 319 Р |

| 2017 | (540 − 264) × 0,4 + 264 | 374 Р |

| 2018 | (540 − 264) × 0,6 + 264 | 430 Р |

- 2016 год - (540 − 264) × 0,2 + 264 = 319 Р

- 2017 год - (540 − 264) × 0,4 + 264 = 374 Р

- 2018 год - (540 − 264) × 0,6 + 264 = 430 Р

С 2019 года сравниваем полный налог на недвижимость с суммой за 2018 год. 540 Р превышает 430 Р более чем на 10%, поэтому налог на недвижимое имущество за 2019 год составит 430 + (430 × 10%) = 473 Р .

В 2020 году тоже сравниваем. 540 Р превышает 473 Р более чем на 10%, поэтому налог на недвижимость за 2020 год составит 473 + (473 × 10%) = 520 Р .

В 2021 году опять сравниваем. 540 Р превышает 520 Р менее чем на 10%, поэтому платим полную сумму - 540 Р . В 2022 году и далее тоже платим эту сумму.

Льготы для физических лиц

Налог на имущество платят не все. Некоторым категориям предоставляют льготы в размере 100 или 50%.

Льготы по налогу предоставляются только на имущество, которое не используется для предпринимательской деятельности, например квартиру, комнату, дом, гараж. Льготу можно получить только на один объект каждого вида.

Основания предоставления налоговых льгот

Льготы предоставляют определенным категориям лиц, например героям СССР и РФ, инвалидам первой и второй группы, участникам ВОВ, военнослужащим и их родственникам, пенсионерам. Список льготных категорий указан в ст. 407 налогового кодекса. Для них льготы по налогу на имущество равны 100%.

Это федеральные льготы, а органы местного самоуправления в регионах добавляют к ним свои. Их найдете на сайте ФНС. Местные льготы бывают равны полной сумме налога на имущество или его части.

Порядок предоставления налоговых льгот

Льготы предоставляются по заявлению в налоговую организацию. Заявление на льготу подают один раз в любое время. Можно даже после расчета налога на имущество, тогда пересчитают задним числом. Но лучше до 1 апреля следующего года, тогда ее учтут при расчете. Например, срок подачи заявления для снижения суммы выплат за 2019 год - до 1 апреля 2020 года.

Если у вас несколько объектов одного вида, в заявлении укажите, за какой хотите льготу. Менять свой выбор можно хоть каждый год, но делать это нужно до 31 декабря того года, за который будете платить. Можно вообще не выбирать льготный объект, тогда налоговая по умолчанию выберет объект с наибольшей стоимостью.

Если у вас в собственности разные виды недвижимости, налоговые льготы предоставят по каждому виду. С 2018 года при подаче заявления можно не приносить документы, а только предоставить реквизиты: налоговая сама запросит данные и сообщит решение.

У пенсионера две квартиры: одна в Москве, кадастровой стоимостью 3 млн, другая в Омске, кадастровой стоимостью 810 000 Р . Поскольку московская квартира дороже, по умолчанию он получит льготу за нее. Но по заявлению он может выбрать омскую квартиру, тогда за московскую придется платить. Если речь идет о налоге на имущество за 2019 год, то выбор надо сделать до 31 декабря 2019 года.

Еще у этого пенсионера частный дом. Поскольку это другой вид недвижимости, за него тоже платить не придется.

Заявление на саму льготу, а не на выбор объекта для льготы, он может подать когда угодно. Если речь идет о налоге на имущество за 2019 год, лучше уложиться в срок до 1 апреля 2020 года.

Платят ли дети налог на имущество

Если ребенок - собственник объекта или его доли, за него нужно платить налог на недвижимость. Дети-инвалиды имеют право на налоговые льготы. В некоторых регионах от налога на имущество освобождены еще дети-сироты и несовершеннолетние в многодетных семьях.

Налог на имущество по кадастровой стоимости в 2017 году устанавливает закон субъекта РФ. В каждом регионе свои ставки и сроки уплаты налога. Список регионов мы привели в статье.

Недвижимость облагается налогом на имущество организаций. В некоторых случаях налоговая база – это балансовая стоимость объектов. В других – кадастровая стоимость. В связи с этим . В статье подскажем, как определить, по какой стоимости считать налог. Расскажем, как узнать ставки налога на имущество по кадастровой стоимости, сроки, платежные реквизиты и т. д.

Кто платит налог на имущество по кадастровой стоимости в 2017 году

Налог на имущество по кадастровой стоимости платят компании, которые применяют:

- общий режим налогообложения;

- упрощенку;

Первым делом проверьте, есть ли у компании недвижимость в субъектах РФ, где введен налог с кадастровой стоимости. Полный перечень таких регионов есть в .

Затем определите, выполняются ли условия:

- недвижимость в собственности компании или в хозяйственном ведении (письмо Минфина России от 4 июня 2015 г. № 03-05-05-01/32447, информация ФНС России от 8 декабря 2015 г.);

- объект включен в перечень, утвержденный региональными властями и размещенный на официальных сайтах правительств либо глав администраций, губернаторов, уполномоченных ведомств субъектов РФ.

- кадастровая стоимость объекта или его части определена по состоянию на 1 января текущего года.

Где узнать кадастровую стоимость

Узнать кадастровую стоимость объекта недвижимости можно на сайте Росреестра rosreestr.ru в разделе «Справочная информация по объектам недвижимости в режиме online». Этот электронный сервис позволяет вести поиск по трем параметрам: кадастровому номеру объекта, условному номеру или адресу. Также можно обратиться по почте, через интернет в территориальное отделение Росреестра. Такие справки выдают бесплатно по запросам любых лиц (письмо ФНС России от 8 мая 2014 г. № БС-4-11/8876).

Если на 1 января 2016 года в региональном перечне объекта нет или не определена его кадастровая стоимость, налог все равно надо рассчитать и перечислить. Но только по балансовой стоимости объекта (письмо Минфина России от 17 июня 2015 г. № 03-05-05-01/35000).

Регионы, в которых налог на имущество по всем объектам рассчитывается исходя из остаточной стоимости

Срок уплаты налога на имущество по кадастровой стоимости в 2017 году

Налог за 2016 год надо перечислить до 30 марта 2017 года. Авансовые платежи перечисляйте не позднее 30-го числа месяца, следующего за отчетным периодом. Для налога на имущество по кадастровой стоимости это I, II и III кварталы.

В регионах власти вправе установить другие сроки уплаты налога на имущество и авансовых платежей. Узнайте точные сроки уплаты в вашем регионе на сайте ФНС .

Когда платить налог по недавно приобретенной недвижимости

Включайте в расчет налоговой базы объекты недвижимости, которые учтены на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности», жилые дома и жилые помещения, которые учтены на других счетах (например, на счете 41 «Товары»):

- в месяце возникновения права собственности, если регистрация прошла до 15-го числа (включительно);

- в следующем месяце после возникновения права собственности, если регистрация прошла после 15-го числа.

Ставки налога на имущество по кадастровой стоимости

Власти субъектов РФ самостоятельно устанавливают ставку по налогу на имущество с кадастровой стоимости. Но она в любом случае не может быть больше 2 процентов. Узнать ставки в вашем регионе можно на сайте ФНС . Например, в Москве ставка на 2016 год составляет 1,3 процента.

По какой формуле считать налог на имущество

Налог на имущество по кадастровой стоимости в 2017 году по итогам 2016 года рассчитайте по формуле:

Если пользовались недвижимостью не весь год, то учтите корректирующий коэффициент. Его считайте по формуле:

Объект в собственности компании находится полный месяц, если право на объект возникло в период с 1-го по 15-е число включительно или прекратилось после 15-го числа. Если право на недвижимость возникло после 15-го числа или прекратилось с 1-го по 15-е число включительно, такие месяцы в расчет налога не включайте.

ПРИМЕР

Имущество в результате реорганизации приняли на баланс 5 марта. Используйте такие коэффициенты:

- при расчете авансовых платежей за I квартал – 1/3;

- при расчете налога за год – 10/12.

Проверьте, надо ли в вашем регионе ежеквартально рассчитывать авансовые платежи по налогу исходя из кадастровой стоимости объекта. Аванс равен ¼ кадастровой стоимости здания, умноженной на налоговую ставку. То есть формула такая:

Если у здания несколько собственников, то надо умножить кадастровую стоимость на свою долю, а потом уже на ¼ и налоговую ставку. Ее определяют региональные власти в своих законах о налоге на имущество.

Отчетность по налогу на имущество с кадастровой стоимости в 2017 году

Не позднее 30 марта 2017 года надо сдать в инспекцию по месту фактического нахождения недвижимости. Форма декларации по налогу на имущество и порядок ее заполнения утверждены приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

Каким способом сдать декларацию по налогу на имущество

В каких регионах установлен налог на имущество по кадастровой стоимости

Проверьте, есть ли ваш регион среди тех, в котором установлен налог на имущество по кадастровой стоимости. Если это так, посмотрите детали в таблице ниже. Возможно, ваша недвижимость все равно не подпадает под те условия, при которых налоговая база рассчитывается по кадастровой стоимости. В таком случае налог надо посчитать исходя из балансовой стоимости основного средства в бухучете.

Регионы, в которых введен налог на имущество с кадастровой стоимости

|

Регион, в котором по определенной недвижимости базу для расчета налога на имущество надо определять исходя из кадастровой стоимости |

Вид имущества |

Нормативные документы |

|---|---|---|

|

Город Москва |

Общей площадью свыше 3000 кв. м (кроме помещений, находящихся в оперативном управлении органов государственной власти, автономных, бюджетных и казенных учреждений). При условии, что данные объекты, за исключением многоквартирных домов, расположены на земельных участках, один из видов разрешенного использования которых предусматривает размещение:

|

|

|

Отдельно стоящие нежилые здания (строения, сооружения) общей площадью более 1000 кв. м и помещения в них, которые предназначены для размещения объектов делового, административного или коммерческого назначения, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания или фактически используются для этих целей |

||

|

Нежилые помещения в многоквартирных домах, фактически используемые для размещения офисов, торговых объектов, объектов общественного питания и объектов бытового обслуживания, если общая площадь нежилых помещений в многоквартирном доме превышает 3000 кв. м |

||

|

По истечении двух лет со дня принятия указанных объектов к бухгалтерскому учету |

||

|

Московская область |

Торговые центры (комплексы) общей площадью от 1000 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Город Санкт-Петербург |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Нежилые здания (строения, сооружения) площадью свыше 3000 кв. м, которые используются для размещения объектов делового, административного или коммерческого назначения, офисов, торговых объектов, объектов общественного питания или бытового обслуживания |

||

|

Нежилые помещения площадью свыше 3000 кв. м, которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и (или) бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Ленинградская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Торговые центры (комплексы) общей площадью свыше 1000 кв. м и помещения в них |

||

|

Алтайский край |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Архангельская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Белгородская область |

Административно-деловые центры и |

|

|

Нежилые помещения, предназначенные для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Пензенская область |

||

|

Нежилые помещения, которые предназначены для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания или фактически используются для этих целей, общей площадью свыше 1000 кв. м |

||

|

Здания, строения, сооружения автомобильных газозаправочных станций (АГЗС), нефтебаз, складов горюче-смазочных материалов, автозаправочных станций (АЗС), которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Амурская область |

Торговые центры (комплексы) и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Нежилые помещения, которые предназначены или фактически используются для размещения торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Административно-деловые центры и помещения в них |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Ярославская область |

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

|

|

Вологодская область |

Административно-деловые центры и торговые центры (комплексы) и помещения в них |

|

|

Недвижимое имущество иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Орловская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Челябинская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Административно-деловые центры и торговые центры (комплексы) площадью 2000 кв. м и более и помещения в них площадью 2000 кв. м и более |

||

|

Площадью 2000 кв. м и более |

||

|

Краснодарский край |

Административно-деловые центры и торговые центры (комплексы) и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Волгоградская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Воронежская область |

Торговые центры (комплексы) и помещения в них общей площадью до 2000 кв. м |

|

|

Нежилые помещения общей площадью до 2000 кв. м, которые предназначены или фактически используются для размещения торговых объектов |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Нижегородская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Административно-деловые центры и торговые центры (комплексы) и помещения в них |

||

|

Нежилые помещения, которые предназначены и фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Сахалинская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Торговые центры (комплексы) и помещения в них общей площадью свыше 3000 кв. м |

||

|

Нежилые помещения, которые предназначены или фактически используются для размещения торговых объектов, общей площадью свыше 3000 кв. м |

||

|

Кировская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Административно-деловые центры и торговые центры (комплексы) общей площадью свыше 2000 кв. м и помещения в них независимо от площади, за исключением зданий (строений, сооружений) и помещений, находящихся в оперативном управлении органов законодательной (представительной) и исполнительной власти Кировской области, органов местного самоуправления Кировской области, областных и муниципальных учреждений |

||

|

Нежилые помещения общей площадью свыше 2000 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Курганская область |

Административно-деловые и торговые центры или комплексы и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Кемеровская область |

Административно-деловые и торговые центры или комплексы и помещения в них общей площадью более 1000 кв. м (кроме помещений, находящихся в оперативном управлении автономных, бюджетных и казенных учреждений) |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Оренбургская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Курская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Хабаровский край |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Торговые центры (комплексы) общей площадью свыше 2000 кв. м и помещений в них |

||

|

Новгородская область |

Административно-деловые и торговые центры или комплексы и помещения в них |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Новосибирская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, расположенные в отдельно стоящих нежилых зданиях (строениях, сооружениях), общей площадью свыше 3000 кв. м или в многоквартирных домах, общая площадь нежилых помещений в которых превышает 3000 кв. м |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Республика Карелия |

Торговые центры (комплексы) и помещения в них общей площадью свыше 500 кв. м |

|

|

Нежилые помещения общей площадью свыше 500 кв. м, которые предназначены либо фактически используются для размещения торговых объектов |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Удмуртская Республика |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Административно-деловые и торговые центры площадью свыше 1000 кв. м, за исключением:

|

||

|

Ивановская область |

Административно-деловые и торговые центры или комплексы и помещения в них общей площадью более 5000 кв. м |

|

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Липецкая область |

Административно-деловые и торговые центры или комплексы и помещения в них общей площадью свыше 1000 кв. м |

|

|

Магаданская область |

Административно-деловые и торговые центры или комплексы и помещения в них общей площадью более 500 кв. м |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Приморский край |

Административно-деловые и торговые центры или комплексы и помещения в них (кроме помещений, находящихся в хозяйственном ведении или оперативном управлении государственных (муниципальных) учреждений и предприятий) |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов и торговых объектов |

||

|

Псковская область |

Административно-деловые и торговые центры (комплексы) общей площадью свыше 2000 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Рязанская область |

||

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Ростовская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Ставропольский край |

||

|

Нежилые помещения общей площадью свыше 250 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Свердловская область |

Административно-деловые и торговые центры площадью свыше 5000 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Томская область |

Административно-деловые и торговые центры или комплексы площадью свыше 1000 кв. м и помещения в них |

|

|

Нежилые помещения общей площадью свыше 1000 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, находящиеся в собственности более одного года и не учитываемые на балансе в качестве объектов основных средств |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Тульская область |

Административно-деловые и торговые центры и помещения в них |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Тюменская область |

Административно-деловые и торговые центры или комплексы площадью свыше 10 000 кв. м и помещения в них, введенные в эксплуатацию до 1 января 2010 года |

|

|

Республика Алтай |

Административно-деловые и торговые центры или комплексы и помещения в них общей площадью более 100 кв. м |

|

|

Нежилые помещения общей площадью свыше 100 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Республика Бурятия |

Административно-деловые и торговые центры или комплексы и помещения в них |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Республика Коми |

Административно-деловые и торговые центры площадью свыше 1000 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Чувашская Республика |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Республика Башкортостан |

Административно-деловые и торговые центры площадью свыше 1000 кв. м и помещения в них (кроме помещений, находящихся в оперативном управлении органов государственной власти и местного самоуправления, автономных, бюджетных и казенных учреждений) |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Республика Ингушетия |

Административно-деловые центры и торговые центры (комплексы) общей площадью свыше 200 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Республика Хакасия |

Административно-деловые и торговые центры и помещения в них общей площадью свыше 1000 кв. м |

|

|

Нежилые помещения общей площадью свыше 1000 кв. м, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания или объектов бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Республика Марий Эл |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Республика Северная Осетия – Алания |

Торговые центры площадью свыше 250 кв. м и помещения в них |

|

|

Нежилые помещения общей площадью свыше 250 кв. м, которые предназначены или фактически используются для размещения торговых объектов |

||

|

Республика Саха (Якутия) |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Забайкальский край |

Административно-деловые и торговые центры и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Самарская область |

Административно-деловые центры и торговые центры (комплексы) и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Костромская область |

Торговые центры (комплексы) и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Республика Дагестан |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств |

||

|

Жилые дома и помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Саратовская область |

Административно-деловые и торговые центры (комплексы) общей площадью свыше 1000 кв. м и помещения в них |

|

|

Нежилые помещения общей площадью свыше 200 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Тверская область |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Жилые дома и помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Кабардино-Балкарская Республика |

Административно-деловые и торговые центры (комплексы) общей площадью свыше 350 кв. м и помещения в них |

|

|

Нежилые помещения общей площадью свыше 350 кв. м, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Республика Татарстан |

Торговые центры общей площадью свыше 2000 кв. м и помещения в них, расположенные в населенных пунктах с численностью населения более 145 тыс. чел. |

|

|

Чеченская Республика |

Административно-деловые и торговые центры или комплексы и помещения в них |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Ханты-Мансийский автономный округ – Югра |

Административно-деловые и торговые центры и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Ямало-Ненецкий автономный округ |

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

|

|

Калининградская область |

Административно-деловые центры и торговые центры (комплексы) и помещения в них |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств, по истечении одного года со дня принятия указанных объектов к бухучету |

||

|

Брянская область |

Административно-деловые и торговые центры и помещения в них |

|

|

Нежилые помещения, которые предназначены или фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Камчатский край |

Административно-деловые центры и торговые центры (комплексы) |

|

|

Нежилые помещения, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Мурманская область |

Торговые центры (комплексы) общей площадью свыше 500 кв. м и помещения в них |

|

|

Нежилые помещения общей площадью свыше 500 кв. м, которые предназначены либо фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Республика Мордовия |

Административно-деловые центры и торговые центры (комплексы) общей площадью свыше 1000 кв. м и помещения в них |

|

|

Еврейская Автономная область |

Торговые центры (комплексы) общей площадью свыше 300 кв. м и помещения в них |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Карачаево-Черкесская Республика |

Административно-деловые центры и торговые центры (комплексы) общей площадью свыше 3000 кв. м и помещения в них |

|

|

Отдельно стоящие нежилые здания и помещения в них общей площадью свыше 3000 кв. м, которые используются для размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания |

||

|

Нежилые помещения в многоквартирных домах общей площадью свыше 3000 кв. м, которые используются для размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания |

||

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств, по истечении одного налогового периода с даты принятия к бухучету |

||

|

Республика Адыгея |

Административно-деловые центры и торговые центры (комплексы) и помещения в них от 500 кв. м и более |

|

|

Нежилые помещения, которые по кадастровым паспортам или инвентаризационным документам предназначены для офисов, торговых объектов, объектов общественного питания и бытового обслуживания. Либо которые фактически используют для офисов, торговых объектов, объектов общественного питания и бытового обслуживания – от 500 кв. м и более |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Республика Калмыкия |

Нежилые помещения, которые по кадастровым паспортам или инвентаризационным документам предназначены для офисов, торговых объектов, объектов общественного питания и бытового обслуживания. Либо которые фактически используют для офисов, торговых объектов, объектов общественного питания и бытового обслуживания |

|

|

Недвижимость иностранных организаций, которые не имеют в России постоянных представительств или не используют это имущество в деятельности постоянных представительств |

||

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств |

||

|

Республика Тыва |

Торговые центры (комплексы) общей площадью свыше 1500 кв. м и помещений в них |

|

Субъект РФ |

Налогоплательщики льготники |

Льготы и ее размер |

Нормативный акт |

|

Астраханская область |

Организации, которые работают в сфере добычи нефти и газа на местонахождениях в российской части дна Каспийского моря |

Закон Астраханской области от 31.10.2017 № 60/2017-ОЗ |

|

|

Владимирская область |

Все организации |

Полное освобождение от налога |

Закон Владимирской области от 27.12.2017 № 135-ОЗ |

|

Волгоградская область |

Все организации |

Закон Волгоградской области от 29.11.2017 № 116-ОД |

|

|

Вологодская область |

Организации, которые зарегистрированы на территории Вологодской области и инвестируют в объекты основных средств более 100 млн. руб. |

Полное освобождение от налога |

Закон Вологодской области от 28.12.2017 № 4269-ОЗ |

|

Все остальные компании Вологодской области |

Налоговая ставка — 1,1 процента |

||

|

Еврейская автономная область |

Организации здравоохранения, в отношении вновь введенных в эксплуатацию основных средств |

Налоговая ставка - 0,1 процента. Применять такую ставку можно в течение пяти лет с момента ввода объекта в эксплуатацию |

Закон Еврейской автономной области от 20.12.2017 № 196-ОЗ |

|

Все остальные организации |

Налоговая ставка — 0,5 процента |

Закон Еврейской автономной области от 30.11.2017 № 194-ОЗ |

|

|

Ивановская область |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Ивановской области от 11.12.2017 № 94-ОЗ |

|

Калининградская область |

Все организации, кроме тех, которые перечислены в п.10 ст. 4 Закона Калининградской области от 27.11.2003 № 336 |

Налоговая ставка — 1,1 процента |

Закон Калининградской области от 28.11.2017 № 118 |

|

Организации, перечисленные в п.10 ст. 4 Закона Калининградской области от 27.11.2003 № 336 |

Полное освобождение от налога |

||

|

Камчатский край |

Все организации |

Закон Камчатского края от 02.10.2017 № 147 |

|

|

Курская область |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Курской области от 24.11.2017 № 78-ЗКО |

|

Ленинградская область |

Организации, которые владеют объектами, с даты выпуска которых прошло не больше трех лет |

Полное освобождение от налога |

Закон Ленинградской области от 29.12.2017 № 92-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Липецкая область |

Все организации |

Полное освобождение от налога |

Закон Липецкой области от 14.09.2017 № 106-ОЗ |

|

г. Москва |

Все организации |

Полное освобождение от налога |

Закон г. Москвы от 21.02.2018 № 4 |

|

Московская область |

Все организации |

Налоговая ставка - 0 процентов |

Закон Московской области от 03.10.2017 № 159/2017-ОЗ |

|

Нижегородская область |

Организации, которые занимаются: обрабатывающим производством; научными исследованиями и разработками; автомобильными перевозками льготных категорий граждан по регулярным муниципальным и межмуниципальным маршрутам на территории Нижегородской области |

Полное освобождение от налога |

Закон Нижегородской области от 08.11.2017 № 152-3 |

|

Учреждения, созданные Нижегородской областью и муниципальными образованиями Нижегородской области и финансируемые за счет средств областного бюджета, Территориального фонда ОМС Нижегородской области и местных бюджетов |

Полное освобождение от налога. Льгота не распространяется на имущество, сданное в аренду |

||

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

||

|

Пензенская область |

Все организации |

Налоговая ставка - 0,55 процента |

Закон Пензенской области от 20.12.2017 № 3127-ЗПО |

|

Республика Бурятия |

Организации в отношении железнодорожного подвижного состава и контейнеров, принятых на учет не ранее 2013 года. Льготой могут воспользоваться компании, которые осуществляют деятельность из подклассов 49.1, 49.2 ОКВЭД 2 |

Полное освобождение от налога |

Законы Республики Бурятия от 10.10.2017 № 2568-V и от 01.12.2017 № 2748-V |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Республика Татарстан |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Республики Татарстан от 22.12.2017 № 97-ЗРТ |

|

Рязанская область |

Компании, которые получают не менее 70% доходов от деятельности в области научных исследований и разработок, здравоохранения и социальных услуг. Компании - получатели господдержки в отношении движимого имущества, которое определено в инвестиционном соглашении, заключенном согласно региональному закону |

Полное освобождение от налога |

Закон Рязанской области от 27.11.2017 № 86-ОЗ |

|

Все остальные организации |

Налоговая ставка — 0,6 процента |

Закон Рязанской области от 27.11.2017 № 87-ОЗ |

|

|

Санкт-Петербург |

Организации в отношении имущества, с даты выпуска которого прошло не более трех лет |

Полное освобождение от налога |

Закон Санкт-Петербурга от 29.11.2017 № 785-129 |

|

Все организации |

Налоговая ставка — 1,1 процента |

||

|

Саратовская область |

Организации в отношении инновационного высокоэффективного оборудования, указанного в областном законе |

Налоговая ставка — 0 процентов |

Закон Саратовской области от 28.11.2017 № 112-ЗСО |

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

||

|

Свердловская область |

Компании, которые перечислены в пп. 3 и абз. 3 пп. 4 ст. 1 Закона от 07.12.2017 N 124-ОЗ |

Полное освобождение от налога |

Закон Свердловской области от 07.12.2017 № 142-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Смоленская область |

Только инвесторы и резиденты |

Полное освобождение от налога |

Законы Смоленской области от 15.11.2017 № 137-з и от 06.10.2017 № 95-з |

|

Все организации |

Налоговая ставка — 1,1 процента |

Закон Смоленской области от 15.11.2017 № 144-з |

|

|

Тульская область |

Все организации |

Закон Тульской области от 30.11.2017 № 82-ЗТО |

|

|

Тюменская область |

Все организации |

Налоговая ставка — 0,55 процента |

Закон Тюменской области от 24.10.2017 № 74 |

|

Ханты-Мансийский автономный округ |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Ханты-мансийского автономного округа - Югры от 20.12.2017 № 92-ОЗ |

|

Челябинская область |

Компании, внесенные в реестр субъектов малого и среднего предпринимательства, а также лизинговые компании |

Полное освобождение от налога |

Закон Челябинской области от 27.12.2017 № 649-ЗО |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Чеченская Республика |

Все организации |

Полное освобождение от налога |

Закон Чеченской Республики от 27.11.2017 № 45-рз |

|

Чукотский автономный округ |

Местные органы власти, казенные, бюджетные и автономные учреждения, которые финансируются из местного бюджета |

Полное освобождение от налога |

Закон Чукотского автономного округа от 19.12.2017 № 103-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Ярославская область |

Организации в отношении имущества, которое приняли на учет позже 2015 года |

Полное освобождение от налога в течение четырех лет начиная с года постановки имущества на учет |

Закон Ярославской области от 31.10.2017 № 44-з |

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

В 2017 году расчеты по налогу на имуществу можно сдавать по новой форме или по старой форме.

Уже третий год по налогу на имущество организаций в отдельных регионах считаются две налогооблагаемые базы: со среднегодовой остаточной стоимости основных средств (остатки по счетам 01, 03, 79 за вычетом начисленной амортизации (износа в НКО) и с кадастровой стоимости недвижимого имущества . Поэтому бухгалтеру приходится делать два расчета.

Расчет налога на имущество со среднегодовой стоимости

Так, движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств , признается объектом налогообложения . Но при этом указанное имущество подлежит льготированию , за исключением объектов, принятых на учет в результате реорганизации или ликвидации юридических лиц. Также льгота не будет распространяться на случаи передачи движимого имущества между лицами, признаваемыми взаимозависимыми в соответствии с положениями ст. 105.1 НК РФ.

В соответствии с вступившим в силу с 1 января 2015 года п. 25 ст. 381 НК РФ организации освобождаются от налогообложения налогом на имущество в отношении движимого имущества, принятого на учет с 1 января 2013 года в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате: - реорганизации или ликвидации юридических лиц; - передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями п. 2 ст. 105.1 НК РФ взаимозависимыми.

Кроме того, с 1 января 2015 года не признаются объектом налогообложения объекты основных средств , включенные в первую и вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством Российской Федерации.

Кроме того, п. 26 ст. 381 НК РФ предусматривается предоставление льготы по налогу на имущество организаций в отношении имущества, учитываемого на балансе организации - участника свободной экономической зоны, созданного или приобретенного в целях ведения деятельности на территории свободной экономической зоны и расположенного на территории данной свободной экономической зоны, в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества.

До внесения официальных изменений в приказ ФНС России от 24.11.2011 №ММВ-7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения» при заполнении налоговых деклараций по налогу на имущество организаций, начиная с 1 квартала 2015 года, налогоплательщиками, заявляющими право на льготу по пунктам 25 и 26 статьи 381 Кодекса, по строке с кодом 160 соответствующего раздела 2 налоговой декларации по налогу на имущество организаций (по строке 130 раздела 2 налогового расчета по авансовому платежу) должен быть указан присвоенный налоговой льготе код: - «2010257» - в отношении движимого имущества ; - «2010258» - в отношении имущества, учитываемого на балансе организации - участника свободной экономической зоны.

Максимальная ставка налога на имущество , определяемого со среднегодовой стоимости основных средств, составляет 2,2% для любого имущества, за исключением имущества, учитываемого по кадастровой стоимости .

С 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество организаций принимают не федеральные, а региональные органы власти. Опубликован Федеральный закон от 27.11.2017 № 335-ФЗ о внесении изменений в часть вторую Налогового кодекса Российской Федерации. Субъект РФ может издать соответствующий закон - и на его территории будет применяться федеральная льгота. Если регионального закона нет - налоговые ставки в отношении такого имущества не могут превышать в 2018 году 1,1 %.

Изменения порядка налогообложения коснутся только движимого имущества организаций, учитываемого на балансе с 1 января 2013 года как объект основного средства.

В Москве сохранена льгота в отношении движимого имущества, принятое на учет в качестве основных средств с 1 января 2013 года. Важно, что это имущество должно быть принято на учет не в результате реорганизации или ликвидации, и не от взаимозависимого лица. Закон опубликован 28 февраля 2018 года, но действует он с 1 января 2018 го (Закон города Москвы от 21.02.2018 N 4).

В Еврейской автономной области в отношении движимого имущества организаций, указанного в п. 25 ст. 381 Налогового кодекса РФ, налоговая ставка установлена на 2018 год в размере 0,5 процента.

Астраханская область установила на 2018 год ставку 0,5% для компаний в сфере добычи нефти и газа на месторождениях в российской части дна Каспийского моря. Ставки для остальных компаний регион не определил, а значит, налог считается по ставке 1,1%.

Владимирская, Ивановская, Липецкая области полностью сохранили льготу на 2018 год.

В Волгоградской, Смоленской областях, Республике Татарстан ставка для всех компаний на 2018 год - 1,1%.

Вологодская область решила, что налог не должны платить организации, которые инвестируют в объекты основных средств, при соблюдении требований областного закона о налоге на имущество. Для остальных ставка на 2018 год - 1,1%.

В Еврейской автономной области компании за 2018 год должны будут платить налог по ставке 0,5%. Более низкие ставки предусмотрены для организаций здравоохранения и резидентов ТОР.

В Калининградской области налог за 2018 год не должны платить компании, которые получают более 70% выручки от определенных видов деятельности (например, от строительства, оптовой и розничной торговли, гостиничного бизнеса). Остальные уплатят налог за 2018 год по ставке 1,1%.

Камчатский край установил ставку для всех компаний на 2018 год 0,6%, на 2019 год - 1,1%, на 2020 год - 1,7%.

В Курской области ставка для всех компаний - 1,1%.

Ленинградская область сохранила льготу на 2018 год для объектов, с даты выпуска которых прошло не больше трех лет. С остального движимого имущества надо платить налог. Регион еще не установил свою ставку, так что действует 1,1%.

В Московской области организации не будут платить налог (ставка 0%) за 2018 - 2020 годы.

Нижегородская область оставила льготы на 2018 - 2020 годы для компаний, ведущих деятельность, указанную в разделе C и в классе 72 ОКВЭД 2, либо занимающихся перевозкой льготников, учащихся и студентов по регулярным маршрутам на территории области. При этом имущество должно быть принято на учет не раньше 2016 года. Ставки для остальной "движки" не установлены - действует 1,1%.

В Пензенской области установили пониженную ставку 0,55%.

Республика Бурятия оставила льготу для железнодорожного подвижного состава и контейнеров, принятых на учет не ранее 2013 года. Для остального движимого имущества действует федеральная ставка 1,1%.

В Рязанской области налог не должны платить фирмы, получающие не менее 70% доходов от деятельности в области научных исследований и разработок, здравоохранения и социальных услуг; а также компании - получатели господдержки в отношении движимого имущества, которое определено в инвестиционном соглашении. Ставка для остальных на 2018 год - 0,6%, на 2019 год - 1,1%, на 2020 год - 1,7%.

Санкт-Петербург сохранил льготу для движимого имущества, с даты выпуска которого прошло не более трех лет. С остального имущества нужно заплатить налог по федеральной ставке 1,1%.

В Саратовской области налог за 2018 - 2020 годы не нужно платить (ставка 0%) только в отношении инновационного высокоэффективного оборудования, указанного в областном законе. Для другого движимого имущества ставка на 2018 год составляет 1,1%.

В Свердловской области льгота в 2018 году положена некоторым компаниям, перечисленным в областном законе. Остальные организации за 2018 год обязаны платить налог по ставке 1,1%.

Тульская область установила на 2018 год пониженную ставку 0,55%.

Тюменская область поступила так же в отношении текущего года, и добавила к этому ставки на 2019 год - 1,1%, на 2020 год - 1,65%.

Ханты-Мансийский автономный округ - Югра установил ставку на 2018 - 2020 годы в размере 1,1%.