Какая карта кэшбэк выгоднее для бензина. Карта Газпромнефть от Газпромбанка. Дебетовая платежная карточка CashBack от Альфа-банка

Расходы на топливо и бензин являются одной из главных статей расходов по содержанию любого автомобиля. Так как безналичный расчет становится все более распространенным, банки в целях привлечения дополнительных клиентов предлагают использовать на АЗС специальные карты, с помощью которых можно компенсировать часть покупки.

С каждой покупки автомобилист получит кэшбэк в определенной доле от потраченной суммы. Разберемся подробнее, что такое банковская карта с кэшбэком на АЗС и какие банки предлагают самые выгодные продукты в этом сегменте.

Постоянное увеличение цен на бензин и дизтопливо заставляет автомобилистов искать пути получения дополнительной выгоды. Одним из таких вариантов является расчет картой с возвратом в виде кэшбэка, размер которого может достигать до 10% от понесенных расходов в зависимости от выбранного продукта.

Прежде чем остановить свой выбор на конкретной карте и банке-эмитенте, важно определить для себя основные критерии, имеющие первостепенное значение. Здесь можно дать несколько советов:

- Лучше выбрать карту, по которой предусмотрен повышенный кэшбэк при расчетах на АЗС.

- Выпуск карты стоит доверить надежному и проверенному банку с многолетней историей работы в РФ.

- Приятным дополнительным бонусом будет распространение кэшбэка и на все остальные затраты на содержание транспортного средства – автомойку, СТО, покупки в автомагазинах и т.д.

- Немаловажным параметром является стоимость годового обслуживания, так как при ее внушительном размере смысл в кэшбэке попросту теряется.

В целом же, в процессе принятия решения стоит внимательно изучить все условия по всем интересующим продуктам, включая размер комиссий, выпуск дополнительных карт, возможность оформления кредитной линии, имеющуюся сеть банкоматов и платежных терминалов и т.д.

На рынке сейчас представлено довольно много банковских карт с кэшбэком на АЗС, различающихся между собой по многим пунктам. Существуют следующие разновидности карт с возможностью получения компенсации расходов за покупки на АЗС:

- дебетовые и кредитные (приверженцы того, чтобы на карте всегда имелся необходимый остаток средств, могут помимо классических дебетовых карт оформить карту с установленным лимитом кредитования);

- карты с начислением процента на остаток (на остаток собственных средств по счету некоторые карты предусматривают получение дополнительного дохода, величина которого сегодня колеблется в диапазоне 6 – 6,5 % годовых;

- ко-брендинговые карты, привязанные к конкретной сети заправок;

- автокарты с повышенным кэшбэком на дополнительные расходы по автомобилю (при оплате за парковку, платные дороги и т.д.).

Обратите внимание! Люди, постоянно использующие такой инструмент оплаты как карты с кэшбэком, смогут вернуть на свой счет до 180 тысяч рублей в год.

Обзор наиболее интересных карт с кэшбэком на АЗС. Интереснее, чем карты самих нефтяников

Рассмотрим детально предложения от ведущих российских банков по банковским картам с кэшбэком на АЗС и составим предварительный рейтинг лучших продуктов на рынке.

Карта Альфа-банка CashBack – возврат 10% с покупок на АЗС

Альфа-банк предлагает потенциальным держателям множество вариантов карт с выгодными условиями и дополнительными бонусами. Среди них ярко выделяется продукт под названием «Cash Back» с 10%-ным кэшбэком на АЗС и 5%-ным по расходам в кафе и ресторанах. Условия по карте представлены ниже.

| Выпуск и обслуживание в год | 1990 рублей по дебетовой и 3990 рублей по кредитной |

| Кэшбэк | 1% — для любых операций операций; 5% — от чека в ресторанах и кафе;10% — от счета на всех АЗС |

| Тип карты | Дебетовая и кредитная на выбор |

| Проценты на остаток | До 7% на остаток для дебетовой карты |

| Лимит кредитования | До 300 тысяч рублей |

| Процентная ставка, % в год (кредитная карта) | От 25,99 |

| Период льготного кредитования | До 60 дней (по любым операциям) |

| Комиссия за снятие наличных | 4,9% (минимум 400 рублей) по кредитной карте, по дебетовой – 0 рублей |

Карта имеет массу плюсов, среди которых:

- честный грейс-период;

- начисление дополнительного дохода на остаток счета;

- высокий кэшбэк;

- бесплатная услуга смс-информирования.

Максимальная сумма возврата составляет от 3 до 5 тысяч рублей в год в зависимости от подключенного пакета услуг (Оптимум, Комфорт или Максимум+).

Большинство держателей карты Cash Back довольны тарифами, условиями обслуживания и предоставленными привилегиями. Одновременное получение кэшбэка, начисление процентов на остаток и предоставление выгодных скидок от партнеров доступно не в каждом банке.

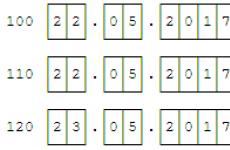

Сравнение выгоды по кэшбэку можно представить в виде сводной таблицы:

Вывод: Особый интерес для клиентов, предпочитающих расплачиваться на АЗС с помощью карты и получать от этого дополнительную выгоду, представляют карты Cash Back Альфа-банка и Мультикарта ВТБ 24.

Банковская карта с кэшбэком или топливная карта: что выбрать?

Большинство сетей автозаправочных станций в РФ предлагают клиентам свои собственные бонусные программы и топливные карты для получения дополнительных скидок и привлечения покупателей. Лукойл, Газпромнефть, Роснефть, Татнефть, ТНК, ВР предлагают довольно интересные программы лояльности.

| Сеть АЗС | Топливная карта | Особенности и условия |

| Лукойл | Карта Лукойл Ликард | За каждые 50 рублей в чеке начисляется 1 балл. |

| Газпромнефть | Нам по пути | Все клиенты разделяются на 3 статуса: серебряный, золотой и платиновый. За каждые 100 рублей начисляются 3, 4, 5 баллов по трем статусам соответственно. Карта платная (199 рублей). Статусы присваиваются в зависимости от объема совершенных покупок. |

| ТНК и Роснефть | Семейные дела | По бесплатной карте лояльности можно получить 1 бонусный балл за каждые 200 рублей в чеке. |

| ВР | BP Club | Клиентам присваиваются статусы Green, Gold и Platinum, в рамках которых могут быть начислены 2, 4, 6 баллов за покупки соответственно. |

| Татнефть | Фиксированная скидка | По дисконтной карте покупателям предоставляется скидка 3% на бензин и 6% на газопродукты. |

Выгоднее и логичнее оформить банковскую карту с начислением кэшбэка по расходам на АЗС. По многих картам бонусы предусмотрены не только при расчетах за топливо, но и при оплате за парковку, автомойку, СТО и платные участки дорог. К тому же, это полноценный платежный инструмент с банковским функционалом, посредством которого можно оплачивать покупки, переводить и снимать наличные денежные средства, а также получать дополнительный доход в виде процентов на остаток по счету.

Однако, важно обращать внимание на тарифную сетку и размер взимаемых комиссий, включая плату за выпуск и годовое обслуживание, обналичивание в банкоматах и терминалах и т.д. Обычная топливные карты АЗС не могут конкурировать с перечисленными преимуществами.

Выпуская дебетовую карту, банк привязывает ее к личному карточному счету. Клиент может снимать и пополнять средства , оплачивать покупки в супермаркетах и интернет-магазинах, а также переводить деньги на другие карточки. Говоря простыми словами, дебетная карта – это безналичный кошелек: на нем лежат ваши деньги, и их можно тратить или снимать по своему усмотрению. Однако баланс по карте должен быть положительным, то есть владелец дебетового пластика может рассчитывать только на собственные средства, овердрафт (кредитный лимит) как правило отсутствует. Именно в этом – главное отличие от кредитки.

Карты делят на неименные и персонализированные. Вторая содержит имя держателя, а первая – нет. Неименные карты часто являются моментальными, то есть их выдают сразу же при обращении, а персональные изготавливаются индивидуально, на это уходит 7-10 рабочих дней. Иногда предлагают пластик с уникальным изображением – для этого можно создать собственный дизайн карточки на сайте соответствующего банка.

Где и как получить дебетную карту в 2019 году?

За выбранной картой не обязательно идти в филиал банка – можно оформить заказ на сайте. Заполнение онлайн-анкеты обычно проходит быстрее, чем внесение данных в бумажную форму. К тому же заявку через интернет можно отправить сразу в несколько кредитных компаний, а итоговый вариант выбрать после одобрения. Готовую дебетовую карту привезут в указанный вами филиал банка или курьером в удобное место (домой, на работу и т.п.), если есть такая возможность.

Бесплатная карта – это действительно возможно?

Каждый товар требует затрат. В случае банковского пластика – это создание, обслуживание, доставка и перевыпуск. Все эти расходы банк имеет право переложить на клиента. Но бывает, что вместо этого достаточно иметь на балансе определенную сумму – тогда обслуживание дебетовой карты выполняется бесплатно . А в некоторых случаях банк сам оплачивает все описанные расходы. Такие варианты вы можете найти в общей таблице на данной странице.

Основные виды карточек

Аналогично , дебетовые различаются по платежным системам. В России чаще встречаются три вида:

- Visa;

- Maestro / MasterCard;

Если вы собираетесь использовать карту за границей – лучше оформить «МастерКард» или «Виза»: у них гораздо больший опыт успешного использования практически во всех странах, и риск появления проблем стремится к нулю.

Дебетовые карты с процентами, кэшбэком и другими опциями

Некоторые функции могут сделать карту намного выгоднее. К таким относятся:

- кэшбэк (“cashback”) – возврат доли от стоимости покупки (обычно 1-3%);

- начисление процента на остаток по карточному счету (подобно );

- мультивалютный режим – дает возможность хранить деньги в разных валютах и делать быстрый перевод из одной в другую;

- наличие кредитного лимита – дает возможность тратить не только свои деньги, но и средства банка.

Перед выбором и онлайн-заказом карты подумайте, для чего вы хотите ее использовать. Например, дебетовая карта с кэшбэком позволит выгоднее оплачивать товары и услуги, карточка с процентом на остаток будет ежемесячно приносить прибыль, а наличие бесплатного обслуживания сэкономит средства.

Подбирать тип, функционал и цену банковской карточки лучше именно под конкретные цели. Тогда выбранный вариант надолго станет удобным и выгодным финансовым помощником.

Большинство людей, решивших открыть дебетовую карту для каких-либо определенных целей, стараются найти именно бесплатные дебетовые карты, чтобы не платить банку за обслуживание этого вроде бы простого и доступного сейчас банковского продукта.

И действительно, сейчас многие банки предлагают дебетовые карты с бесплатным годовым обслуживанием. Но в тоже время, в большинстве случаев есть определенные подводные камни, о которых обычный клиент сразу может и не узнать.

Именно поэтому, в этом обзоре рассмотрим самые лучшие бесплатные дебетовые карты, которые предлагают отечественные банки в 2019 году. Причем, в описании к каждой карте постараемся раскрыть все нюансы и особенности карты, плюсы и минусы и многое другое.

Лучшие бесплатные дебетовые карты в 2019 году

Итак, ниже представлены ТОП-5 самых лучших и выгодных дебетовых карт, которые оформляются бесплатно и не имеют в своих тарифах платы за годовое обслуживание. Представлены именно те карты, которые на сегодняшний день пользуются огромной популярностью среди клиентов банков, имеют положительные и многочисленные отзывы в интернете, а также имеющие выгодные тарифы и условия с полностью нулевым или условно-бесплатным обслуживанием.

Самая выгодная бесплатная дебетовая карта 2019 года

Одной из самых популярных карт в Тинькофф банке является черная дебетовая карта Тинькофф Блэк. Эта карта будет отличным вариантом, чтобы хранить на ней денежные средства для накоплений, так и для повседневных расчетов в магазинах.

Главные плюсы карты:

- Карта выпускается в премиальных категориях MasterCard, VISA или МИР Премиум.

- Можно выпустить рублевую или валютную карту (евро, доллар).

- Снятие наличных в банкоматах и переводы в другие банки бесплатно.

- Бесплатный выпуск дополнительных карт до 5 штук для всех членов семьи или для себя. Причем можно выпускать разные платежные системы к одному счету. Например, для расчетов внутри страны можно выпустить премиальную карту МИР, а для расчетов за границей MasterCard Platinum.

- Онлайн-оформление и бесплатная доставка специалистом банка.

- Процент на остаток средств по карте до 7 процентов годовых.

- Кэшбэк за покупки в определенных категориях до 5%, а также за покупки у партнеров Тинькофф Банка до 30%.

На первый взгляд, карта престижной категории и с такими достоинствами не может быть бесплатной. И в какой-то мере это верно, так как карта стоит 99 рублей в месяц.

Но есть, способы и условия как пользоваться дебетовой картой бесплатно :

- Карта Тинькофф Блэк будет бесплатной если иметь в банке депозит (вклад) на сумму от 50 тысяч рублей или кредит на эту же сумму в банке Тинькофф.

- Другой способ пользоваться бесплатно – это хранить на карте минимальный остаток в течении месяца 30 тысяч рублей.

- Ну и самый популярный способ — после получения карты просто позвонить или написать в банк с просьбой перевести на непубличный тариф 6.2 в котором нет платы за обслуживание карты . На него переводят только действующих клиентов банка. С этим тарифом можно ознакомиться .

Как видим, сделать карту бесплатной довольно-таки легко и просто, но начать можно просто с того, чтобы открыть карту по рекомендации, а потом уже после 3 месяцев воспользоваться другими условиями бесплатности. Карта отлично подойдет как для зачисления зарплаты, так и для других целей.

Бесплатная универсальная дебетовая карта с начислением процентов и кэшбэком

Одной из самых популярных дебетовых карт в России сегодня считается карта Рокетбанка. Её популярность обусловлена тем, что она выпускается и обслуживается бесплатно, доставляется курьером также бесплатно. По карте возможно, совершать переводы в другие банки без комиссии. Кроме этого, каждый месяц банк предлагает выбрать магазины вашего города, где можно получать кэшбэк до 10%.

Ну и конечно же, какая же дебетовая карта без процента на остаток. Он здесь составляет 5.5 процентов.

Особенностью данного банка является то, что он обслуживает клиентов только дистанционно через мобильное приложение для андроид и IOS. Для тех, кто не слышал про бренд Рокетбанк, скажу что он принадлежит государственной финансовой корпорации «Открытие» и группе QIWI. Это свидетельствует о максимальной надежности Рокетбанка. И не забывайте что банк входит в АСВ, и все средства на карте застрахованы государством.

Доходная дебетовая карта с бесплатным выпуском и обслуживанием от Хоум Кредита

Банк Хоум Кредит в 2018 году представил новую дебетовую карту «Польза», которая на данный момент является одной из самых интересных карт для хранения своих средств и расчетов в магазинах.

Для хранения средств карта выгодна тем, что по ней начисляются проценты на остаток до 7% годовых. А для расчетов в магазинах карта интересна тем, что по ней действует бонусная программа «Польза» которая позволяет получать бонусы (кэшбэк) в определенных категориях и магазинах-партнерах до 10%.

Карта выпускается абсолютно бесплатно. Также, сейчас действует акция по которой за первый год нет годового обслуживания. Со второго года, если хранить на карте неснижаемый остаток 10 тысяч рублей то также карта будет бесплатной, если меньше то 99 рублей.

Сумма 10 тысяч рублей не такая уж и большая, чтобы держать ее на карте под высокий процент и получать за это бесплатное обслуживание карты.

Бесплатная универсальная карта «Халва» от Совкомбанка

Еще одной выгодной дебетовой картой, где можно выгодно хранить свои собственные средства и снимать в любом банкомате мира стала карта рассрочки от Совкомбанка. Карта «Халва» — это карта с кредитным лимитом, по которой можно совершать покупки в рассрочку до 12 месяцев.

Но кроме этой функции, в ней есть дебетовой функционал, который позволяет пользоваться картой как дебетовой. На остаток собственных средств на карте начисляется 6.5% годовых

, а при выполнении некоторых условий ставку процента можно увеличить до 7.5%. Кроме того, снимать денежные средства в размере до 100 тысяч в месяц можно в любом банкомате мира без комиссии. Карта, однозначно, заслуживает того чтобы ее оформить, даже потому что она является абсолютно бесплатной

. Более подробно о карте можно прочитать в отдельном обзоре

в нашем блоге.

Дебетовая карта Opencard без годовой платы и бесплатной доставкой

Сразу скажу, что пользовать картой бесплатно, можно при определенных условиях, которые выполнить также не составляет большого труда. Но об этом ниже.

Почему стоит оформить дебетовую Opencard в банке «Открытие»:

- Крупный надежный банк ТОП-10.

- Доход на остаток средств до 5 процентов годовых.

- Кэшбэк на все до 3%. Не надо искать определнные категории или магазины. Платите ею везде и получайте стабильные 3 процента кэшбэка!

- Бескомиссионное снятие средств в банкомате и переводы в другие банки.

- Бесплатная доставка в любое удобное для Вас время и место.

Итак, в данном обзоре мы попытались ответить на вопрос многих «Где оформить бесплатную дебетовую карту?» и рассмотрели наиболее выгодные и интересные банковские дебетовые карты, которые стоит оформить в этом году. Так, что выбор теперь за вами, но я бы Вам рекомендовал попробовать сразу несколько дебетовок из этого списка, чтобы на своем опыте понять какая именно карта будет наиболее подходящей для Вас. Тем более, что они дополняют друг друга и позволяют зарабатывать на кэшбэках немало рублей.

Хорошая новость! Цены на бензин падают до 10%, средний чек на автоуслуги также снизится. И это доступно каждому, кто оформит или уже пользуется картами с кэшбэком на АЗС. Российские банки уже не первый год поддерживают имеющиеся и запускают новые продукты для автовладельцев.

Вот они, лучшие карты с кэшбэком на АЗС в 2019г

Карты лояльности АЗС

Практически на каждой известной заправке предложат бонусную карту, тот же Газпромнефть, Лукойл, Роснефть и др. Схема работы там следующая:

- Получаете баллы за каждый литр топлива, либо определенное количество рублей.

- Тратите накопленные баллы из расчета 1 балл = 1 рубль.

Банковские кобрендовые карты АЗС

По этим картам возврат бонусов еще больше. Работают по такому же принципу, что и бонусные карты, но наличие банковской составляющей позволяет совершать покупки в любых магазинах.

Как и в случае с кэшбэком на продукты питания, не всегда можно получить двойную выгоду по карте лояльности АЗС и кобрендовой банковской карте. А вот используя следующий тип карт вкупе с картой лояльности можно получить дополнительную экономию, причем не маленькую.

Банковские карты с кэшбэком на любых АЗС

Это уже более интересный вариант, когда можно заправляться на любых заправках, к тому же использовать еще и карту лояльности определенной заправки. Получить бонусами на заправке Газпромбанк 2-6%, а потом еще вернуть 3-10% при оплате банковской картой. Выгодно? Не забудьте еще и кэшбэк за другие покупки, например за еду.

Лучшие карты с кэшбэком за топливо (указан максимальный кэшбэк):

Карта РОСНЕФТЬ Россельхозбанка

Повышенные баллы даются на заправках Роснефти и ТНК – 5%. За любые другие покупки даются 1%. 300 приветственных баллов после первой покупки на 1000р и больше.

Оформление и первый год обслуживания 50-900р. Со 2го года 900р.

Карта ГАЗПРОМНЕФТЬ Газпромбанка

Карта предлагается в рамках программы лояльности «Нам по пути». Кэшбэк зависит от марки заправляемого топлива и статуса карты (1 бонус = 1 рубль):

- от 1 до 3 бонусов за каждый литр на АЗС Газпромнефть. Если в рублях пересчитать это будет примерно 4% кэшбэка за 100р покупки на 92, 95 или 98 марки бензина.

- 2 бонуса за каждые 100р за сопутствующие товары и заправках этой сети

- 1 бонус за каждые 100р за любые другие покупки по карте

Максимальное количество бонусов на карте – 60 000. Выпуск и обслуживание – 1200р единоразово.

Карта ЛУКОЙЛ Открытие

Начисление кэшбэка зависит от тарифа карты:

- 1%/1%/2% (Базовый/Оптимальный/Премиум) – на АЗС Лукойл

- 200/300/600 (Базовый/Оптимальный/Премиум) – приветственные баллы после первой покупки

- 1%/1.33%/1.66% (Базовый/Оптимальный/Премиум) – за любые другие покупки

- 99р/299р/2500р (Базовый/Оптимальный/Премиум) – месячное обслуживание (можно бесплатно, если соблюдать условия)

Есть проценты на остаток – 4,5% годовых

Карта ЛУКОЙЛ Рапида

Еще одна карта для АЗС Лукойл, на этот раз от НКО Рапида. Кэшбэк также начисляется баллами, которые в дальнейшем можно тратить.

- 2% — при оплате на АЗС Лукойл

- 1% — за любые другие покупки

Выпуск и обслуживание карты бесплатное. Приветственных бонусов не предусмотрено.

Карта ЛУКОЙЛ Уралсиб

Бальный кэшбэк здесь следующий:

- 2% — при оплате на АЗС Лукойл

- 1.33% — при любых других покупках

Обслуживание 699р в год.

Карта CASHBACK Альфа-банка

Кэшбэк на любых заправках, в том числе автоматических 10%. Стоимость обслуживания пластика 1990р в год + стоимость пакета 1990р в год. Максимальный кэшбэк в месяц от 2000 до 5000р. Дают 6% на остаток по накопительному счету. Можно обслуживаться бесплатно если держать свыше 100 тысяч на счете, либо тратить свыше 20 тысяч в месяц.

Виртуальная карта Мегафон

Карта привязана к счету мобильного телефона. Повышенный кэшбэк в 10% дается при платном подключении, оно составляет 119р в месяц. Максимальный кэшбэк ограничен 1000р в месяц. Чтобы оплачивать картой, нужно просто поднести телефон с включенным приложением к терминалу на кассе.

Карта GENERATION АК Барс

Дают кэшбэк 10% на всю категорию «Транспорт», а это не только АЗС, но и мойки, эвакуатор, РЖД билеты, автозапчасти, паркинги, такси, платные дороги и общественный транспорт. Карта бесплатная при обороте свыше 15 тысяч в месяц, либо 149р в месяц. Есть проценты на остаток — 5% на остаток менее 100 тысяч рублей. Стоит отметить еще высокий кэшбэк 5% на категорию «Развлечений».

Карта DRIVE Тинькофф Банк

Кэшбэк «наливается» в виде баллов, которые в дальнейшем можно обменять на рубли. 10% за любые АЗС, 5% за любые другие автоуслуги и оплату штрафов ГИБДД, 1% за любые другие покупки по карте. Максимальный кэшбэк в месяц за топливо 1000 баллов (1 балл = 1 рубль), и 10 000 баллов за любые другие покупки. Есть проценты на остаток – 6%. Стоимость обслуживание 190р в месяц или бесплатно, если держать свыше 150 тысяч на остатке.

Карта С БОЛЬШИМИ БОНУСАМИ Сбербанк

Кэшбэк начисляется бонусами «Спасибо», в соотношении 1 бонус = 1 рубль. За бензин и оплату Яндекс и Gett такси дают 10% кэшбэка. Ежегодное обслуживание 4900р. Начисления процентов на остаток не предусмотрено.

МУЛЬТИКАРТА ВТБ

Кэшбэк на АЗС здесь сильно зависит от суммы трат в месяц. Можно получать 2%, 5% или даже 10% с покупок на топливо, если траты, соответственно, 5-15 тысяч, 15-75 тысяч и свыше 75 тысяч в месяц. Есть накопление процентов на остаток, равный 6% годовых. Обслуживание 249р в месяц или бесплатно, если тратить хотя бы 5000р в месяц и больше. Максимальный возврат «каши» обратно на карту – 15 тысяч в месяц.

Карта АВТОКАРТА Platinum Зенит

Отличное решение для тех кто заправляется на АЗС Татнефть. 1,5% скидка на топливо в этих АЗС и дополнительно 10% кэшбэк. 5% кэшбэка дают при оплате на любых других заправок, 1.5% кэшбэк на любые другие покупки по карте. Максимум что вернет банк в виде кэшбэка – 5000р в месяц. Стоимость обслуживания 249р в месяц или бесплатно, если тратить свыше 30 000 в месяц.

Ultra Card Связь-банк

Банк предлагает повышенный кэшбэк в одной из 6 категорий, включая АЗС. Чтобы получать максимальное возмещение 10%, нужно тратить за месяц свыше 30 000р, иначе кэшбэк уменьшается. Также есть проценты на остаток и кэшбэк на всё покупки. Стоимость карты в месяц 149р или бесплатно при тратах свыше 10 000р в месяц.

Карта ФИНАНСОВАЯ НЕЗАВИСИМОСТЬ Московский Индустриальный банк

Премиальная карта с большим количеством привилегий, включая персонального юриста 24/7. Здесь кэшбэк на АЗС также достигает 7%. Но может и 10%, если карта Black Edition. За бары и рестораны дают 5%, на оставшиеся покупки 1%. Максимальный кэшбэк на месяц 7500р. Обслуживание дорогое – 2000р в месяц, либо бесплатно если тратить свыше 60 тысяч в месяц или хранить свыше 300 тысяч. Есть проценты на остаток – 5,5% при остатке свыше 200 тысяч.

Карта CARD PLUS Кредит Европа банк

Ее еще называют картой плюсов – 5% кэшбэка даётся за оплату топлива и автосервиса, и заодно 5% в кафе, ресторанах и ночных клубах, 1% за все остальные покупки. Предусмотрен процент на остаток ~5% . Первый год обслуживание бесплатное, второй – 499р в год. Максимальный кэшбэк в месяц ограничен 5000р.

Карта GOLD Mastercard Райффайзенбанка

Карта с кэшбэком только на АЗС, равным 5%. На другие категории кэшбэк не распространяется. Карта мультивалютная, обслуживание 500р в месяц или бесплатно если оборот свыше 30 тысяч, либо остаток свыше 300 тысяч. Максимально возвращаемый кэшбэк в месяц 3000р.

Карта рассрочки Халва

Для владельцев Халвы есть отличная новость! Можно пользоваться собственными средствами и получать повышенный кэшбэк на АЗС. В зависимости от города, можно расплачиваться картой в разных партнерских АЗС, среди которых замечены Лукойл, Перекресток Ойл, Татнефть, Оренойл, ТНТ, Сибнефть и др. Чтобы получать повышенный кэшбэк, нужно во первых платить смартфоном, а во вторых соблюдать минимальную планку расходов в месяц. Подробности по ссылке выше.

Cash Back: что это и почему выгодно для держателя карты?

Многие клиенты банков хотят иметь у себя в кошельке такой выгодный продукт как банковские карты с кэшбэком. Но его универсальность не всем подходит. Поэтому постепенно из рынка выделились карты с целевой направленностью, в частности Автокарты, предназначенные специально для автовладельцев, совершающих регулярные покупки на АЗС и оплачивающих автоуслуги.

Банки стали предлагать своим клиентам возвращать больше средств с трат на:

- АЗС (приобретение топлива, сопутствующих товаров);

- покупок автозапчастей;

- мойки машин;

- ремонта и прочих автоуслуг;

- оплаты дорог;

- проката автомобилей и так далее.

Помимо кэшбэка реальными деньгами банки предлагают карты с бонусной или балльной системой, которая также выгодна с точки зрения экономии.

Некоторые банки предлагают кэшбэк на всю категорию транспорта, а это такси, штрафы ГИБДД, билеты РЖД, проезд в общественном транспорте и прочее.

Как выбрать карту для автомобилиста и стоит ли ею пользоваться?

Профессионалы рынка, такие как генеральный директор Markswebb Rank & Report Алексей Скобелев утверждают, что сами рассчитываются специализированными картами для владельцев авто.

При этом важно правильно подобрать карточный продукт, чтобы его наличие помогало экономить, а не наоборот тянуло лишние деньги за обслуживание.

Для потребителя, который пользуется авто в личных целях и не имеет привычки заправляться в конкретных АЗС, лучше брать пластик без привязки к бренду или к компании. Такие карточки с кэшбэком интересны тем, что их можно использовать ежедневно, постоянно перемещаясь по городу и по стране. Указание определенной сети АЗС ограничивает автовладельца, но зато может принести больше кэшбэка.

При этом, выбирая карту, немаловажно трезво и в комплексе оценить такие параметры как:

- стоимость обслуживания. Плата банку может превысить все начисленные кэшбэки;

- минимальный объем оборота по карте, как например в Альфа-Банке, где первый рубль возмещение придет только после того, как держатель потратит в месяц не менее 20 000 рублей;

- максимальную сумму Cash Back. Сегодня это 10% от трат на АЗС;

- возможность получать возмещение за расчеты не только на АЗС, но и в других категориях, а также за любые безналичные покупки и оплату услуг. Для многих автовладельцев, приобретения вне АЗС куда масштабнее и происходят чаще. В таком случае, специализированная автокарта может оказаться менее выгодной;

- курс конвертации бонусов на рубли. Наиболее выгодный 1:1;

- срок действия бонусов;

- лимит начисления кэшбэка;

- режим использования бонусов: возможность погашения части покупки и минимальная, а также максимальные, суммы для оплаты за счет полученного кэшбэка.

Выбор любой банковской карты, а не только с кэшбэком на АЗС, должен опираться на:

- личные предпочтения потенциального держателя;

- его финансовые возможности и поведение;

- структуры регулярных трат. У большинства автовладельцев доля расходов, связанных с содержанием авто, составляет 10% от бюджета. Что заставляет задуматься о выборе выгодной категории для кэшбэка: АЗС или потребительские товары;

- срок начисления кэшбэка. В некоторых банках есть акции, позволяющие получить повышенную сумму возмещения, но в первый месяц или на протяжении лета.

- Также полезным бонусом к автокартам может быть начисление процентов на остаток.

- И, естественно, важным моментом являются условия обслуживания банковской карты.

Еще несколько карт для анализа

При оформлении карты соискатели отталкиваются от ее выгоды. Стандартные критерии выгоды – большое количество доступных опций при минимальных затратах. Сюда можно добавить увеличенные лимиты на снятие и переводы, а также широкую партнерскую сеть, в пределах которой можно проводить операции без комиссии и каких-либо дополнительных плат. И наконец, такие опции как CashBack и начисление процентов на остаток со временем становятся обязательными.

Снятие наличных по дебетовой карте

Ключевое назначение любой дебетовой карты – возможность держателя удобно пользоваться собственными средствами. В процессе использования карты совершаются многочисленные операции, поэтому владельцу часто приходится снимать наличные средства.

Снятие средств производится в собственных и партнерских банкоматах. В этом случае комиссия за совершение транзакции не взимается. При снятии наличных в банкоматах сторонних банков, со счета карты списывается комиссия по установленному банком-эмитентом тарифу.

Такие ограничения действуют в совокупности с лимитом на снятие наличных. Банки устанавливают дневные, недельные, месячные, разовые лимиты. Превышение лимитов не предусматривается. Максимальный совокупный (месячный) лимит на снятие составляет 600 000-3 000 000 рублей.

При этом снятие без комиссии должно допускаться не только в собственных банкоматах, но в партнерских. Чем больше у банка-эмитента партнеров, тем удобней, и, соответственно, выгодней будет пользование дебетовой картой. На количество партнеров и на величину лимитов соискатель должен обратить внимание до оформления карты.

Выгода в начислении процентов и Cashback

Дебетовые карты уже несколько лет назад перестали быть инструментом только для использования собственных средств. Разработанные банками программы начисления процентов Cashback помогают еще и зарабатывать на карте.

Самые выгодные дебетовые карты сочетают в себе эти две опции. Пользователь получает возможность получать процент на остаток и возврат части потраченной суммы одновременно – по истечении отчетного периода.

Стандартный процент, начисляемый на остаток по карте – 1,5-3%. Такая величина встречается по большинству дебетовых карт с такой опцией. Вместе с тем встречается и повышенный процент в виде 6-10%, но при выполнении определенных условий. К примеру, некоторые банки начисляют максимальный процент на остаток при условии, что сумма остатка превышает определенный банком минимум.

С Cashback условия прозрачнее. Клиент совершает покупки, а банк возвращает ему часть от потраченной суммы. Максимальный Cashback банки готовы возвращать при совершении покупок в пределах партнерской сети. Некоторые кредитные организации начисляют возврат только за покупки, совершенные в компаниях-партнерах.

Величина возврата может достигать 30% и более, но при условии, что клиент сделает покупку товара на определенную сумму в конкретном магазине или торговой точке. Лучшие карты с опцией Cashback предполагают возврат в размере 1-1,5% за все покупки. На это и необходимо обратить внимание – возможность получения бонусных балов за все совершаемые по карте покупки.

Плата за выпуск и обслуживание дебетовой карты

Если говорить о выгоде, значит, что предполагается минимизация затрат потенциального держателя карты. Процесс начинается с момента оформления карты – когда клиент узнает об ее стоимости. Те,

кому карта нужна для совершения быстрых переводов без дополнительных услуг, могут оформить бесплатную дебетовую карты практически в любой кредитной организации. Как правило, такие карты являются еще и моментальными.

Отсутствие платы за выпуск и последующее обслуживание карты является спорным условием, так как по таким картам предусматривается ограниченный набор услуг и выгодными их назвать можно с большой натяжкой. Cashback и начисление процентов здесь минимальные, а такие необходимые опции, как смс-оповещение и мобильный банк по умолчанию отсутствуют.

Оптимальной платой по стандартной дебетовой карте можно считать плату в диапазоне 750-1500 рублей в месяц. Плата может списываться разовым платежом или делиться пропорционально на 12 месяцев. Последняя схема встречается по картам, которые выпускает Сбербанк России.

Дополнительные услуги и опции по дебетовкам

У выгодной дебетовой карты должен быть предусмотрен расширенный функционал, позволяющий держателю использовать собственные средства максимально удобно, и главное – надежно.

До оформления карты потенциальный клиент обращает внимание на наличие (отсутствие) следующих опций и условий:

- система интернет-банкинга, позволяющая управлять картой и совершать ряд операций дистанционно в личном кабинете;

- срок действия карты – в приоритете 3-5 лет с возможностью бесплатной пролонгации действующего соглашения;

- бонусные программы и акции, не считая опции Cashback и начисления процентов на остаток;

- небольшая комиссия при снятии наличных в банкоматах банков, не входящих в партнерскую сеть;

- овердрафт – по желанию клиента;

- возможность привязки карты к электронным платежным системам (QIWI, Яндекс.Деньги, Webmoney) с низкой комиссией за вывод и ввод средств;

- достаточное количество способов пополнения счета карты;

- стабильная поддержка банка и надежные меры безопасности счета держателя;

- использование полученных бонусов в различных целях, а не только в определенных банком направлениях.

Дебетовая карта является платежным инструментом, поэтому перед ее получением потенциальный клиент внимательно изучает условия пользовательского соглашения, сопоставляет их с вышеуказанными критериями, и только после этого делает окончательный выбор. Только так получится выбрать лучшую дебетовую карту из большого количества доступных предложений.

Как дебетовая карта самая выгодная в 2018 году

Все критерии определения выгоды будет крайне сложно объединить в одной дебетовой карте, но приблизиться к их максимальному количеству вполне реально.

Главное не торопиться с выбором, и отталкиваться от возможности получения реального заработка или экономии средств и удобного использования возможностей карты. Если сюда добавить относительно недорогое годовое обслуживание и широкий набор дополнительных опций, то примерный список самых выгодных дебетовых карт 2018 года будет выглядеть следующим образом:

- Дебетовая карта (Ренессанс Кредит).

- Citi Priority (СитиБанк).

- Смарт Карта (ФК Открытие).

- Накопительная карта (РосЕвроБанк).

- Комфорт (Бинбанк).

- Банк в кармане Gold (Русский Стандарт).

- Дебетовая Platinum (Росбанк).

- Tinkoff Black (Тинькофф Банк).

- MasterCard Unembossed — Мой доход (Совкомбанк).

- Мультикарта (ВТБ).

Для того чтобы карточка получила право на присутствие в рейтинге самых выгодных, анализируются все ее основные и дополнительные условия. Важный критерий для отбора – популярность среди потребителей. В целом же оценка имеет субъективный окрас, так как для условного пользователя именно его дебетовка является самой выгодной среди остальных. При анализе в расчет брались статистические данные: количество выпущенных карт определенного наименования с начала года.

: Это список поможет определиться с выбором тем, кто еще не имеет в распоряжении дебетовой картой, или тем, кто хочет попробовать что-то новое. В любом случае, дебетовые карты из рейтинга заслуживают внимания потенциальных потребителей.