Что могут коллекторы по новому закону. Что дает заемщику закон о коллекторах(230-ФЗ)? Запреты для коллекторов

Коллекторские агентства не новое явление на рынке финансовых услуг. Большинству должников по кредитам хоть раз приходилось общаться с представителями таких компаний, которые предъявляют заемщику требования о погашении банковского займа. О том, какие права имеют агентства по взысканию в соответствии с новым законом о коллекторской деятельности и что они не могут делать, мы расскажем в нашей статье.

Основы коллекторской деятельности

Невыплата кредита обернется для должника серьезными проблемами: судом, принудительным взысканием средств, арестом счетов. Но это еще не все, что может грозить. Самое неприятное для заемщика – это общение с коллекторами, которые не всегда используют законные методы деятельности. Но даже взыскание по закону явно не доставит должнику удовольствия.

Основная цель агентства – это работа с просроченной задолженностью, общение с заемщиками и взыскание долга. Деятельность подобных компаний заключается в следующем :

- Взыскание кредита или иного рода задолженности;

- Обращение в суд с целью принудительного возврата долга;

- Освобождение банка от неликвидного кредита.

Почему же банк передает право взыскания другим лицам, если он сам может потребовать возврата долга? Финансовые организации любого уровня избавляются от кредита, который для них кажется безнадежным. Заемщик уклоняется от обязательств, судебное взыскание бесперспективное – такие долги банку не нужны, поскольку важно иметь положительный баланс деятельности.

Согласно статье 12 Федерального закона 353-ФЗ «О потребительском кредите (займе)» банк может передать возможность требования задолженности третьим лицам.

Закон о коллекторах позволяет полностью продавать весь долг взыскателям. Также банк имеет право сохранить статус кредитора, а агентство выступит при этом в роли посредника – взыскателя.

Изучаем законодательство

По закону коллекторы могут взыскивать просроченный кредит только в случае, если в банковском договоре имеется условие о порядке переуступки прав. Фактически заемщик при оформлении займа соглашается с тем, что в случае невозврата денег кредитор будет продать долг третьим лицам.

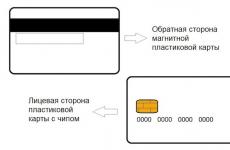

Вместе с возможностью взыскания задолженности коллекторы получают персональные данные заемщика , оригиналы кредитного договора и иных бумаг, которыми владел банк. После оформления договора цессии (передачи долга агентству) все вопросы нужно решать с коллекторами. Об этом говорит закон, но с недавнего момента в нем появились изменения.

Новый федеральный закон №230

Одно из важных изменений – это введение государством специального закона о коллекторах, который устанавливает правила их деятельности. Если ранее агентства по взысканию могли работать с должниками в любом порядке, то теперь все изменилось.

Установленные Федеральным законом №230 О коллекторской деятельности и порядке взыскания долга нормы включают в себя следующие условия :

- Способы ведения работы по взысканию просроченной и невыплаченной задолженности.

- Предмет взыскания, методы и частота их применения.

- Список лиц и организаций, которые могут вести деятельность, а также порядок регистрации агентств.

На практике это означает: все действия коллекторов расписаны в новом законе, и теперь на государственном уровне определены допустимые и недопустимые методы общения с должником и взыскания задолженности.

Пункт 9 ФЗ №230 обязывает банк уведомлять заемщика о том, что права по требованию кредита переданы третьему лицу, в течение 30 дней с момента переуступки.

Заемщики могут жаловаться на любые неправомерные действия компаний, занимающихся получением долгов. Например, коллекторы не имеют законного права угрожать, звонить родственникам и передавать сведения о должнике посторонним лицам.

Что изменилось с 1 января 2017 года?

Поскольку ранее законодательством не регламентировалась коллекторская деятельность должники нередко жили в постоянном страхе. Конечно, невыплата кредита – это серьезное правонарушение, однако, методы взыскания должны быть лояльными. Что же изменилось с начала 2017 года?

Права сотрудников агентств

Новое законодательство определило жесткие рамки деятельности компаний по работе с проблемной задолженностью, существенно снизив их полномочия. Вот что могут коллекторы в настоящий момент :

- Проводить телефонные переговоры, посылать письма, отправлять смс-сообщения;

- Взыскивать задолженность в судебном порядке;

- Можно проводить личные встречи с заемщиком.

Общение с недобросовестным клиентом банка любым из разрешенных законом способов – это досудебный способ урегулирования конфликта. Нередко коллекторы идут навстречу должникам, предлагая выгодные для них условия погашения займа.

Проводить работу с должником должен только один сотрудник компании, полностью представившись заемщику. Изменение взыскателя или раскрытие личной информации посторонним недопустимо.

Сам же потребитель по закону о коллекторах может отказаться от какого-либо общения, подав письмо в организацию после истечения 4 месяцев просрочки возврата долга. Если агентство полностью выкупило долг по договору цессии, то новый кредитор имеет право взыскать займ в суде, подав соответствующий иск.

Что запрещено?

С уменьшением прав коллекторских агентств новый закон внес существенный список запрещенных методов работы. Установлены и нормы в отношении допустимого порядка взыскания. По закону о коллекторах запрещено :

- Осуществлять звонки родственникам, коллегам и друзьям должника;

- Принудительно забирать имущество, угрожать или применять физические методы воздействия;

- Скрывать сведения об агентстве, сотруднике. Недопустимо обманывать и вводить в заблуждение.

Установлены правила и в отношении найма коллекторов. Так, в подобного рода организациях, не могут работать лица, которые имеют судимость. Грубость и давление на должника – недопустимые качества сотрудника компании.

Звонки теперь регламентированы: телефонные переговоры разрешены не более одного раза в день и двух раз в неделю. Встречу с должником можно проводить только один раз в неделю.

Коллекторы не имеют права донимать своими звонками или письмами. Все переговоры вовне рабочее время запрещены (с 22 часов и до 8 утра в рабочие дни, а также с 20 часов и до 9 утра в выходные).

Практика дел

Основная причина такой ненависти к коллекторам – это их методы работы, которые направлены на подавление воли должника с целью скорейшего взыскания задолженности. Но и заемщик также не прав, забывая о своих обязанностях по выплате кредита.

Как показывает практика, прятаться от коллекторов не стоит. Лучше всего договориться с кредитором о порядке выплаты долга. Нередко агентства списывают начисленные пени и штрафы, значительно снижая сумму кредита.

Теперь коллекторы стали более сдержанными , терпимыми и готовыми к диалогу с потребителем. Однако, телефонные звонки стоит записывать, а письма сохранять. Так заемщик сможет в дальнейшем обжаловать действия коллекторов, если они были противозаконными.

Полезное видео

Заключение

Если ранее деятельность коллекторских агентств никаким образом не регулировалась государством, то теперь все изменилось. В соответствии с Федеральным законом №230-ФЗ сотрудники подобных организаций могут звонить должнику, отправлять ему письма и проводить личные переговоры по вопросу погашения задолженности. Телефонные беседы допустимы только один раз в сути и не более двух раз в неделю (и только в рабочее время).

Коллекторы не имеют права угрожать, применять силу, запутывать заемщика, а также часто звонить (переговоры с родственниками полностью под запретом). При нарушении условий закона должник может составить жалобу и агентство будет серьезно наказано вплоть до отзыва лицензии. Наш совет читателям: не избегайте банк или коллекторов, договаривайтесь с ними о реструктуризации и порядке выплат по кредиту.

На протяжении долгого времени россияне, допускавшие просрочку по выплате кредита, сталкивались с неправомерными действиями со стороны коллекторов. Отсутствие чёткого описания деятельности взыскателей не позволяло должникам защищать свои права и призывать нарушителей к ответственности. К счастью, закон о коллекторах с 1 января 2019 года оставляет указанные проблемы в прошлом. Он налагает ряд запретов на действия собирателей, и досконально прописывает права должников.

На протяжении полутора десятилетий, с самого момента своего появления, сотрудники коллекторских агентств действовали безнаказанно, угрожая должникам расправой, звоня родственникам и друзьям, а также нанося визиты в любое время дня и ночь. Причиной этому было отсутствие законодательного регламентирования их деятельности.

Ситуация начала меняться пару лет назад, после выхода закона, ограничивающего действия коллекторов определёнными рамками. В документе чётко оговаривались методы воздействия на должников и ряд нюансов, касающихся телефонного и личного общения.

Сегодня взыскателям запрещено посылать SMS-сообщения или совершать телефонные звонки с закрытых номеров. Помимо всего прочего, должники получили возможность защищать свои права и даже отказываться от чрезмерно настойчивых «собирателей».

Права коллекторов по новому закону

Когда закон вступил в силу, коллекторские агентства были вынуждены умерить пыл и начать взыскивать задолженности исключительно легитимными методами. Бесконечные звонки, ночные визиты, угрозы и прочие «эффективные» способы остались в прошлом. Разумеется, коллекторам официально дозволено осуществлять деятельность по взысканию долга, однако делать это можно в строгом соответствии с буквой закона.

Говоря иными словами, права коллекторов по новому закону № 230 ограничиваются конкретным перечнем. Категорически запрещается угрожать должнику, наносить вред его имуществу или отпускать оскорбления в адрес неплательщика.

Ещё одним немаловажным нюансом, который просто нельзя оставить без внимания, является тот факт, что участие коллекторского агентства во взыскании долга разрешается лишь в том случае, если в договоре между банком и клиентом есть пункт, позволяющий кредитору обратиться в другую компанию для взыскания задолженности. Помимо всего прочего, учреждение, выдавшее заём, обязано сообщить должнику о передаче соответствующих прав коллекторам.

Начиная общение с должником, взыскатель обязан представиться и сообщить наименование организации, от имени которой он действует. Некорректное общение, звонок в неположенное время и множество других действий теперь стали вне закона, а значит, могут быть обжалованы должником.

Главной проблемой, с которой сталкивались многие должники, были бесконечные телефонные звонки. Коллекторы не обращали внимания на день недели или время. Предполагалось, что ночное общение с проблемным клиентом гораздо эффективнее, нежели дневное. Закон о коллекторах с 1 января 2019 года решил эту проблему, установив строгие временные рамки для совершения подобных звонков.

В обычные дни, взыскателям разрешается звонить должнику с 8:00 до 22:00. Что касается праздников и выходных дней, то время для звонков начинается в 9:00 и завершается в 20:00. Общение должно производиться с самим должником или его официальным представителем (при наличии). Звонки родственникам или друзьям находятся под строжайшим запретом.

Говоря о количестве звонков, которые коллектор может совершить в течение 24 часов, следует отметить, что в законе нет конкретной информации по этому вопросу. Однако можно призвать к ответу взыскателей, выполняющих более двух десятков звонков ежесуточно. Подобное поведение квалифицируется как частное вмешательство и позволяет должнику обратиться в судебные инстанции.

Что касается количества встреч с неплательщиком, то по закону визит должнику должен наноситься максимум 1 раз в день. Помимо всего прочего, число встреч в неделю не должно превышать 2. В течение месяца коллектор может нанести клиенту только 8 визитов.

Когда и кому могут звонить коллекторы по новому закону.

Подают ли коллекторы в суд

Как показывает практика, работники коллекторских агентств нередко угрожают должникам долгими судебными разбирательствами, предполагая, что человек испугается и сразу найдёт деньги для выплаты долга.

На самом деле, коллекторское агентство имеет право инициировать судебный процесс, однако единственным наказанием, которое могут присудить ответчику, является принудительный возврат долга. Составляется новый график выплат, и гражданин должен будет ежемесячно оплачивать указанную сумму.

Важно понимать, что обратиться в суд могут только взыскатели, прошедшие аккредитацию и подписавшие договор с кредитной компанией. Помимо всего прочего, при подаче искового заявления должнику не придётся держать ответ перед взыскателями, так как собственником долга является организация, выдавшая кредит.

Что касается уплаты непомерных процентов, которой требуют коллекторы, то на этот счёт можно не беспокоиться. После истечения срока давности, составляющего 36 месяцев, обращение в суд становится невозможным.

Права должников по новому закону

Как уже упоминалось ранее, новый закон не только регламентирует деятельность коллекторских агентств, но и наделяет должников определёнными правами. Мало кто знает, но максимальная продолжительность общения гражданина с коллекторами ограничивается четырьмя месяцами, начиная с даты возникновения просрочки. Если указанный срок истёк, должник имеет законное право отказаться от общения с взыскателями, отправив заявление в кредитную организацию.

В том случае, если представитель агентства нарушает закон о коллекторах с 1 января 2019 года, отказывается назвать своё имя или название фирмы, угрожает должнику или совершает другие неправомерные действия, это является основанием для . Важно понимать, что для рассмотрения обращения заявитель должен будет представить доказательства нарушения (запись разговора, фотоснимки, показания свидетелей).

Что делать, если звонят коллекторы

Мало кто из должников знает о том, что за нежелание общаться с взыскателями не предусмотрен штраф или иное наказание. Говоря иными словами, человек может просто не отвечать на телефонный звонок. Помимо всего прочего, права должников позволяют вообще исключить необходимость телефонного общения, подав заявление в кредитную организацию о том, что единственным способом связи является электронная почта, так как телефон не работает.

При желании можно добавить телефоны коллекторского агентства в «чёрный список», либо вообще приобрести новую SIM-карту. Во втором случае, регистрировать номер следует на друга или родственника, потому что в противном случае, взыскатели узнают о нём в течение очень короткого времени. Законом также предусмотрен ряд случаев, когда коллекторы вообще не могут звонить должникам:

- Женщина находится в положении;

- У должницы есть малыш, которому ещё не исполнилось 1,5 года;

- Должник инвалид I гр.

Решив пообщаться с взыскателем, помните, разговаривать следует предельно вежливо, избегая грубостей и резкостей, так как в случае судебного разбирательства это может сыграть на руку истцу.

Разумеется, далеко не все коллекторские агентства готовы соблюдать закон, и должники сталкиваются с неправомерными действиями со стороны взыскателей. В подобной ситуации гражданин может защитить свои права и интересы в суде, при условии представления соответствующих доказательств.

Самым простым способом, позволяющим доказать наличие нарушения, является запись телефонной беседы или разговора при личной встрече. Достаточно зафиксировать угрозы или оскорбления на диктофон, и приложить запись к заявлению. Текстовые сообщения с угрозами сохраните в памяти мобильного устройства. Если Вы не планируете обращаться в суд, то просто не обращайте внимания на слова коллекторов.

Перечень запретов для коллекторов.

Куда жаловаться, если звонят коллекторы по чужому кредиту

Современная практика насчитывает множество случаев, когда «жертвами» коллекторских агентств становятся не только заёмщики, но и совершенно посторонние люди. Говоря иными словами, взыскатели пытаются убедить собеседника погасить чужой кредит. Чаще всего, причиной этих звонков является:

- Номер указан в кредитном договоре в качестве контакта должника;

- Номер используется недавно, а раньше был зарегистрирован на человека, взявшего кредит;

- Владелец номера выступил в роли поручителя.

Если изучить текст закона о коллекторах с 1 января 2019 года, то можно заметить, что коллекторы имеют право общаться только с должником или его официальным представителем. Иные действия считаются нарушением. В подобной ситуации Вы можете сразу подать жалобу и приготовиться к долгим и затратным разбирательствам, однако рекомендуется действовать несколько иначе.

Прежде всего, поинтересуйтесь у взыскателя имя человека, взявшего кредит, а также источник, из которого коллекторы узнали Ваш номер. В случае, когда Вы знаете человека, являющегося должником, или выступили в роли поручителя по договору, созвонитесь с неплательщиком, и выясните все нюансы.

Ваше право вообще отказаться от разговора с коллектором, независимо от факта знакомства с должником. Если взыскатели не желают оставлять Вас в покое, начинают угрожать или регулярно звонить, запишите разговор на диктофон и подайте заявление в полицию.

Что касается рекомендаций экспертов, то они сводятся к следующему: нанесите визит в банковскую организацию, возьмите справку, что не имеете долга и отдайте её в коллекторское агентство. После этих действий любая попытка общения со стороны взыскателей будет считаться незаконной.

Как должнику подать в суд на коллекторов

Важно понимать, что угрозы, исходящие от коллекторов, оскорбления и ночные звонки, не говоря уже о преследовании, являются незаконными, и позволяют должнику подать иск в судебные инстанции. Основанием для начала разбирательства станет запись разговора, фотографии или показания соседей, приложенные к заявлению.

При урегулировании конфликта не стоит сразу обращаться в суд. На первом этапе, напишите заявление в полицию или прокуратуру, подробно описав ситуацию, и приложите к нему имеющиеся доказательства. Если этот шаг не принесёт желаемого результата, то можно переходить к более кардинальным действиям.

Перед обращением в суд, закажите экспертизу договора с банком и подайте жалобу в Центробанк. Иск можно подать самостоятельно или доверить это квалифицированному специалисту, знающему все нюансы действующего законодательства и способного максимально эффективно защитить интересы своего клиента.

Коллекторы в России с 1 января начинают работать по новым правилам

Откровенно незаконные и просто сомнительные с точки зрения морали методы деятельности коллекторских агентств, не стесняющихся в средствах в деле выбивания долгов, стали особенно распространёнными в последние два-три года. Каким стал закон о коллекторах с 1 января 2017 года, как он ограничивает коллекторов в выборе средств деятельности, какие требования предъявляет новый закон к самим коллекторам.

Проблема коллекторских агентств в России

Ухудшившаяся финансовая ситуация в России привела и к тому, что ухудшилась жизнь простых людей, а это среди прочего обострило проблему возврата кредитов. Конечно, с этой проблемой банки сталкивались и раньше, но обычно плохо возвращали долги неблагополучные маргинальные слои населения, а в последнее время, к сожалению, не могут справиться с кредитами и такие должники, которые были бы рады аккуратно выплачивать задолженность, но обстоятельства не позволяют это сделать. Возрастают неуплаты — возрастает активность и банков, и коллекторов, которые выкупают у банков долги. Коллекторы в своих методах всё больше и больше начали переходить красную черту в своей погоней за эффективностью работы — в методы давления вошли откровенные угрозы для жизни и здоровья как должника, так и его близких, вплоть до детей. Участилась порча имущества и прочее. Среди коллекторов появилось множество людей с откровенно бандитским прошлым, для которых подобная легальная работа — фактически мечта, поскольку стало возможно заниматься привычным “любимым делом”, не особо рискуя проблемами с законом.

В 2015-2016 гг. случились особенно громкие возмутительные случаи, связанные с деятельностью коллекторских агентств, о них много говорилось в центральных СМИ, и стало ясно, что проблему нужно как-то разрешать. В конце концов, летом 2016 года Госдума приняла новый закон о коллекторской деятельности, с 1 января 2017 года он вступил в законную силу полностью (некоторые положения начали своё действие сразу же после принятия).

Каков закон о коллекторах с 1 января 2017 года

Как выглядит закон о коллекторской деятельности с 1 января 2017 года и какие новинки в нём имеются:

- Законом ограничена деятельность коллекторов исключительно денежными обязательствами. Они не занимаются взысканием задолженности по коммунальным услугам или долгами, возникшими по решению суда (это дело судебных приставов).

- Законом ограничиваются те способы, с помощью которых коллекторы могут обращаться к должнику (от личного общения до отправки сообщений с помощью письма или смс на телефонный номер) и время суток, когда те могут каким-либо образом напоминать о долгах (в ночное время — запрещено).

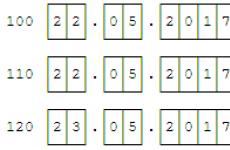

- Кроме ограничения по времени, введено ограничение количества встреч или звонков — максимум одна личная встреча в неделю, максимум два звонка в неделю и восемь звонков в течение месяца, в то же время за одни сутки может быть не более одного звонка. Отправка смс и других сообщений допускается не чаще двух раз в течение суток, не чаще четырех раз в течение недели и не чаще 16 раз в течение месяца.

- Законом особо оговаривается, что описанный перечень ограничений по количеству и частоте взаимодействия имеют отношение не к конкретному человеку, а к каждой конкретной его задолженности. Так что в том случае, если человек имеет два или три долга, то и количество звонков, личных посещений и смс-сообщений от коллектора может удвоиться или утроиться.

- Закон чётко говорит о том, что не допускается применять методы запугивания человека и угрозы ему (хотя для этого и существует уголовный кодекс), и применять другие злоупотребления — всё это грозит коллектору по меньшей мере серьёзным денежным штрафом.

- Законом запрещается работа с должником, который признан банкротом (либо его дело по поводу банкротства проходит рассмотрение), недееспособен, находится на лечении в стационаре, признан инвалидом первой группы или не достиг совершеннолетнего возраста.

- Через 4 месяца после того, как с должником начал работать коллектор, должник может ввести запрет на его взаимодействие с собой. Но не стоит иметь иллюзии, что это как-то избавляет вас от долгов — их может взыскать судебный пристав после решения суда, а у пристава гораздо больше прав, он легко может изъять имущество человека, причём по заниженным ценам.

Каков перечень новых требований в отношении коллекторов имеет новый закон о коллекторской деятельности

Законом с этого года достаточно строгим образом регламентируются коллекторские агентства и ставятся ограничения на каждого человека, который может работать в этой профессии:

- Заниматься подобным бизнесом могут только юридические лица с основной деятельностью, связанной исключительно с работой по возврату задолженностей и которые внесены в госреестр.

- Сумма чистых активов коллекторских агентств должна быть не меньше чем 10 млн. руб., на эту же сумму у них должна иметься страховка гражданской ответственности, такому агентству необходимо получить регистрацию в реестре операторов персональных данных.

- Руководители таких агентств не могут быть когда-либо в прошлом судимыми, а сотрудники — обладать непогашенной или неснятой судимостью по определённому набору статей уголовного кодекса.

- Коллектор обязан вести аудиозапись всех разговоров с должниками и сохранять записи в течение минимум трёх лет.

- Если агентство допустит серьёзные нарушения закона, оно лишится права на свою деятельность.

Как видно, новый закон о коллекторах с 1 января 2017 года позволяет обеспечить некоторые меры по защите прав должников и ограничивает деятельность коллекторских агентств определёнными рамками. Большой шаг вперёд — введение института профессиональных коллекторов и их внесение в специально созданный реестр. Коллекторы легко могут лишиться право на работу при любых незаконных методах в своей деятельности.

Постоянные нарушения УГ РФ, моральной этики, прав и свобод должников банков и МФО со стороны коллекторских агентств стали причиной нормативного урегулирования деятельности коллекторов. С 1 января 2017 года в России действует новый закон о коллекторах № 230 ФЗ . О его особенностях, преимуществах и недостатках вам и предстоит узнать далее.

История закона

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выполнить любой из предложенных вариантов:

Первые российские коллекторы появилось в 2001 году, ссылаясь на американский пример взыскивания долгов. Это были специальные отделы, работающие при банках и занимающиеся только заемщиками с просрочками. В 2004 году было создано первое самостоятельное коллекторское агентство, получившее права выкупать у банковских организаций долги недобросовестных клиентов и распоряжаться ими в своих интересах. Допустимо также стало самим организациям обращаться к коллекторам для продажи «зависшего» долга за определенное вознаграждение (10%-50% от общей суммы долгового обязательства).

Интересным фактом является то, что институт коллекторов США, перебравшийся в Россию, имел на территории родного государства четкое правовое регулирование, которое в России почему-то отсутствовало до 2014 года. В данной сфере царил, можно сказать, абсолютный беспредел. Методы работы коллекторов ужасали, использовалось, как психологическое, так и физическое насилие над задолжавшими кредиторам гражданами.

Итак, 2014 год ознаменовался принятием закона о потребительском кредитовании № 353-ФЗ, и только один из его разделов был посвящен взыскателям (ст. 12 – уступка прав по договору). По закону третьи лица должны были соблюдать конфиденциальность и безопасность о персональных данных заемщика, также коллекторы обязаны хранить банковскую тайну, а случае ее разглашения нести административную ответственность. Закон также запрещал взыскателям беспокоить должников в период с 22 до 8 утра (рабочие дни), с 20 до 9 утра (выходные) посредством звонком или других способов связи. Нарушение этих правил наказывалось штрафом в размере от 5 000 до 10 000 рублей.

Однако все эти нормы работали только на бумаге. От действий коллекторов страдали не только нерадивые заемщики, но и невинные граждане, дети. Примеров, беззаконного поведения коллекторских фирм, к сожалению, собралось огромное количество и наконец-то правительство решило изменить ход событий, подписав новый документ под №230 – федеральный закон о коллекторах.

Основные тезисы нового закона

Настоящий закон о коллекторах начал действовать с 1 января 2017 года. Если говорить точнее официальный текст документа появился еще в середине 2016 года, но тогда действовала только первая его часть. Были проведены масштабные законодательные нововведения. Итак, новый закон о коллекторах теперь состоит из 4 глав и 22 статей. Среди основных разделов нормативного документа, которые в корень меняют ранее использованные методики агентств, можно выделить следующие:

| Статья | Краткое описание |

| Ст. 4-5 | Детально описаны способы взаимодействия на недобросовестных заемщиков (встречи, телефонные переговоры, почтовые отправления, смс), а также ограничения в использовании отдельных способов сотрудничества |

| Ст. 6 | Статья содержит требования к законному осуществлению возврата задолженности. Здесь освещены возможные методы воздействия на должника, которые не допустимы со стороны коллекторов (угрозы, обман, повреждение имущества, оскорбления и пр.) |

| Ст. 8 | Согласно статье должник имеет право отказаться от взаимодействия с коллектором, на основании соответствующих причин и написав заявление в уполномоченный орган |

| Ст. 11 | Пункт подтверждает ответственность кредитора или лица действующего от его имени при возможных нарушениях (компенсация морального ущерба, убытков) |

| Ст. 13 | Описаны четкие требования к коллекторским агентствам – юридическим лицам относительно их регистрации, размера чистых активов, наличии специального оборудования и т.д. |

| Ст. 18 | Предоставляет права осуществлять контроль, надзор за юридическими фирмами взыскателями, проводить внеплановые проверки при необходимости без предварительного уведомления |

Права коллекторов

Настоящий закон № 230 ничего не говорит о конкретных правах коллекторов. Правильнее указывать на разработанные правительством ограничения, требования к коллекторам. Рассмотрим некоторые из них. Юридическим лицам, осуществляющим деятельность по возврату задолженности, разрешается, внимание, информировать должника об имеющемся долге, используя законные методики общения:

- Телефонные звонки (не более 1 раза в сутки, 2-х раз в неделю, 8 раз в месяц). Время тишины осталось прежним – период с 22 до 8 утра (рабочие дни), с 20 до 9 утра (выходные).

- Личные встречи (не чаще 1 раза в неделю).

- Электронный письма, смс (не более 2-х раз в день, 4-х в неделю, 16 раз в месяц).

Иные способы воздействия могут быть предприняты только с официального письменного согласия должника, от которого он может в любой момент отказаться посредством написания специального письма. Собственно и все, далее будем перечислять сплошные ограничения.

Запреты для коллекторов

Во вступившем в силу в 2017 году законе четко указана информация о звонках коллекторов, которые запрещено осуществлять в ночное время суток. Не допустимыми методами воздействия на заемщика являются:

- Угрозы нанесения вреда здоровью должнику или его родственникам.

- Нанесение вреда имуществу заемщика.

- Оскорбления, проявление агрессии, повышение голоса на должника и пр. варианты психологического давления.

- Передача персональных сведений заемщика другим лицам.

Коллектор должен предоставить взыскиваемому лицу свои контактные данные для дальнейшей связи. Кредитор (банк или МФО) имеет право работать не более чем с 2-мя фирмами по взысканию долгов одновременно. Должник в свою очередь может представить вместо себя другого человека для общения с коллектором, например, адвоката.

Помимо прямых взаимодействий с должником разработан ряд ограничений в отношении кадровой политики коллекторов. Так, не разрешается принимать на работу в агентство граждан, имеющих судимость. Все, работники фирм в обязательном порядке должны будут проходить аттестацию на соответствие своей квалификации в форме тестирования.

Теперь коллекторам запрещено даже подходить к людям с ограниченными возможностями, несовершеннолетним гражданам, лицам проходящим лечение в больницах, должникам, подавшим заявление на банкротство.

Еще, ранее коллекторы позволяли себе требовать возвращение денег у родственников, друзей должника, но сейчас это рассматривается, как явное нарушение, если на такой способ взыскиваемый не дал своего согласия. Если же заемщик умер, а его близкие родственники отказались от наследства – взыскание задолженности коллекторами прекращается.

Плюсы и минусы закона

Закон о коллекторах имеет яркие плюсы, одним из которых является возможность у должника в любой момент прекратить общение с представителем коллекторского агентства, выявив какие-либо нарушения со стороны юридического лица, но не ранее чем через 4 месяца после наступления просрочки. Для этого потребуется написать заявление () и отправить его в агентство по взысканию задолженностей заказным письмом или через нотариуса. После, взыскание будет проходить уже в судебном порядке.

Все вышеперечисленные ограничения коллекторов можно также включить в список преимуществ антиколлекторского закона. Одновременно в правовом акте есть некоторые недостатки, как, впрочем, и в других законах РФ, а именно:

- Правила сотрудничества коллекторов в законе описаны только с кредитными организациями.

- В некоторых статьях документа «подкованным» специалистам можно найти лазейки, т.к. в них присутствуют всевозможные условия, оговорки, не все нормы, требования звучат четко и ясно.

- Для взыскателей разработана сравнительно небольшая ответственность в случае осуществления ими возможных нарушений.

- Отсутствует план действий заемщиков в нестандартных ситуациях, форс-мажорных обстоятельствах. В основном описаны банальные банковские операции и взыскание долгов по ним.

Можно также «придраться» к недостаточности информации в законе в отношении родственников должника. Например, если коллектор позвонит домой заемщику, а трубку снимет прописанный в квартире брат, то данный факт можно расценивать, как беспокойство иного лица. В общем, закон № 230-ФЗ далек от совершенства, не исключено, что через пару лет возникнет необходимость в его дополнениях и изменениях.

Изменения в МФО сегменте после принятия закона

Новый закон о коллекторах не мог обойти деятельность МФО. В ст. 21 федерального закона прописаны изменения в отношении ФЗ № 151 (дополнение содержания ст. 12.1). Речь идет о начислении процентов по займу. Теперь не стоит переживать по поводу активного роста задолженности перед микрофинансовыми компаниями. Например, долг в размере 10 000 рублей не вырастет в несколько раз буквально за 2 месяца просрочки.

Что касается пени и штрафов, то неустойка может достичь двукратного размера от суммы основного долга, но не более. Получается, что нормативный документ может уберечь должников МФО не только от беззакония со стороны коллекторов, но и от глубокой «долговой ямы».

Судебная практика

Отметим, что за нарушение правил поведения коллекторами установлена административная ответственность (от 500 000 до 2 000 000 рублей – штраф), также агент может лишиться своего места работы. По закону сегодня на рынке могут работать только юридические лица, зарегистрированные в реестре ФССП с размером чистых активов от 10 000 000 рублей и имеющие заключенные со страховыми компаниями договора в отношении нанесения возможных убытков должникам на сумму не менее 10 000 000 рублей.

Должник всегда имеет право защитить свои права в суде. В первые годы действия закона это правило будет особо актуально, т.к. фирмам-взыскателям придется научиться работать по-новому, перевести свою деятельность в правовое поле. Сейчас в руках должников есть мощный инструмент в форме Федерального закона № 230, но далеко не многие умело им пользуются ввиду элементарного незнания своих прав.

На конец 2016 года в России было зарегистрировано примерно 600 крупных коллекторских агентств, а после вступления в действие закона – осталось около 50 представительств, расположившихся в основном в Москве и СПБ. Всего мелких фирм насчитывается не более 5 000.

Как показывают примеры из судебной практики, нынешний закон напугал далеко не всех коллектрских организаций. Те, кто активно работали по принципам криминала, продолжают творить беззаконие. Учитывая разработку серьезных требований к коллекторам (страховка, активы и пр.) возможен вариант распространения нелегалов на рынке. На протяжении текущего года зафиксированы множественные скандалы с участием в деле клиентов микрофинансовых организаций.

Для компаний, предпочитающих действовать грамотно, не нарушая законодательство, новый правовой акт не стал неожиданностью, хотя и создал некоторые неудобства, дополнительные расходы.