Кто такие подотчетные лица. Лицо, подотчетное. Отсутствие оправдательных документов

"Финансовая газета. Региональный выпуск", 2006, N 5

Учет операций по расчетам с подотчетными лицами, с одной стороны, является несложным, но, с другой - именно на этом участке допускается большое количество ошибок. Наиболее распространенные из них: отсутствие оправдательных документов, несоблюдение предельного размера расчетов наличными денежными средствами с юридическими лицами и др. Порой эти ошибки ведут к довольно неблагоприятным налоговым последствиям.

Рассмотрим последовательность процесса расчета с подотчетными лицами.

Для расчетов с работниками предприятия, которым выдаются под отчет денежные средства, предназначен счет 71 "Расчеты с подотчетными лицами". При этом в учете делается запись по дебету счета 71 и кредиту счета 50 "Касса". Список лиц, которые имеют право получать денежные средства под отчет, должен быть утвержден приказом руководителя. Этот документ выполняет контрольную функцию не только за движением таких денежных средств, но и за их целевым использованием.

Сроки представления авансового отчета

В соответствии с п. 11 Порядка ведения кассовых операций (утв. Решением Совета директоров Банка России от 22 сентября 1993 г. N 40) лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

На сегодняшний день между налоговыми органами и налогоплательщиками существует спорная ситуация по вопросу задержки отчета подотчетного лица по полученным суммам. Налоговые органы считают, что в таком случае у работника возникает налогооблагаемый доход по НДФЛ и ЕСН. С этим можно поспорить, так как денежные средства в собственность к работнику не переходят и продолжают числиться в составе дебиторской задолженности. Кроме того, факт получения дохода должны доказать сами налоговые органы. Однако до этого лучше не доводить. Поэтому финансовая служба организации должна обеспечить контроль за своевременным возвратом подотчетных сумм и в случае необходимости оформить служебную записку на имя руководителя с просьбой издать приказ об удержании невозвращенных сумм из заработной платы работника (с его письменного согласия). Наличие в организации приказа об утверждении перечня подотчетных лиц поможет налогоплательщику в споре с налоговым органом по этому вопросу.

Оправдательные документы

Если денежные средства выдаются на хозяйственные нужды, то оформляется только расходный кассовый ордер. При направлении работника в командировку нужно позаботиться об оформлении целого пакета документов.

Во-первых, необходимо издать приказ о направлении работника в командировку (форма N Т-9), который подписывается руководителем организации или уполномоченным им лицом. В нем указывают фамилию и инициалы, структурное подразделение, профессию (должность) командируемого лица, а также цель, время и место командировки.

Во-вторых, выписать командировочное удостоверение (форма N Т-10), в котором указывается время пребывания в служебной командировке (время прибытия в пункт(ы) назначения и время убытия из него (них). В каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью. Удостоверение выписывается в одном экземпляре работником кадровой службы на основании приказа (распоряжения) о направлении в командировку.

В-третьих, оформляется служебное задание (форма N Т-10а). Оно подписывается руководителем структурного подразделения, в котором работает командируемое лицо, и утверждается руководителем организации.

Указанные документы подтверждают производственный характер командировки. Однако на практике очень часто командированные лица невнимательно относятся к их оформлению. Например , не проставляют отметки в командировочном удостоверении о времени прибытия и выбытия из места командировки. В этом случае может быть поставлен под сомнение сам факт пребывания в командировке. Либо, сдавая авансовый отчет в бухгалтерию, работник не прикладывает к нему отчет о выполнении служебного задания. Тогда возникают проблемы с подтверждением экономической обоснованности произведенных расходов.

Очень часто организации покупают авиа- и железнодорожные билеты в централизованном порядке по безналичному расчету. В таком случае приобретение и выдача билетов под отчет оформляются в бухгалтерском учете следующими записями:

Д-т 60, К-т 51 - перечислен аванс за авиабилеты;

Д-т 50-3, К-т 60 - получены авиабилеты;

Д-т 19, К-т 60 - на сумму НДС;

Д-т 71, К-т 50-3 - выдан авиабилет подотчетному лицу.

Принимая оправдательные документы по командировке, необходимо обратить внимание на состав расходов, возмещаемых подотчетным лицом. Статьи 217 (п. 3) и 264 (пп. 12 п. 1) НК РФ определяют следующий перечень расходов, которые компенсируются работнику и не включаются в его налогооблагаемый доход (по некоторым статьям в пределах норм): суточные, фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз, а также расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту. Таким образом, расходы на обслуживание в барах, ресторанах и т.п. организация не обязана компенсировать, поскольку они должны покрываться у работника за счет суточных. Если все же руководитель примет решение об их компенсации, то такие суммы не учитываются при расчете налогооблагаемой прибыли и одновременно увеличат налогооблагаемый доход работника.

Уплата НДФЛ по сверхнормативным суточным

Что касается удержания НДФЛ со сверхнормативных суточных, то этот вопрос на сегодняшний день остается спорным. Налоговые органы рекомендуют пользоваться нормами, установленными Постановлением Правительства Российской Федерации от 08.02.2002 N 93 (далее - Постановление N 93). Однако в целях исчисления НДФЛ это Постановление не может быть применено, поскольку оно принято в соответствии с пп. 12 п. 1 ст. 264 НК РФ и устанавливает нормы суточных, применяемые при определении налоговой базы по налогу на прибыль организаций.

В настоящее время сложилась положительная для налогоплательщиков судебная практика в части обложения НДФЛ сверхнормативных суточных. Так, в Решении ВАС РФ от 26.01.2005 N 16141/04 указано, что в соответствии со ст. 168 ТК РФ размеры возмещения суточных определяются коллективным договором или локальным нормативным актом организации вне зависимости от ее формы собственности и ведомственной принадлежности. Постановление N 93 в данной ситуации применяться не должно. Аналогичная позиция была высказана и в Постановлении Президиума ВАС РФ от 26.04.2005 N 14324/04.

В Письме Минфина России от 18.03.2005 N 03-05-01-04/59 высказано противоположное мнение, что Трудовой кодекс лишь предоставляет работодателю право устанавливать размер возмещения расходов, связанных со служебной командировкой, а не наделяет его правом определения нормативного размера таких расходов, не учитываемого для целей налогообложения.

Следует обратить внимание на требование п. 11 Порядка ведения кассовых операций: выдавать денежные средства под отчет можно только после полного отчета по ранее выданным суммам. Правда, налоговая и административная ответственность за нарушение этого требования не предусмотрена.

Проверка авансового отчета

При получении авансового отчета необходимо проверить правильность его оформления:

он должен быть составлен по унифицированной форме;

подписан подотчетным лицом, главным бухгалтером и утвержден руководителем организации;

к отчету должны быть приложены все оправдательные документы.

При проверке приложенных к отчету оправдательных документов нужно обратить внимание на следующие моменты.

Если приобретались материальные ценности, то к авансовому отчету прикладываются не только платежные (кассовый чек и квитанция к приходному кассовому ордеру), но и товарные документы (накладные, товарные чеки, отмеченные штампом "оплачено"). В товарных документах должна быть полная расшифровка приобретенных ценностей.

Иногда подотчетное лицо прикладывает к авансовому отчету только кассовый чек, без товарного чека. В такой ситуации могут возникнуть проблемы с принятием к учету материальных ценностей. И вот почему. В соответствии со ст. ст. 159 и 160 ГК РФ сделки юридических лиц между собой и с гражданами должны совершаться в письменной форме путем составления документа, выражающего ее содержание и подписанного лицом или лицами, совершающими сделку, или должным образом уполномоченными ими лицами. Пункт 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" содержит перечень обязательных реквизитов, который должен иметь первичный документ для его принятия к бухгалтерскому учету, в числе которых - личные подписи должностных лиц, ответственных за совершение хозяйственной операции. Таким образом, и гражданское, и бухгалтерское законодательство предусматривают наличие в документе, подтверждающем факт совершения сделки, подписей ответственных лиц. Так как кассовый чек их не содержит, то он не может служить документом, подтверждающим факт приобретения товара, оказания услуг для юридического лица.

Чтобы избежать споров с налоговыми органами, подотчетному лицу следует оформить акт, отражающий количество и стоимость поступивших ценностей. Акт должен содержать все обязательные реквизиты, предусмотренные для первичного документа, и быть подписан материально-ответственным лицом, принявшим эти ценности на учет.

Судебная практика в такой ситуации на стороне налогоплательщика (Постановления ФАС Западно-Сибирского округа от 25.02.2004 N Ф04/953-206/А45-2004, от 11.05.2004 N А05-12469/03-26). Так, в Постановлении N Ф04/953-206/А45-2004 суд указал, что отсутствие первичных документов не может рассматриваться как основание для включения этих сумм в доход работника, поскольку они не остаются в его распоряжении.

Другая ситуация: подотчетное лицо прикладывает товарный чек, но не прикладывает кассовый. В Постановлении ФАС Московского округа от 12.07.2004 N КА-А40/5472-04 суд установил, что полученные под отчет у организации ее сотрудниками денежные средства потрачены на производственные цели и не использованы для извлечения материальной выгоды. Указанные обстоятельства подтверждаются авансовыми отчетами, товарными чеками, счетами, квитанциями, приходными ордерами, актами, служебными заданиями. Доказательств тому, что полученные под отчет денежные средства являются доходами работников, налоговыми органами не представлено.

Иногда вместо кассового чека прикладывается квитанция к ПКО. Либо платежный документ отсутствует вовсе. В такой ситуации особенно важен факт оприходования материальных ценностей. Ведь именно этот документ будет являться подтверждением фактического использования подотчетным лицом полученных денежных средств. Суды в такой ситуации встают на сторону налогоплательщика (Постановление ФАС Северо-Кавказского округа от 07.06.2005 N Ф08-2438/2005-989А). При выдаче денежных средств подотчетному лицу необходимо проконсультировать его о предельном размере расчетов наличными денежными средствами между юридическими лицами.

Порой работник фирмы закупает товар за счет своих собственных средств, а затем организация возмещает ему расходы. Чтобы избежать неприятностей, в данном случае можно порекомендовать оформлять первичные документы следующим образом:

они должны быть оформлены не на физическое лицо, а на организацию;

работник, приобретая МПЗ, должен действовать на основании доверенности, выданной предприятием.

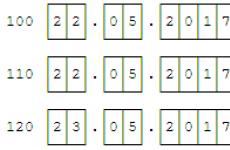

Одной из типичных ошибок при составлении авансового отчета является списание материальных ценностей на счета затрат (20, 23, 25, 26, 29, 44) без их оприходования на счета учета МПЗ. Это приводит к снижению внутреннего контроля за движением МПЗ в организации, а также к штрафным санкциям за грубое нарушение правил учета доходов и расходов (см. таблицу).

| Хозяйственная операция | Ошибочный учет МПЗ без оприходования на счетах их учета | Правильный учет МПЗ с использованием счетов их учета |

|||

| Дебет | Кредит | Дебет | Кредит | Документ | |

| Выданы под отчет денежные средства | 71 | 50 | 71 | 50 | РКО |

| На основании авансового отчета отражено приобретение канцтоваров | 26, 44 | 71 | 10 | 71 | Приходный ордер М-4 |

| Переданы канцтовары работникам | - | - | 26, 44 | 10 | Требование- накладная М-11 |

Вычеты НДС

Чтобы принять к вычету НДС, необходимо выполнить определенные условия: товары должны быть оприходованы, оплачены (до 31.12.2005), использоваться в деятельности, облагаемой этим налогом. Кроме того, нужно иметь счет-фактуру с выделенной суммой НДС. Очень важно в данной ситуации, чтобы все документы (накладные, счета-фактуры, квитанции к ПКО) были оформлены на организацию, а не на физическое лицо. Для этого у него должна быть доверенность. В противном случае получить счет-фактуру будет проблематично, так как в соответствии с п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет организациями розничной торговли и общественного питания, а также другими организациями, индивидуальными предпринимателями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

На практике у организаций возникают проблемы с вычетами по НДС:

- если в чеке налог не выделен отдельной строкой.

Требуя выделения НДС в чеке, налоговые органы ссылаются на п. 4 ст. 168 НК РФ, где сказано, что в расчетных документах, в том числе в реестре чеков и реестрах на получение средств с аккредитива, первичных учетных документах и счетах-фактурах налог должен быть выделен отдельной строкой. Это спорный вопрос. Во-первых, кассовый чек не является ни первичным, ни расчетным документом. В подтверждение такого мнения можно привести Постановление ФАС Северо-Западного округа от 24.01.2005 N А66-7929/2004, в котором суд указал, что условиями предъявления к вычету НДС по товарам являются фактическая оплата приобретенных для продажи товаров, их оприходование и наличие счета-фактуры, выписанного поставщиком товаров с указанием суммы НДС. Аналогичная точка зрения приведена в Постановлении ФАС Уральского округа от 08.07.2003 N Ф09-1961/03АК). Во-вторых, если суммы, указанные в чеке и счете-фактуре, совпадают, то можно утверждать, что НДС уплачен в цене товара;

- если имеется квитанция к ПКО (или квитанция), но нет кассового чека.

Суды при этом также встают на сторону налогоплательщика. Так, в Постановлении ФАС Северо-Западного округа от 09.11.2004 N Ф04-6697/2004) указано, что понятия документа, подтверждающего фактическую уплату НДС, НК РФ не содержит. Под документом, подтверждающим фактическую уплату сумм налога, следует понимать как кассовый чек, так и иной документ установленной формы.

А.Вагапова

ЗАО "Гориславцев и К.Аудит"

Подотчетные лица - работники организации, получившие авансом наличные денежные средства на предстоящие расходы (хозяйственные и по служебным командировкам).

Подотчетное лицо - это физическое лицо (как правило, сотрудник предприятия), которому поручено проведение какой-либо хозяйственной операции, выполнение задания (командировка, приобретение и оплата товарно-материальных ценностей, услуг) и которое обязано отчитаться перед предприятием (физическим лицом-работодателем) о выполненном поручении.

Прежде всего, подотчетными являются лица, состоящие в трудовых отношениях с предприятием или физическим лицом-субъектом предпринимательской деятельности. Сотрудник, принятый на работу по любому трудовому договору (на постоянную, сезонную, временную работу, на работу по совместительству), является подотчетным лицом по отношению к своему работодателю.

Список лиц, имеющих право на получение подотчетных сумм, утверждается руководителем организации. Правила выдачи подотчетных сумм регулируются Порядком ведения кассовых операций и иными документами.

Новый аванс выдается только после полного расчета по ранее выданному. Размер аванса на предстоящие хозяйственные расходы и его сроки определяются руководителем организации. Выдача под отчет наличных денежных средств на расходы, связанные с деловыми поездками, включая служебные командировки, осуществляется в пределах сумм, причитающихся подотчетным лицам на эти цели.

Полученный аванс подотчетные лица могут расходовать только по целевому назначению. Передача подотчетных сумм одним подотчетным лицом другому запрещается.

Подотчетное лицо должно представить руководителю организации отчет об использовании полученных денежных средств с приложением оправдательных документов (проездных билетов, счетов гостиниц, товарных чеков и др.). По авансам на хозяйственные расходы отчеты должны быть представлены в сроки, устанавливаемые руководителем организации.

Discovered

Сроки составления авансовых отчетов о расходах на служебные командировки предусмотрены соответствующими нормативными документами.

Остаток неизрасходованных сумм подотчетное лицо сдает в кассу организации одновременно с представлением авансового отчета. Перерасход подотчетных сумм выдают подотчетному лицу из кассы. Авансовые отчеты после проверки бухгалтерией утверждаются руководителем организации.

2018-08-1515.08.2018 13:19

Согласно изменению, принятому 19 августа 2017 года можно выдать сотруднику новую сумму под отчет в любой момент. Раньше этого нельзя было сделать, пока работник не погасит предыдущий долг. За нарушение инспекторы штрафовали на сумму до 50 тыс.

Service Temporarily Unavailable

рублей (ст. 15.1 КоАП РФ).

Копить долги у подотчетных сотрудников все равно рискованно. Инспекторы могут потребовать с них НДФЛ. Поэтому отбиваться от доначислений придется уже в суде.

В соответствии с п. 11 Порядка ведения кассовых операций в РФ, утвержденного решением Совета директоров ЦБР от 22.09.1993 № 40, предприятия выдают наличные деньги под отчет на хозяйственно-операционные расходы в размерах и на сроки, определяемые руководителями предприятий.

Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним.

На основании ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в отношении доходов физических лиц в соответствии с главой «Налог на доходы физических лиц» НК РФ.

В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Но, денежные средства, выданные физическим лицам под отчет, под данное понятие не подпадают. Числящаяся за сотрудником дебиторская задолженность не подразумевает перехода прав собственности на выданные под отчет суммы, поэтому рассматривать такую задолженность в составе доходов работника нельзя. Иначе это означало бы изменение юридической квалификации отношений между организацией и работником, а такую переквалификацию может сделать только суд.

Статья 45 НК РФ запрещает бесспорное взимание налогов в подобном случае. Деньги, выданные под отчет, не переходят в собственность работника, даже если он не предоставил авансовый отчет в положенный срок, а образуют задолженность физического лица перед организацией. Кроме того, они не являются его доходом и не признаются в качестве объекта обложения НДФЛ (определение ВАС РФ от 07.09.2010 № ВАС-12053/10, постановления Президиума ВАС РФ от 03.02.2009 № 11714/08, ФАС Московского округа от 22.03.2010 № КА-А40/2469-10 по делу № А40-25540/09-115-130, от 16.06.2010 № КА-А40/5879-10-3 по делу № А40-125078/09-126-900, ФАС Северо-Западного округа от 12.05.2009 № А56-16804/2008).

Не поддерживают суды и возможность квалификации подотчетных сумм, по которым отчеты не представлены в установленные сроки, в качестве беспроцентных займов (определение ВАС РФ от 07.09.2010 № ВАС-12053/10, постановления ФАС Московского округа от 24.02.2010 № КА-А40/669-10 по делу № А40-46422/09-112-282, ФАС Восточно-Сибирского округа от 05.05.2009 № А33-6849/2008-Ф02-1857/2009). Выданные под отчет денежные средства, по которым работником не представлен своевременно авансовый отчет, признаются задолженностью работника перед работодателем (п. 213 «Инструкции по применению Единого плана счетов бухгалтерского учета…», утвержденной приказом Минфина России от 01.12.2010 № 157н). Погашение указанной задолженности может производиться, в частности, путем удержания из заработной платы (ст. 137 ТК РФ). Работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, при условии, что работник не оспаривает оснований и размеров удержания (письма Федеральной службы по труду и занятости от 11.03.2009 № 1144-ТЗ, от 09.08.2007 № 3044-6-0).

Что касается второго вопроса, что работник отчитался раньше срока и просит новую сумму в подотчет, то вы, конечно, можете ее выдать, ведь он же для предприятия что-то приобретает…

Ответить

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Подотчетное лицо

Нормативное регулирование расчетов с подотчетными лицами

Ведение бухгалтерского учета расчетов с подотчетными лицами осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению, другие носят рекомендательный характер. В зависимости от назначения и статуса нормативные документы целесообразно представить в виде следующей системы:

- Первый уровень (законодательный) — определяет сущность бухгалтерского учета, его задачи, основные понятия, используемые в учете, порядок регулирования, организации и ведения бухгалтерского учета и представления бухгалтерской отчетности. которые принимаются Государственной Думой, указы Президента РФ и постановления Правительства РФ, регламентирующие прямо или косвенно организацию и ведение бухгалтерского учета в организации.

К документам первого уровня, прежде всего, относятся Федеральный закон «О бухгалтерском учете», Гражданский кодекс РФ, Трудовой кодекс РФ, Налоговый кодекс РФ, Федеральные законы «О публичном акционерном обществе », «Об обществах с ограниченной ответственностью» и т.д.

Гражданский кодекс определяет такие необходимые понятия как юридическое лицо (ст. 48) его признаки и виды: коммерческие и некоммерческие, дает определения лицензии, как специального разрешения, которое выдается юридическим лицам на право заниматься отдельными видами деятельности, перечень которых определяется законом; разъясняется разница между уставом и учредительным договором, а также между реорганизацией предприятия и его ликвидацией, знание чего необходимо для правильного отражения в учете связанных с ними операций. Далее Гражданский кодекс раскрывает сущность собственности и права собственности (п. 1 ст. 209 ГК РФ). Это также важно для бухгалтерской службы предприятия, так как надо знать, когда наступает право собственности на тот или иной объект для верного его отражения в учете. Также необходимо знание Гражданского кодекса для того, чтобы понимать экономический смысл договора, так как договор выступает важным средством индивидуальных прав регулирования имущественных и неимущественных отношений и выступает разновидностью юридических сделок (п.1 ст. 307 ГК РФ). Без заключения договора не обходятся многие хозяйственные операции и в связи с этим следует, знать условия и порядок заключения договора (ст. 432 ГК РФ); требования, предъявляемые к форме договора; основания изменения или расторжения договора, ответственность за его неисполнение и многое другое. Таким образом, ГК РФ определяет основные юридически значимые понятийные категории, которыми необходимо владеть персоналу предприятия для возможности ведения хозяйственной деятельности.

Закон «О бухгалтерском учете» № 402-ФЗ от 06.12.2011, сыграл определяющую роль в предотвращении развала единой системы бухгалтерского учета и отчетности в российской экономике.

Подотчетные лица в бухучете

Он стал тем ядром, вокруг которого с разной степенью успешности велась работа по реформированию отечественной бухгалтерии.

Десятилетний опыт законодательного регулирования бухгалтерского учета свидетельствует, что такое регулирование должно быть сосредоточено на решении двух основных задач: во-первых, закон должен устанавливать механизм реализации права заинтересованных лиц на получение надежной, объективной и полезной информации о деятельности хозяйствующих субъектов; во-вторых, закон должен определять ту систему регулирования бухгалтерского учета, которая позволит выполнять первую задачу. Отсюда закон «О бухгалтерском учете» устанавливает минимально необходимые требования к учету, учетному процессу и отчетности.

- Второй уровень (нормативный) — устанавливает базовые правила формирования полной и достоверной информации по отдельным разделам бухгалтерского учета и представления информации в бухгалтерской отчетности. это положения по бухгалтерскому учету (ПБУ), разработанные в соответствии с требованиями МСФО, правилами и иными нормами. Они подразделены на три группы: положения, регламентирующие общие вопросы раскрытия информации; положения, касающиеся активов и обязательств организации; положения, в которых рассматриваются финансовые результаты деятельности организации. Для организации учета расходов предназначено ПБУ 10/99 «Расходы организации». Настоящее Положение устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству Российской Федерации. Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

1. расходы по обычным видам деятельности;

2. прочие расходы.

Для целей настоящего Положения расходы, отличные от расходов по обычным видам деятельности, считаются прочими расходами. К прочим расходам также относятся чрезвычайные расходы.

- Третий уровень (методический) — документы этого уровня носят рекомендательный характер, в них изложены методические указания, разъяснения по вопросам постановки бухгалтерского учета. К документам этого уровня относятся методические указания по бухгалтерскому учету основных средств, материально-производственных запасов и др., в которых раскрываются методические и практические аспекты, правила и способы ведения бухгалтерского учета тех или иных объектов.

Весьма обширен список документов, регулирующих методику бухгалтерского учёта. Данные документы следует разбить на две группы, так как одна регулирует учёт объектов общеотраслевого назначения, а другая имеет отраслевую направленность. Первая группа, в частности, включает:

— порядок ведения кассовых операций в Российской Федерации, утверждённый решением Совета директоров ЦБ РФ от 22 сентября 1993г. № 40 (письмо ЦБ РФ от 4 октября 1993г. № 18);

— Методические указания по бухгалтерскому учёту основных средств, утверждённые приказом Минфина России от 20 июля 1998г. № 33н (в ред. приказа Минфина России от 23 марта 2000г. № 32н);

— Методические указания по бухгалтерскому учёту материально-производственных запасов, утверждённые приказом Минфина России от 28 декабря 2001г. № 119н (в ред. приказа Минфина России от 23 апреля 2002г. № 33н);

— План счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций и Инструкция по его применению, утверждённые приказом Минфина России от 31 октября 2000г. № 94н (в ред. приказа Минфина России от 7 мая 2003г. № 38н);

Нормативные документы третьего уровня конкретизируют и раскрывают порядок применения федеральных законов и положений (стандартов) Минфина России. Они не могут противоречить правовым актам более высокого уровня. Документы третьего уровня не имеют юридической силы, т. е. на них не следует ссылаться при судебных разбирательствах. Однако эти документы позволяют рационально организовать учёт в соответствии с правилами, предусмотренными Минфином России и потребностями пользователей экономической информации. Соблюдение требований документов третьего уровня проверяют аудиторы и ведомственные ревизионные органы

- Четвертый уровень (организационный) — организации, руководствуясь законодательством РФ о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет самостоятельно формируют свою учетную политику. Согласно ПБУ 1/2008 под учётной политикой понимают совокупность конкретных методов и форм ведения бухгалтерского учёта, определяемых самой организацией на основе предусмотренных требований и особенностей деятельности. Общее требование, сформулированное Минфином России, состоит в том, чтобы в учётной политике были раскрыты способы бухгалтерского учёта, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской отчётности. Существенными признаются способы ведения бухгалтерского учёта, без знания которых невозможны достоверная оценка финансового положения, движения денежных средств или финансовых результатов деятельности. К таким признакам следует отнести:

способы погашения стоимости амортизируемого имущества по правилам бухгалтерского и налогового учёта;

порядок оценки производственных запасов, товаров, незавершённого производства и готовой продукции;

виды создаваемых резервов и сроки списания расходов будущих периодов;

порядок использования чистой прибыли;

другие вопросы, которые собственники, руководители и менеджеры организации сочтут существенными.

В силу того, что расчеты с подотчетными лицами затрагивают несколько разделов как бухгалтерского, так и налогового учета перечень законодательных актов достаточно велик.

Основные положения по отражению расходов с подотчетными лицами в бухгалтерском учете регламентированы в Федеральном Законе «О бухгалтерском учете» № 402-ФЗ от 06.12.2011 (1-ый уровень).

Порядок выдачи средств на хозяйственные нужды и правила оформления выдачи оговорены в «Порядке о ведении кассовых операций».

В связи с тем, что расчеты с подотчетными лицами осуществляются в наличной форме, то размер расчетов подотчетного лица при оплате наличными должен отвечать нормам Указания Центрального Банка РФ, в соответствие с которым предельный размер расчетов наличными по одной сделке с одним юридическим лицом в сумме 60 тысяч рублей (3-ий уровень).

Расчеты с подотчетными лицами оказывают влияние на налогообложение предприятия в разрезе налога на прибыль организаций, налога на добавленную стоимость, налога на доходы физических лиц и единого социального налога, т.е. они находят свое отражение в следующих главах Налогового Кодекса РФ.

Глава 21 «Налог на добавленную стоимость», регламентирует правила списания НДС при осуществлении расходов за счет подотчетных средств. Глава 23 «Налог на доходы физических лиц» и глава 24 «Единый социальный налог» регламентирует порядок обложения НДФЛ и ЕСН сумм, полученных работником под отчет. Глава 25 «Налог на прибыль организаций» оговаривает порядок учета расходов, произведенных за счет средств, выданных под отчет, при расчете налогооблагаемой прибыли (1-ый уровень).

Кроме того, расчеты с подотчетными лицами находят свое отражение в Положении по бухгалтерскому учету №10/99 «Расходы организации» (3-ий уровень).

При оформлении командировочных расходов учитывают нормы Трудового Кодекса РФ (18), который оговаривает перечень лиц, которые могут быть направлены в командировку (1-ый уровень).

Размер суточных устанавливается Постановлением Правительства РФ от 08.02.2002 г. №93 (1-ый уровень).

Основными документами четвертого уровня по расчетам с подотчетными лицами являются:

1.Учетная политика, формируемая главным бухгалтером организации и утверждаемая руководителем организации. Основы формирования и раскрытия учетной политики организации установлены ПБУ 1/98 «Учетная политика организации», утвержденным приказом Минфина России от 09.12.1998 г. №60н.

2.Утвержденные руководителем формы первичных учетных документов по учету расчетов с подотчетными лицами:

- приходный кассовый ордер (форма КО-1) — выписывается в случае, когда работник возвращает в кассу неизрасходованную подотчетную сумму;

- расходный кассовый ордер (форма КО-2) — выписывается при выдаче денежных средств под отчет;

- командировочное удостоверение (форма №Т-10) — определяет фактическое время нахождения работника в командировке;

- авансовый отчет с приложением подтверждающих документов (счетов, квитанций, проездных билетов, накладных и т.д.).

3.Утвержденный руководителем План счетов бухгалтерского учета — содержит перечень применяемых организацией синтетических счетов и субсчетов.

Лица, которые получили от организации деньги под отчет и должны в ее интересах произвести расходы или приобрести имущество, именуются подотчетными лицами. Это, например, работники, отправляемые в командировку, или сотрудники, приобретающие для своего работодателя ТМЦ. Хотя подотчетником не обязательно должен быть работник организации: деньги под отчет могут быть выданы, например, лицу, которое выполняет работы по ГПД.

Для упорядочения расчетов с подотчетными лицами организация может разрабатывать Положение о расчетах с подотчетными лицами или иной аналогичный документ. Может также утверждаться перечень лиц, которые имеют право получать деньги под отчет. Как правило, для этого издается приказ, форму которого мы приводили в отдельном .

Основанием для выдачи денег под отчет может быть распорядительный документ юрлица (скажем, приказ) или письменное заявление подотчетника (п. 6.3 Указания ЦБР от 11.03.2014 № 3210-У). Подробнее об основаниях для выдачи денег под отчет, мы рассказывали в нашей , где приводили также образец соответствующего приказа.

Синтетический учет с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами» (Приказ Минфина от 31.10.2000 № 94н). Подробнее о типовых бухгалтерских записях по учету расчетов с подотчетными лицами мы рассказывали .

В настоящее время особый интерес представляет порядок применения ККТ при расчетах с подотчетными лицами. Подробнее об этом расскажем в нашем материале.

Выдача подотчетнику и возврат им денег: применять ли ККТ

Напомним, что ККТ в общем случае применяется всеми организациями и ИП при проведении ими расчетов. А нужно ли использовать ККТ при выдаче денег подотчетному лицу или при возврате им подотчетных средств?

Напомним, что расчеты - это прием (получение) и выплата денежных средств наличными деньгами или в безналичном порядке за товары, работы, услуги, в т.ч. в виде предварительной оплаты или авансов (ст. 1.1 Федерального закона от 22.05.2003 № 54-ФЗ). Казалось бы, при выдаче денег под отчет или при возврате подотчетниками неизрасходованного аванса производятся расчеты. Нужно ли применять в таком случае ККТ?

По мнению московского Управления ФНС, выдача наличных из кассы под отчет по существу не является расчетом в смысле, заложенным в понятие «расчеты» Федеральным законом от 22.05.2003 № 54-ФЗ. Следовательно, применять ККТ в этом случае не нужно (Письмо УФНС по г. Москве от 14.06.2018 № 17-26/2/125945@). Высказанная региональными налоговиками позиция была подтверждена федеральным налоговым ведомством в более позднем письме (Письмо ФНС от 29.06.2018 № 17-15/138351@).

Распространив логику на возврат денег подотчетником, применять ККТ при принятии от подотчетного лица неизрасходованных средств работодатель также не должен.

О применении ККТ при расчетах через подотчетное лицо

А что делать организации, которая выдала деньги под отчет, и этот подотчетник приобрел товары или услуги? Должна ли организация, за счет которой был произведен расчет, в момент оплаты выдавать чек с признаком «расход»?

Налоговое ведомство полагает, что если подотчетник не предъявил доверенность, подтверждающую, что он действует от имени организации, будет считаться, что операция произведена с физическим лицом. Следовательно, ни подотчетник, ни организация, выдавшая ему деньги, выдавать чек ККТ не должны. Применять ККТ должен только продавец товаров, работ или услуг.

И даже в случае, когда подотчетник предъявляет доверенность и считается, что расчет производится между организациями, применяться должна только одна единица ККТ и формироваться будет только один кассовый чек. Чек ККТ, как и в предыдущем случае, выдает (направляет) продавец (Письмо ФНС от 10.08.2018 № АС-4-20/15566@).

Обращаем внимание, что с 01.07.2019 обязательным реквизитом чека при расчетах между организациями (ИП) станет в том числе наименование покупателя (клиента) (наименование организации, Ф.И.О. ИП) (пп. «д» п. 15 ст. 1 , п. 2 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ). Чек, сформированный после указанной даты, позволит идентифицировать обеих сторон расчетов. В связи с этим необходимости использовать ККТ одновременно продавцом и покупателем тем более не возникнет.

Подотчетное лицо - доверенное лицо предприятия, которому предприятие предоставило такой статус (статус - (лат. status) правовое положение, состояние).

Подотчетные лица -- это сотрудники организации, которые получили денежные средства (авансы) от предприятия на хозяйственные, административные и иные расходы. Они должны представить в бухгалтерию письменный отчет об использовании полученных средств в качестве авансов, либо вернуть неиспользованную сумму в кассу.

Когда работник получает деньги на закупку канцтоваров, или ему поручают заплатить другой организации за услуги наличными, или он направляется в командировку, во всех этих случаях он является подотчетным лицом.

Подотчетными лицами могут быть только сотрудники организации.

Постороннее лицо подотчетным быть не может. В принципе это могут быть любые работники организации, но обычно круг таких лиц ограничен, ведь у организации нет необходимости выделять каждому сотруднику денежные средства. Сотрудник не имеет права передавать выданные ему деньги другому лицу. Если сотруднику выдаются денежные средства, ему должно быть указано, на какие нужды они выданы и на какой срок. В течение трех дней по истечении этого срока подотчетное лицо должно отчитаться за расход и вернуть остаток средств. Если такой срок не указан, то считается, что он равен трем дням со дня выдачи денег, а для командированных работников - трем дням со дня возвращения из командировки. Если ездил в зарубежную командировку, то срок отчета составляет 10 дней с момента возвращения из командировки. Существует жесткое правило, установленное «Порядком ведения кассовых операций в РФ» (утв. Решением Совета директоров ЦБ РФ от 22.09.1993 г. № 40): пока подотчетное лицо не отчитается за ранее выданные денежные средства, новые авансы ему выдавать нельзя.

Ошибки, допускаемые хозяйствующими субъектами при осуществлении расчетов с подотчетными лицами, можно условно разделить на две основные группы: нарушения документального оформления расчетов с подотчетными лицами; несоблюдение требований нормативных актов, регламентирующих порядок ведения учета расчетов с подотчетными лицами. В настоящей публикации Н.В. Фимина, юрист, эксперт по вопросам налогообложения, рассматривает типичные ошибки в каждой из названных групп. Методисты «1С» приводят примеры отражения расчетов с подотчетными лицами в программе «1С:Бухгалтерия 8» (редакция 3.0).

Далее - Положение № 373-П

Неоформление заявлений на выдачу подотчетных сумм

Выдавать деньги под отчет можно только на основании заявления сотрудника на имя руководителя. В нем фиксируют конкретный срок, на который выданы средства (п. 4.4 Положения ЦБ РФ от 12.10.2011 № 373-П , далее - Положение № 373-П). Установить срок руководитель может как в виде определенного периода (например, 14 рабочих дней), так и в виде конкретной даты (например, до 9 июня).

Никаких исключений для ситуации, когда подотчетным лицом является руководитель организации, в законодательстве не предусмотрено.

Однако не совсем логично руководителю писать заявление на свое же имя. Есть два варианта оформления в данной ситуации.

1. Заявление обязательно должно содержать собственноручную запись руководителя о сумме наличных денег и о сроке, на который они выдаются, подпись руководителя и дату. Если руководитель берет деньги под отчет, он может написать распоряжение (служебную записку) об их выдаче, указав в нем сумму, срок, на который берутся деньги, дату и поставив свою подпись.

2. Можно оставить в качестве наименования документа «заявление».

Формулировку «Прошу выдать» можно заменить фразой «Необходимо выдать». А в шапке вместо «директору...» указать просто наименование организации (например: В ООО «База»).

Поскольку в законодательстве РФ прямо сказано, что визу на заявлении о выдаче подотчетных сумм проставляет именно руководитель, актуальным является вопрос, как передать данное полномочие другому сотруднику. Такая необходимость может возникнуть, например, в период отпуска или болезни руководителя.

На этот счет есть две точки зрения.

Первая заключается в том, что полномочие по визированию заявлений на выдачу подотчетных сумм должно передаваться по доверенности. Дело в том, что только руководитель организации вправе представлять ее интересы без доверенности. Выдача подотчетных сумм связана с принятием управленческого решения по расходованию денежных средств юридического лица. Без соответствующих полномочий иные сотрудники принимать данное решение не вправе.

Вторая позиция заключается в следующем: для передачи полномочий доверенность не нужна, достаточно оформить приказ в произвольной форме. Объясняется это так.

Подписание заявления на выдачу подотчетных сумм сделкой не является: данное действие не направлено на установление, изменение или прекращение гражданских прав и обязанностей. Следовательно, оформлять доверенность не требуется.

На наш взгляд, более обоснованной является первая точка зрения и доверенность лучше оформить. В хозяйственной практике доверенности оформляются не только собственно для заключения сделок, но и для осуществления других «представительских» функций. Например: доверенность нужна сотруднику, который забирает документы о праве собственности организации на недвижимость, если данный сотрудник руководителем юридического лица не является.

Неправомерная выдача подотчетных сумм

Если подотчетное лицо не отчиталось за выданную ему сумму, то новый аванс ему выдавать нельзя.

Например, в форме авансового отчета № АО-1 (утв. постановлением Госкомстата России от 01.08.01 № 55) предусмотрена графа для остатка или перерасхода суммы ранее полученного сотрудником аванса. Но это не означает, что работник имеет право один раз отчитаться по нескольким подотчетным суммам.

Взять деньги под отчет работник вправе только после того, как полностью погасит задолженность по ранее полученному авансу.

Это правило распространяется и на организации, в штате которых состоит только один сотрудник - руководитель. За нарушение указанной нормы возможна ответственность по статье 15.1 КоАП РФ . Дело в том, что отсутствие авансовых отчетов в обществе, подтверждающих расходование выданных ранее денежных средств, и осуществление выдачи следующей подотчетной суммы работнику, при наличии у него задолженности, приводит к нарушению норм законодательства. В соответствии с диспозицией статьи 15.1 КоАП РФ за несоблюдение порядка работы с денежной наличностью и порядка ведения кассовых операций законодательством предусмотрен штраф:

- от 4 000 до 5 000 руб. - для должностных лиц организации (например, руководителя);

- от 40 000 до 50 000 руб. - для организации.

В арбитражной практике есть прецеденты привлечения к ответственности в данной ситуации (см., например, решение Арбитражного суда Ростовской области от 11.01.2013 № А53-33625/2012).

Несоблюдение лимита расчетов наличными

Действующее законодательство РФ предусматривает предельный размер расчетов наличными по одному договору - 100 000 руб. (п. 1 Указания Банка России от 20.06.2007 № 1843-У).

Это ограничение распространяется на наличные расчеты: между организациями; между организацией и индивидуальным предпринимателем; между индивидуальными предпринимателями.

У практикующих специалистов довольно часто возникает вопрос, как это правило соотносится с выдачей наличных денежных средств подотчетным лицам - работникам, которые не зарегистрированы в качестве индивидуальных предпринимателей и не выступают в хозяйственном обороте в качестве самостоятельных участников.

Необходимо учитывать следующее. Если работник использует подотчетные суммы для расчетов по договорам, которые он заключает от имени организации (предпринимателя) по доверенности (или по уже заключенным договорам), лимит расчетов наличными деньгами должен соблюдаться. Это следует из письма Банка России от 04.12.2007 № 190-Т .

При покупке товаров (работ, услуг) через представителя фактическим плательщиком считается не гражданин, производящий расчеты, а доверитель в отношениях с представителем (работодатель). В соответствии со статьей 182 Гражданского кодекса РФ сделка, совершенная представителем, непосредственно создает, изменяет и прекращает гражданские права и обязанности представляемого.

При этом нужно понимать, что расчеты с участием подотчетных лиц включают в себя две разные операции:

- выдача денег подотчетному лицу;

- расходование данных средств подотчетным лицом.

Выдать работнику под отчет можно любую сумму, в том числе превышающую 100 000 руб., если иное не установлено в локальном документе работодателя.

А вот при расчетах с контрагентами через подотчетное лицо лимит в 100 000 руб. по одному договору использовать необходимо.

Следует отметить, что согласно письму Банка России от 04.12.2007 № 190-Т законодательство не устанавливает каких-либо временных ограничений для осуществления расчетов наличными деньгами (например, один рабочий день), а содержит ограничение по сумме (100 тысяч рублей) в рамках одного договора. Т. е. данное требование нельзя обойти, просто разделив общий платеж на несколько разовых платежей, производимых в разные дни.

Актуальным является вопрос, нужно ли соблюдать лимит расчетов наличными, если расчеты через подотчетных лиц производит работодатель, который не является ни юридическим лицом, ни индивидуальным предпринимателем (ИП). Например: нотариус.

Нотариус индивидуальным предпринимателем не является.

Нотариальная деятельность является особой юридической деятельностью, которая осуществляется от имени государства, не является предпринимательством и не преследует цели извлечения прибыли. Указанное положение подтверждается и позицией Конституционного Суда РФ, изложенной в постановлении от 19.05.1998 № 15-П.

В налоговых правоотношениях нотариусы, занимающиеся частной практикой, приравнены к предпринимателям (ст. 11 НК РФ). В иных отношениях правовой статус частных нотариусов не отождествляется с правовым статусом индивидуальных предпринимателей как физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя.

Поэтому и для целей применения лимита при расчетах через подотчетное лицо нотариуса нельзя приравнять к физическому лицу осуществляющим предпринимательскую деятельность без образования юридического лица.

Незнание правил расчетов с использованием банковских карт

Выдавать подотчетные суммы можно двумя способами:

- наличными через кассу;

- на банковскую карту.

Первый способ более распространен. Денежные средства для выдачи под отчет можно получить с текущего банковского счета. Кроме того, выдать подотчетную сумму можно из выручки, поступившей в кассу организации от реализации товаров (выполнения работ, оказания услуг).

Второй способ выдачи денег под отчет чаще всего связан с передачей сотруднику корпоративной банковской карты. Такую карту можно использовать для оплаты командировочных и представительских расходов, а также иных хозяйственных операций.

Собственно документальное оформление передачи карты сотруднику законодательством не регламентировано. Этот порядок лучше утвердить во внутренних документах работодателя. При этом нужно решить следующие вопросы:

- в каком документе будет фиксироваться выдача и возврат карты (чаще всего у работодателя ведется журнал выдачи корпоративных карт);

- должен ли сотрудник писать заявление на выдачу карты, а руководитель издавать соответствующий приказ;

- как обеспечить защиту сведений о PIN коде (можно, например, приравнять данную информацию к служебной тайне);

- каков порядок действий при утрате карты сотрудником (лучше предусмотреть обязанность держателя незамедлительно сообщить об утрате карты в банк для блокирования операций по ней).

Передача карты сама по себе к выдаче подотчетных сумм не приравнивается. Суммы по дебету счета 71 отражаются в корреспонденции со счетами учета денежных средств в тот момент, когда подотчетное лицо воспользуется картой, т. е. снимет с карты денежные средства или оплатит ею расходы (см. таблицу 1).

Таблица 1. Схема учета при выдаче подотчетных сумм посредством корпоративной карты.

|

№ п/п |

Учетное действие |

Комментарий |

|

В учете делается проводка Дебет 71 Кредит 55 |

Независимо от того, рассчитался работник при помощи карты или снял наличные через банкомат, списание денег с карточного счета отражается данной проводкой. То есть до того момента, как в организацию поступят первичные документы, подтверждающие расход, средства, списанные со счета юридического лица в результате совершения операций держателем корпоративной карты, так же как и в случае снятия наличных денег, считаются выданными под отчет работнику. О том, какую сумму и когда сотрудник снял с карты, можно узнать из банковской выписки. |

|

|

Суммы с кредита счета 71 «Расчеты с подотчетными лицами» списываются в дебет счетов: (или) 26 «Общехозяйственные расходы»; (или) 60 «Расчеты с поставщиками или подрядчиками»; (или) 91 «Прочие доходы и расходы» и др. |

Данную проводку нужно сделать, когда работник представит авансовый отчет, приложит оправдательные документы и отчет утвердит руководитель. |

|

|

В налоговом учете расходы, оплаченные картой, тоже учитываются в обычном порядке. Отчет работник может представить по унифицированной форме N АО-1. Сумма, полученная по карте, отражается по строке «Получен аванс». |

В авансовом отчете лучше указать, что деньги получены со счета с использованием банковской карты, и привести номер выданной работнику карты. |

По корпоративной карте подотчетное лицо снимает деньги со специального карточного счета. Важно отметить, что об открытии корпоративной карты уведомлять налоговую не нужно. Организация обязана письменно сообщать в налоговую инспекцию обо всех открытых ею банковских счетах. Это следует из подпункта 1 пункта 2 статьи 23 НК РФ . Однако корпоративная карта сама по себе не является самостоятельным видом банковского счета. И если она была выдана не в связи с открытием нового специального карточного счета, обязанность по представлению в налоговую службу уведомления не возникает.

Еще одной особенностью является то, что при оплате товаров (работ, услуг) с помощью корпоративной карты соблюдать лимит расчетов (100 000 руб. по одному договору) нет необходимости.

Как было указано выше, данный лимит распространяется только на наличные расчеты.

Это подтверждают нормы пункта 1 указания ЦБ РФ от 20.06.2007 № 1843-У .

Довольно распространена следующая ситуация. Руководству компании выданы персональные корпоративные карты.

У практикующих специалистов при этом может возникнуть вопрос: может ли другой сотрудник, подчиненный этого руководителя, или кто-либо еще, пользоваться этой корпоративной картой в командировках, в т. ч. заграничных, или расплачиваться за товары (работы, услуги). Иными словами - можно ли использовать именную корпоративную карту для выдачи сумм под отчет иным лицам.

К сожалению, официальных разъяснений контролирующих ведомств по этому вопросу нет. Отсутствует и судебная практика федерального уровня.

Суть проблемы заключается в следующем. Корпоративная карта собственностью руководителя не является. Однако, по мнению налоговых органов, если карта является именной, распоряжаться средствами может только руководитель. Суды такой подход чаще всего не поддерживают.

В качестве примера приведем Решение Арбитражного суда Алтайского края от 04.10.2012 № А03-6142/2012. Организация смогла отстоять свое право на выдачу подотчетных сумм через именную корпоративную карту, применяя следующие аргументы:

- банковская карта является одной из форм выдачи денежных средств под отчет сотруднику предприятия, а, следовательно, действия по снятию и затем использованию обналиченных денежных средств не могут расцениваться как нарушение порядка работы с денежной наличностью, предусмотренное статьей 15.1 КоАП РФ;

- учетной политикой организации предусмотрена выдача денежных средств под отчет материально-ответственным лицам двумя способами: безналичный расчет по корпоративным банковским картам и наличный расчет путем получения денежных средств из кассы;

- денежные средства, списанные со счета юридического лица (банковской корпоративной карты) в результате совершения операций (оплата по терминалу, снятие денежных средств в банкомате) с использованием банковской карты, считаются выданными в подотчет непосредственно держателю карты;

- деньги на корпоративной карте принадлежат не сотруднику, а организации. Сотрудник, которому выдана карта, получает возможность распоряжаться деньгами на банковском счете организации. Однако проводить операции держатель карты может только в пределах лимита, указанного в договоре с банком. Отчет о целевом расходовании денежных средств по корпоративной банковской карте представляется держателем директору организации не позднее трех рабочих дней со дня проведения расчетов по карте.

В данном разделе стоит рассмотреть еще один интересный вопрос, связанный с выдачей подотчетных сумм в безналичном порядке: можно ли перечислять подотчетные суммы на зарплатную карточку работника?

Сразу отметим, что ответственности за перечисление подотчетных денег на ту же банковскую карту, на которую перечисляется его зарплата, не установлено. К числу кассовых нарушений эти действия не относится (ст. 15.1 КоАП РФ).

Имеется положительная арбитражная практика по этому вопросу.

Такой порядок законодательству не противоречит, однако есть и исключения - деятельность платежных агентов.

Деятельность по приему платежным агентом от плательщика денежных средств, направленных на исполнение денежных обязательств физического лица перед поставщиком по оплате работ, услуг, а также направленных органам государственной власти, органам местного самоуправления и бюджетным учреждениям, находящимся в их ведении, в рамках выполнения ими функций, установленных законодательством РФ, регулируется Федеральным законом от 03.06.2009 № 103-ФЗ (далее - Закон № 103-ФЗ).

Платежный агент обязан сдавать в кредитную организацию полученные при приеме платежей наличные денежные средства для зачисления в полном объеме на свой специальный банковский счет (п. 15 ст. 4 Закона № 103-ФЗ). Использовать при этом выдачу денег под отчет в конце смены для избежания ответственности по ст. 15.1 КоАП РФ не допустимо. Подтверждает это, например, решение Арбитражного суда Саратовской области от 11.12.2012 по делу № А57-18746/2012.

По материалам дела выручка по платежному терминалу в связи с получением небольших сумм денежных средств временно выдавалась платежным агентом в подотчет (для накопления). А сумму, образовавшуюся сверх 20 000 руб. платежный агент незамедлительно сдавал в банк для пополнения специального счета. Организация полагала, что в ее действиях отсутствовал состав какого-либо правонарушения. Суд же с таким подходом не согласился.

Объективной стороной административного правонарушения, предусмотренного статьей 15.1 КоАП РФ , является нарушение обязанностей по сдаче в кредитную организацию полученных от плательщиков при приеме платежей наличных денежных средств для зачисления в полном объеме на специальный банковский счет (счета). Обязанность платежного агента, установленная пунктом 15 статьи 4 Закона № 103-ФЗ не ставится в зависимость от размера платежей, либо от того каким образом получены наличные денежные средства - через терминал, либо непосредственно в кассу организации.

Ошибки при утверждении авансового отчета

Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы деньги под отчет, предъявить авансовый отчет с прилагаемыми подтверждающими документами.

Если работник своевременно не отчитался по подотчетным суммам в связи с отсутствием на работе (например, в случае болезни) действует специальный порядок. Отсчитывать три рабочих дня необходимо с даты, следующей за днем истечения срока, на который выданы деньги, «или со дня выхода на работу» (п. 4.4 Положения № 373-П).

Один из злободневных вопросов - в какой срок с момента сдачи работником (подотчетным лицом) должен быть утвержден авансовый отчет. Точнее: может ли работодатель сознательно затягивать сроки утверждения авансового отчета, не возвращая сотруднику перерасход (при его наличии).

Все зависит от того, какой срок утверждения авансовых отчетов и расчетов с работниками прописан во внутренних документах работодателя. В Положении № 373-П есть условие, что срок, отведенный на эти процедуры, руководитель устанавливает самостоятельно.

Если указанный срок не установлен и имеет место, действительно, несвоевременное осуществление расчетов с подотчетными лицами по возмещению перерасчета, встает вопрос об ответственности за данные действия.

Административная ответственность за несвоевременное утверждение авансового отчета в законодательстве не установлена. Не запрещено также не сразу возмещать работнику перерасход, а производить выплаты частями. Однако необходимо принимать во внимание нормы о материальной ответственности сторон трудового договора.

Материальная ответственность работодателя при нарушении им установленного срока выплаты заработной платы, оплаты отпуска, расчета при увольнении и иных выплат, полагающихся работнику, предусмотрена статьей 236 ТК РФ , в соответствии с которой при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования ЦБ РФ от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором или трудовым договором. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя.

Понятие «других выплат, причитающихся работнику» в данной статье не раскрывается, в силу чего к другим выплатам вправе отнести и затраты, произведенные работником из собственных денежных средств на служебную командировку, приобретение имущества для организации с согласия работодателя, которые подлежат возмещению работнику при утверждении работодателем авансового отчета работника, осуществившего затраты из собственных средств.

Судебных решений на данную тему не так много. В качестве примера рассмотрим решение Усть-Янского районного суда Республики Саха (Якутия) от 11.02.2011 № 2-13/2011, в котором судом были сделаны следующие выводы:

- включение затрат работника в счет 71 свидетельствует о согласии работодателя зачесть долг перед работником, у работодателя наступает материальная ответственность за свои действия по несвоевременной выплате работнику иных выплат, причитающихся работнику;

- если авансовый отчет так и не был утвержден руководителем, проценты рассчитываются с даты представления авансового отчета работником работодателю.

Стоит отметить, что пока отсутствуют официальные разъяснения контролирующих ведомств по данному вопросу, а также судебная практика федерального уровня, у организаций есть шанс избежать начисления процентов по статье 236 ТК РФ .

В суде можно использовать следующие аргументы. В статье 236 ТК РФ говорится, как было указано выше, в том числе о «других выплатах, причитающихся работнику». Возмещение перерасхода подотчетных сумм можно расценивать не как выплату, а как компенсацию. В статье 236 ТК РФ о применении процентов к предусмотренным действующим законодательством компенсациям не говорится.

В первой части данного раздела мы рассмотрели последствия нарушения порядка утверждения авансового отчета, допущенные работодателем. Проанализируем обратную ситуацию.

Что будет, если сотрудник своевременно не представит авансовый отчет для утверждения работодателем? Можно ли привлечь такого работника к дисциплинарной ответственности?

Подобная ситуация была предметом рассмотрения в Решении Усть-Кутского городского суда Иркутской области от 10.04.2013 № 2-405. Судом был сделан вывод, что привлечение к дисциплинарной ответственности недопустимо.

В соответствии с требованиями действующего трудового законодательства, дисциплинарное взыскание может быть применено к работнику за нарушение им трудовой дисциплины, то есть за дисциплинарный проступок.

Дисциплинарным проступком является виновное, противоправное неисполнением или ненадлежащее исполнение работником возложенных на него трудовых обязанностей (нарушение требований законодательства, обязательств по трудовому договору, правил внутреннего трудового распорядка, должностных инструкций, положений, приказов работодателя, технических правил и т. п.).

Работник организации не обязан знать нормы Положения № 373-П (о необходимости отчитаться в течение трех дней), если в силу трудовых отношений в его обязанности не входит знание указанного положения.

В результате рассмотрения указанного дела суд присудил компенсировать работнику еще и моральный вред.

Решение суда было бы иным, если бы в организации действовал внутренний документ о расчетах с подотчетными лицами, в котором была бы предусмотрена норма о сроках сдачи авансового отчета.

Всех работников следовало бы ознакомить с данным документом под роспись. В таком случае допущенное нарушение можно было бы расценивать как дисциплинарный проступок с назначением предусмотренных законодательством мер ответственности: предупреждение, выговор, увольнение.

Добавим, что штрафовать работника (назначать финансовые санкции) за несвоевременное представление авансового отчета, а равно и за иные дисциплинарные проступки, недопустимо. Меры финансовой ответственности в данном случае действующим законодательством не предусмотрены.

Саму сумму задолженности по неистраченным подотчетным суммам работодатель взыскать может.

Согласно статье 392 ТК РФ работодатель имеет право обратиться в суд по спорам о возмещении ущерба, причиненного работодателю, в течение одного года со дня обнаружения причиненного ущерба. При пропуске по уважительным причинам этого срока, он может быть восстановлен судом.

Отсутствие оправдательных документов

К авансовому отчету подотчетное лицо в обязательном порядке прикладывает документы, подтверждающие сумму и характер произведенных расходов.

Если подотчетные суммы будут возмещены работнику в отсутствие оправдательных документов, следует учитывать налоговые последствия данной операции (см. таблицу 3).

Таблица 3. Возмещение подотчетному лицу расходов в отсутствие оправдательных документов

|

Наименование платежа в бюджет |

Учетное действие |