Обоснование целесообразности реализации инвестиционного проекта. Инновационно-инвестиционные проекты и их реализация. Так как в нашем случае определение объема продажи имеет вероятностный характер, то будем находить средний объем продажи по формуле

Успешная реализация предпринимательских (инновационных) проектов в условиях острого инвестиционного кризиса в равной мере зависит как от привлечения необходимых источников финансирования, так и от их эффективного использования. Методическую основу оценки эффективности предпринимательского проекта любого вида, основанного на инновациях и предусматривающего инвестиционные вложения, помимо определения широко известных коэффициентов ликвидности, платежеспособности, финансовой устойчивости предприятия, составляет подход к измерению эффективности рассматриваемого инновационного проекта и выбору критериев, влияющих на принятие решения о целесообразности его реализации. Острые дискуссии по этой проблеме между различными научными школами привели к присоединению России к международным стандартам в сфере инвестиционного проектирования, обобщенная характеристика которых, закрепленная в «Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования». Рассмотрим подробнее сформулированные в таблице принципы с учетом особенностей их реализации в условиях становления и развития в России рыночных отношений. Поскольку сопоставление затрат и результатов всех участников проекта осуществляется в течение расчетного периода времени, особую актуальность приобретает аргументированный выбор его продолжительности. Самый простой путь решения этой проблемы заключается в приравнивании продолжительности расчетного периода продолжительности проектного цикла, состоящего из прединвестиционной, инвестиционной и эксплуатационной фаз.

Прединвестиционная фаза включает:

- * исследование инвестиционных возможностей с целью превращения идеи проекта в сформулированное в общем виде инвестиционное предложение;

- * подготовку предварительного технико-экономического обоснования с целью оценки возможных альтернатив проекта и реальности его концепции с точки зрения целесообразности проведения более детального анализа в рамках разработки бизнес-плана;

- * подготовку технико-экономического обоснования с целью предоставления наиболее полной информации для принятия решения об инвестировании;

- * подготовку экспертного заключения о целесообразности реализации проекта.

Инвестиционная фаза включает:

- * установление правовой, финансовой и организационной основ для осуществления проекта;

- * проведение необходимых проектно-изыскательских работ;

- * проведение переговоров и заключение контрактов;

- * приобретение земли, организацию и проведение строительных работ, приобретение и монтаж оборудования;

- * организацию предпроизводственного маркетинга, набор и обучение персонала, сдачу и пуск объекта в эксплуатацию.

Эксплуатационная фаза предопределяет фактическую эффективность реализации проекта в неразрывной взаимосвязи с качеством выполнения работ на предынвестиционной и инвестиционной фазах.

Таблица Характеристика методики оценки эффективности инновационных проектов

|

основные характеристики |

|

|

1. Цели создания методики |

|

|

2. Основные принципы обоснования эффективности инновационных проектов |

|

Однако (при неблагоприятном инвестиционном климате, характеризующемся относительно высокими темпами инфляции, повышенным риском омертвления капиталовложения в долгосрочных проектах, слабой предсказуемостью финансовых потоков), инвесторы, как правило, предпочитают быстроокупаемые проекты и интуитивно стремятся к сокращению продолжительности расчетного периода моделирования денежных потоков.

Очевидно, что продолжительность расчетного периода, или периода времени, в течение которого осуществляется прогнозирование затрат и результатов (Тр), не может быть меньше суммы (Тпи + Тн), поскольку в этом случае ставить вопрос об окупаемости проекта не имеет смысла (Тпн + Ти < Тр < Тпц). Отметим, что уменьшение величины Тр в пределах рассматриваемого интервала представляет собой своеобразную форму страховки рисков инвестора от непредсказуемых изменений рыночной конъюнктуры, выдвигающего все более жесткие требования к максимально возможному сроку окупаемости его вложений.

Достижение сопоставимости разновременных затрат и результатов, осуществляемых и получаемых в течение расчетного периода, обеспечивается путем их приведения к ценности на момент начала реализации инновационного проекта (метод учета обесценивания будущих затрат и результатов называется дисконтированием).

Опыт практических расчетов свидетельствует о высокой эластичности результатов обоснования эффективности проекта по величине нормы дисконта, отражающей скорость обесценивания затрат и результатов в течение расчетного периода, что лишь подчеркивает необходимость ее как можно более обоснованной оценки. Несмотря на большое количество публикаций по данному вопросу, единство мнений еще далеко не достигнуто. В частности, в монографии В. Беренса и П. Хавранека1 высказывается мнение о том, что норма дисконта должна быть равной фактической ставке процента, которая уплачивается получателем ссуды. Далее дается разъяснение, что норма дисконта должна являться минимальной нормой прибыли, ниже которой предприниматель счел бы инвестиции невыгодными.

Мы полагаем, что минимально допустимая норма прибыли и процентная ставка по кредитам не должны отождествляться. Например, для банка минимальная норма прибыли соответствует не кредитной, а депозитной ставке. Аналогичный подход возможен и для предприятия-инициатора проекта, с той лишь разницей, что проценты по депозитам различаются в разных банках, и окончательный выбор будет основан на индивидуальных предпочтениях.

Более универсальный и потому прагматичный подход к выбору нормы дисконтирования предложен в методических рекомендациях, разработанных

в Сбербанке РФ. В них величина нормы дисконта приравнивается ставке рефинансирования Центрального Банка России. Если бы ставка рефинансирования, как это принято в странах с развитой рыночной экономикой, выполняла роль учетной ставки, то такой подход был бы вполне пригоден для масштабного практического применения. Однако российские банки практически не пользуются рефинансовыми кредитами по причине их чрезмерной дороговизны.

Действительно, при темпах инфляции, не превышающих 1% в месяц, ставка рефинансирования держится на уровне 28%, что само по себе не имет смысла, так как предпринимательские организации практически не пользуются рефинансируемыми кредитами.

Поэтому для определения нормы дисконта (Ел) целесообразно использовать известную формулу И. Фишера:

Ел = i + r + i · r,

где i - темпы инфляции;

r - реальная норма прибыли (может быть принята равной ставке ЛИБОР или ставке межбанковских депозитов Лондонской фондовой биржи).

Смысл формулы (10.1) состоит в том, что минимальная реальная доходность инвестирования должна превышать инфляцию на величину, отражающую гарантированную доходность размещения временно свободных средств на мировых финансовых рынках. Отметим, что предъявление к инновационным проектам более жестких требований по уровню доходности по сравнению с формулой (10.1) в сложившихся условиях будет означать отказ от их реализации.

Технически приведение к базисному моменту времени затрат, результатов и эффектов от осуществления проекта, имеющих место на t-м шаге расчета, выполняется путем их умножения на соответствующий коэффициент дисконтирования at , определяемый по одной из следующих формул:

Для постоянной нормы дисконтирования (Et = E = const)

a = 1 / (1 + E) t ;

Для переменной нормы дисконтирования

a = 1 / ((1 + E1) · (1 + E2) · … · (1 + Et)).

При переменных темпах инфляции i переменной в течение расчетного периода будет и норма дисконта. Однако проблема учета инфляции не исчерпывается определением нормы дисконта. Соответствующей инфляционной корректировке на всех интервалах расчетного периода подлежат также и результаты, и затраты. Причем переход от базисных цен (на момент начала реализации проекта) к прогнозным предпочтительнее производить не с помощью индексов, отражающих усредненные темпы инфляции, а учитывать потенциальную неравномерность инфляционных процессов по экономическим элементам затрат

и видам выпускаемой продукции. Очевидно, например, что в случае отказа от переоценок основных фондов инфляционный рост материальных затрат будет опережать рост амортизационных отчислений. При диверсификации производства вполне можно ожидать и неравномерного увеличения цен по различным видам продукции, выпускаемой предприятием.

Следует отметить, что при определении базисных и прогнозных цен обнаруживается неразрывная взаимосвязь таких важнейших составных частей бизнес-плана инновационного проекта, как производственный план, план маркетинга и финансовый план.

Недооценка неравномерности инфляции по элементам затрат и результатов может привести к резкому снижению качества расчетов по обоснованию инновационного проекта.

С учетом острого кризиса платежей повышается также и значимость оценки финансового состояния предприятия - инициатора проекта. Даже если ожидаемый срок окупаемости вложений будет менее одного года, ни один серьезный инвестор не примет участие в его реализации при наличии у получателя инвестиций значительной просроченной кредиторской задолженности. Возможная платежеспособность участников проекта представляет собой один из видов риска долгосрочного инвестирования.

Как известно, в инвестиционном анализе различают также такие виды рисков, как риск, связанный с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли; внешнеэкономический риск; риск неблагоприятных социально-политических изменений в стране или регионе; неполнота или неточность информации о динамике технико-экономических показателей пpoeкта, параметрах новой техники и технологии; колебании цен; валютных курсов и т. п.; неопределенность природно-климатических условий, возможность стихийных бедствий; неопределенность целей, интересов и поведения участников. Естественно, что чем выше инвестиционные риски, тем выше требования инвестора к оценке эффективности проекта.

Весьма актуальной представляется также оценка целесообразности осуществления проекта каждым из его участников в отдельности. Если проект в целом будет эффективен, но для какого-либо из его участников убыточен, то его практическая реализация не состоится. В процессе работы над бизнес-планом все участники проекта должны согласовать свои интересы и достичь взаимовыгодного компромисса на основе обеспечения равной доходности для каждого из них. Следование принципу раздельного определений и обеспечения равенства ожидаемой эффективности инновационных проектов для всех заинтересованных сторон позволит повысить культуру инвестиционного сотрудничества

и будет способствовать повышению технико-технологического уровня производства за счет уменьшения числа необоснованных отказов от реализации конкретных проектов.

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемых в форме капитальных вложений» дано такое определение инвестиционного проекта (в дальнейшем - ИП); «Инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно -сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а

также описание практических действии по осуществлению инвестиций (бизнес - план)».

Инвестиционный проект - это совокупность системно объединенных намерений, документов и практических действий по осуществлению целей инвестиционных вложений, по обеспечению заданных финансово-экономических, производственных и социальных результатов.

В зависимости от направлений инвестиций и целей их реализации инвестиционные проекты можно классифицировать на производственные, научно-технические, коммерческие,

финансовые, экологические, социально-экономические.

Производственные инвестиционные проекты предполагают вложение средств в создание новых, расширение, модернизацию или реконструкцию действующих основных фондов и производственных мощностей для различных сфер национальной экономики, в том числе жилищной, социально-бытовой и т.д.

Научно-технические инвестиционные проекты направлены на разработку и создание новой высокоэффективной продукции с новыми свойствами, новых высокоэффективных машин, оборудования, технологий и технологических процессов. Разработка и реализация научно-технических и производственных проектов часто связаны между собой. Осуществление производственных проектов часто является продолжением осуществления научно-технических.

Непременным условием процветания страны, национальной экономики и экономики регионов является реализация прежде всего и научно-технических инновационных и инвестиционных проектов. Реализация подобных проектов создает условия для качественного обновления основных фондов, являющихся основой производства различных товаров и оказания услуг, образования вновь созданной стоимости.

Суть коммерческих инвестиционных проектов - получение прибыли на осуществляемые инвестиционные вложения в результате закупки, продажи и перепродажи какой-либо продукции, товаров, услуг.

Поскольку вне материального производства вновь созданная стоимость не образуется, а только перераспределяется, то доходность коммерческих инвестиционных проектов является результатом перераспределения вновь созданной в сфере материального стоимости. Эффект от реализации коммерческих инвестиционных проектов может стать капиталообразующим, если полученный доход, прибыль явятся источником финансового обеспечения производственных или научно-технических инвестиционных проектов.

Финансовые инвестиционные проекты связаны с приобретением, формированием портфеля ценных бумаг и их реализацией, покупкой и реализацией долговых финансовых обязательств, а также с выпуском и реализацией ценных бумаг. Здесь возможны три случая.

В первом случае инвестор-покупатель и держатель ценных бумаг получает на них дивиденды и увеличивает свой финансовый капитал. Источником увеличения капитала является осуществление производственных инвестиционных проектов.

Во втором случае инвестор-покупатель и реализатор долговых обязательств также увеличивает свой финансовый капитал. При этом прироста общего капитала в национальной экономике не происходит, а имеет место перераспределение его в сфере финансового обращения.

В третьем случае реализация финансового инвестиционного проекта непосредственно связана и является составной частью реализации производственного инвестиционного проекта. Инвестор, реализуя проект по выпуску и продаже ценных бумаг, решает задачу финансового обеспечения производственного

инвестиционного проекта.

К экологическим инвестиционным проектам относятся проекты, результатом которых являются построенные природоохранные объекты или улучшенные параметры действующих производств, предприятий, служб эксплуатации по вредным выбросам в атмосферу и воздействиям на природу.

Результатом реализации социально-экономических инвестиционных проектов является достижение определенной общественно полезной цели, в том числе качественное улучшение состояния здравоохранения, образования, культуры в стране, регионах.

Реализация инвестиционных проектов, связанных с созданием новых, расширением, реконструкцией, техническим перевооружением действующих предприятий или производств, требует осуществления ряда мер по приобретению, аренде, отводу и подготовке земельных участков под застройку, проведению инженерных изысканий и пусконаладочных работ, разработке проектной документации на строительство или реконструкцию зданий и сооружений, приобретению технологического оборудования, обеспечению создаваемого (переоснащаемого или перепрофилируемого) предприятия (производства) необходимыми кадрами, сырьем, комплектующими изделиями, организации сбыта намеченной к производству продукции. Осуществление указанных мер во взаимосвязи с организационно-технологическим обеспечением реализации проекта есть инвестиционный процесс.

Инвестиционный процесс включает в себя довольно широкий круг работ - от идеи проекта до возможности включения инвестируемого предприятия в систему определенного вида и типа рынка.

Создание и реализация инвестиционного проекта включает в себя следующие этапы:

формирование инвестиционного замысла (идеи); предпроектное исследование инвестиционных

возможностей;

разработка бизнес-плана;

приобретение или аренда и отвод земельного участка; подготовка контрактной документации; подготовка проектной документации; осуществление строительно-монтажных работ, включая

пусконаладочные;

эксплуатация объекта.

Инвестиции предприятия могут охватывать как полный научно-технический цикл создания товара, так и его элементы (стадии): научные исследования, проектно-конструкторские

работы, реконструкцию и расширение действующего

производства, создание нового производства, организацию реализации товара и др.

Формирование инвестиционного замысла (идеи) предусматривает:

рождение и предварительное обоснование замысла; инновационный, патентный и экологический анализ технического решения (объекта техники, ресурса, услуги), организация производства которого предусмотрена намечаемым проектом;

создание дилерской сети;

создание центров сервисного обслуживания и ремонта; текущий мониторинг экономических показателей функционирования созданного предприятия, производства, объекта.

Осуществляя инвестиционные вложения, инвесторы решают следующие основные задачи:

1. Рост производственного и экономического потенциала предприятий и организаций в результате эффективной

инвестиционной деятельности. Стратегия развития любого предприятия (организации) - как финансовой, так и производственной - с момента ее создания предполагает постоянное увеличение объема производства продукции и оказания услуг, расширение сферы деятельности и позиций на рынках товаров и услуг, отраслевую и региональную диверсификацию. Реализация данной стратегии обеспечивается, прежде всего, путем инвестиционной деятельности. В результате обновляется,

качественно совершенствуется и количественно растет производственный потенциал предприятия (организации),

основные фонды, повышается технический уровень производства и обслуживания и, в конечном счете, растет экономический потенциал. Это относится как к товаропроизводящим, так и к оказывающим производственные (транспортировка грузов, электроэнергии, газа и т.д.), коммунально-бытовые (предоставление в наем офисных помещений, жилья и т.д.), социально-культурные (туристическое, спортивное обслуживание, кино-концертные и т.п. услуги), финансово-хозяйственные (страховое, банковское, биржевое обслуживание и т.п.) услуги предприятиям и организациям.

- 2.Максимизация финансовой отдачи. Основными итоговыми показателями эффективности всей производственно-хозяйственной деятельности предприятий, в том числе инвестиционной, являются суммы полученного дохода и прибыли. Получение дохода и прибыли - необходимые условия не только для обеспечения фонда потребления (фонд оплаты труда работников, их поощрения), но и фонда накопления, с помощью которого осуществляется развитие и повышение эффективности производственного потенциала. Темпы роста указанных фондов полностью зависят от вложенного капитала и эффективности его использования.

- 3.Оптимизация инвестиционных вложений. Эта задача непосредственно связана с задачей получения максимальной отдачи инвестиций. Отдача инвестиционных вложений в различные сферы производственно-хозяйственной деятельности в различных регионах страны, в международные проекты и т.д. существенно различается, поэтому особенно важно обеспечить эффективность не только отдельного производственно-инвестиционного проекта, но и оптимизировать распределение инвестиций в развитие экономики регионов, отраслей, страны в целом с учетом международной кооперации производства и хозяйствования. Рассмотренная оптимизация относится в большей мере к государственному сектору экономики, региональным экономикам, экономикам отраслей, а также к крупным инвестиционным, финансовым и производственным организациям. Отдача инвестиционных вложений различных юридических и физических лиц в акции и ценные бумаги зависит от политики формирования их портфеля.

- 4. Минимизация риска при осуществлении инвестиционных проектов. Предпринимательство в рыночной экономике всегда сопряжено неопределенностью конъюнктуры и перспектив рынка, а значит, с определенной степенью риска. Это в наибольшей степени относится к инвестиционным вложениям, отдача от которых может произойти через несколько лет.

Дело в том, что рыночная среда характеризуется изменчивостью и непредсказуемостью. Таких примеров можно привести множество: прекращение поставок на рынок дешевых энергоносителей; появление на рынке более дешевых и менее энергоемких автомашин; «выброс» на рынок новых видов электрооборудования, новых типов компьютеров; изменения в налоговой системе и т.д. Иными словами, в условиях рынка риск практически неизбежен.

При осуществлении реальных (капиталообразующих) инвестиций всегда имеется неопределенность, связанная с возможностью возникновения в ходе осуществления проекта неблагоприятных ситуаций и последствий. Неполнота или неточность информации об объемах и ценах реализации продукции, о ценах приобретения сырья, комплектующих изделий и т.д. при определении объема и сроков осуществления капитальных вложений приводит к увеличению степени риска при осуществлении инвестиционных проектов.

Особенно велик риск, если капитальные вложения

направляются на предприятия, которые в своем производственном процессе используют природное сырье и материалы (горнорудные предприятия, обогатительные фабрики, металлургические заводы и т.п.). В этом случае может стать дороже сам процесс добычи руд (когда потребуется вести глубинные разработки месторождения, изменится положение рудного пласта, твердость пород, обводнение и т.д.), может ухудшиться качество рудного сырья (снижение содержания ценного компонента в рудах, появление

сопутствующих компонентов, т.е. изменение вещественного состава). Все это в целом, естественно, приводит к удорожанию продукции и снижению эффективности капитальных вложений. Аналогичная непредсказуемость существует также и в отношении цен на электроэнергию, топливо и другие ресурсы.

Ошибка в отношении цены товара, связанная с определенной непредсказуемостью всего на 1%, ведет к потерям, составляющим не менее 1% выручки от реализации товара. При рентабельности продукции, равной 10-12%, при ошибке в цене в 1% потери в прибыли могут составить 5-10%.

Поэтому при принятии решений, по реализации конкретных инвестиционных проектов необходимы глубокие и всесторонние исследования, позволяющие существенно снизить степень риска инвестиций и связанные с ним возможные финансовые, имущественные и другие потери.

- 5. Обеспечение финансовой устойчивости и платежеспособности фирмы, компании в процессе осуществления инвестиционной деятельности. Инвестиционные вложения в реализацию крупных проектов предполагают отвлечение финансовых средств в больших размерах и на достаточно длительный период времени. Это может приводить к снижению платежеспособности предприятий и организаций по текущим хозяйственным операциям, платежам в бюджет, а в конечном счете даже к банкротству. Кроме того, производственные организации при осуществлении крупных инвестиционных проектов, как правило, привлекают кредиты, заемные средства под проценты. А наличие большой доли заемных средств в активах организаций может привести к снижению их финансовой устойчивости в перспективе. В связи с этим при формировании источников инвестирования, принятии условий кредитования, оценке эффективности и сроков реализации инвестиционных проектов необходимо проводить глубокий анализ и осуществлять прогнозирование состояния текущей устойчивости предприятия на всех этапах и фазах их осуществления.

- 6. Изыскание путей ускорения реализации инвестиционных проектов. Фактор времени в любой экономике, а особенно в рыночной, играет особо важную роль. Сокращение времени реализации инвестиционных проектов ускоряет:

отдачу вкладываемых инвесторами финансовых средств и других капиталов за счет ускорения выпуска продукции и ее реализации;

сроки пользования кредитом и другими заемными средствами, а значит, суммы уплаты процентов по ним;

начисление амортизационных сумм. В результате ускоряется накопление амортизационных средств и прибыли, которые являются источниками дальнейшего развития и технического совершенствования производства.

Кроме того, ускорение реализации инвестиционных проектов существенно понижает степень риска при их осуществлении.

Следует отметить, что основные задачи инвестиционных проектов тесно взаимосвязаны между собой и в целом решают главную задачу - повышение эффективности инвестиционной

Макеевский экономико-гуманитарный институт

Кафедра экономики предприятия

Практическое задание

по дисциплине “Инвестиционная деятельность”

Макеевка – 2009

Индивидуальное задание №7

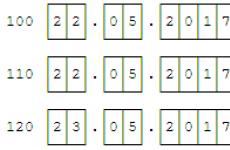

Предприятие рассматривает целесообразность реализации инвестиционного проекта, основные показатели которого представлены в таблице (по трем вариантам).

На предприятии используется прямолинейный метод начисления амортизации. Ставка налога на прибыль составляет 25%.

Оценить экономическую эффективность реализации инвестиционного проекта, рассчитав чистый дисконтированный доход и индекс рентабельности инвестиций, если проектная дисконтная ставка составляет 12% (или 15%).

Графически и расчетным путем определить точку безубыточности проекта.

Показатели

Значения показателей по вариантам

Объемы продаж за год, шт

Цена единицы продукции, тыс. грн

Переменные затраты на производство единицы продукции, тыс. грн

Годовые постоянные затраты без учета амортизации основных фондов, тыс.грн.

Годовая ставка амортизации основных фондов, %

Начальные инвестиционные затраты, тыс. грн

В том числе в основные фонды, тыс. грн.

Срок реализации проекта, лет

Сделать выводы, охарактеризовав уровень инвестиционной привлекательности и инвестиционного риска проекта.

Решение:

1. Рассчитаем чистый дисконтированный доход от реализации проекта по трем вариантам.

Определим размер денежных потоков за время реализации проекта при первом варианте. Данные занесем в таблицу 1.

Таблица 1.Денежные потоки реализации инвестиционного проекта

Выручка от реализации, грн.

Инвестиции, грн

Переменные затраты, грн

Постоянные затраты, грн

Амортизация

Прибыль(01-03-04-05)

Чистая прибыль (06*0,75)

Определим дисконтированные показатели оценки экономической эффективности проекта, если проектная дисконтная ставка составляет

NPV = />– Iс, где (1)

Iс - первичные инвестиции.

i – дисконтная ставка.

NPV = />– 420000 = 876013,07 - 420000 = 456013,07 грн.

Рентабельность инвестиции R.

R=/>= 2,08 R > 1

PAGE_BREAK--

NPV = />– 420000 = 798592,57 - 420000 = 378592,57 грн.

Рентабельность R=/>= 1,90

Определим размер денежных потоков за время реализации проекта при втором варианте. Данные занесем в таблицу 2.

Таблица 2.Денежные потоки реализации инвестиционного проекта

Выручка от реализации, грн.

Инвестиции, грн

Переменные затраты, грн

Постоянные затраты, грн

Амортизация

Прибыль(01-03-04-05)

Чистая прибыль (06*0,75)

Чистый денежный поток, грн(05+09)

Определим дисконтированные показатели оценки экономической эффективности проекта, если проектная дисконтная ставка составляет i =12%.

NPV = />– Iс, где (1)

/>- денежные поступление за k-й год;

Iс - первичные инвестиции.

i – дисконтная ставка.

В нашем случае

NPV = />– 510000 = 1434405,98 - 510000 = 924405,98 грн.

Чистый дисконтированный доход NPV положителен, проект пригоден для реализации.

Рентабельность инвестиции R.

R=/>= 2,81 R > 1

При дисконтной ставке равной 15%:

NPV = />– 510000 = 1295714,09 - 510000 = 785714,09 грн.

Рентабельность R=/>= 2,54

Определим размер денежных потоков за время реализации проекта при третьем варианте. Данные занесем в таблицу 3.

Таблица 3.Денежные потоки реализации инвестиционного проекта

Выручка от реализации, грн.

Инвестиции, грн

Переменные затраты, грн

Продолжение

--PAGE_BREAK----PAGE_BREAK----PAGE_BREAK--

Чистая прибыль (06*0,75)

Чистый денежный поток, грн(05+07)

Определим дисконтированные показатели оценки экономической эффективности проекта, проектная дисконтная ставка составляет i =10%.

NPV = />– 938000 = 1030960,7-938000 = 92960,7 грн.

Рентабельность инвестиции R.

R=/>= 1,1 R > 1

Расчетным путем определим точку безубыточности проекта по формуле:

ТБ = />, где

ТБ1=/> = 662 шт.

ТБ2=/> = 542 шт.

По всем показателям второй проект более привлекательный, дает более высокий абсолютный доход, несколько более высокую рентабельность, обладает большим запасом прочности. Принимаем к реализации второй проект.

Индивидуальное задание № 3

Предприятие планирует приобретение новой технологической линии. Данные, характеризующие уровень производства и реализации продукции по трем альтернативным вариантам инвестирования, представлены в таблице 3.

С использованием этих данных необходимо обосновать наиболее безопасный вариант инвестирования, при этом:

1. Для каждого альтернативного варианта инвестирования найти точку безубыточности.

2. Построить график безубыточности для каждого варианта инвестирования.

3. Определить рентабельность инвестиций, если известно, что по оптимистическим оценкам объем продажи составит 140% от точки безубыточности (вероятность 35%), ожидаемый объем продаж планируется на 15% больше точки безубыточности (вероятность 0,5), по пессимистическим оценкам объем продаж будет на 5% ниже точки безубыточности (вероятность 0,15).

Таблица. Начальные данные для оценки эффективности проекта (по трем вариантам)

Показатели

Значения показателей

Вариант 1

Вариант 2

Вариант 3

Годовые постоянные затраты, грн.

Переменные затраты на производство единицы продукции, грн

Цена единицы продукции, грн

Необходимые инвестиции, грн.

Решение:

Расчетным путем определим точку безубыточности для каждого альтернативного варианта по формуле:

ТБ = />, где

ТБ – объем безубыточности, шт;

ПИ – постоянные издержки, грн;

Ці– цена за единицу продукции, грн;

ПерИі– переменные издержки за единицу продукции, грн.

Для первого варианта ТБ1 = /> = 26923 шт.

Для второго варианта ТБ2 = />= 49473 шт

Для третьего варианта ТБ3 = />= 49333 шт

2. Построим график безубыточности для каждого варианта инвестирования (рис. 1, рис.2, рис.3).

Очевидно, что графики подтверждают расчетные данные.

3. Определим рентабельность инвестиций, если известно, что по оптимистическим оценкам объем продажи составит 140% от точки безубыточности (вероятность 35%), ожидаемый объем продаж планируется на 15% больше точки безубыточности (вероятность 0,5), по пессимистическим оценкам объем продаж будет на 5% ниже точки безубыточности (вероятность 0,15).

Так как в нашем случае определение объема продажи имеет вероятностный характер, то будем находить средний объем продажи по формуле:

/>- средний объем продаж,

/>- объем продаж,

/>- вероятность.

/>26923/>1,4/>0,35+26923/>1,15/>0,5+26923/>0,95/>0,15 = 32509 шт.

Рисунок 1

/>49333/>1,4/>0,35+49333/>1,15/>0,5+49333/>0,95/>0,15 = 59569 шт.

Чтобы определить рентабельность инвестиции R, необходимо рассчитать отношение денежного притока к денежным оттокам (в нашем случае – отношение валовой выручки к сумме необходимых инвестиций).

R1=/>= 0,44 R < 1

R2=/>= 0,67 R < 1

Рисунок 2

R3=/>= 0,71 R < 1

Рентабельность всех трех проектов меньше единицы. При данных условиях ни один из них нельзя рекомендовать к внедрению. Однако, следует учесть, что по условию задачи реализация проектов рассматривается только в течение одного года. На самом деле инвестиции дают отдачу в течение нескольких лет. Если рассматривать проекты в более длительном периоде, то рентабельность, безусловно, возрастет и примет допустимые величины. В этом случае третий вариант является наиболее интересным (R максимальный).

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Макеевский экономико-гуманитарный институт

Кафедра экономики предприятия

Практическое задание

по дисциплине “Инвестиционная деятельность”

Макеевка - 2009

Индивидуальное задание №7

Предприятие рассматривает целесообразность реализации инвестиционного проекта, основные показатели которого представлены в таблице (по трем вариантам).

На предприятии используется прямолинейный метод начисления амортизации. Ставка налога на прибыль составляет 25%.

Оценить экономическую эффективность реализации инвестиционного проекта, рассчитав чистый дисконтированный доход и индекс рентабельности инвестиций, если проектная дисконтная ставка составляет 12% (или 15%).

Графически и расчетным путем определить точку безубыточности проекта.

|

Показатели |

Значения показателей по вариантам |

|||

|

Объемы продаж за год, шт |

||||

|

Срок реализации проекта, лет |

Сделать выводы, охарактеризовав уровень инвестиционной привлекательности и инвестиционного риска проекта.

Решение :

1. Рассчитаем чистый дисконтированный доход от реализации проекта по трем вариантам.

Определим размер денежных потоков за время реализации проекта при первом варианте. Данные занесем в таблицу 1.

Таблица 1.Денежные потоки реализации инвестиционного проекта

|

Выручка от реализации,грн. |

||||||||||

|

Инвестиции, грн |

||||||||||

|

Переменные затраты, грн |

||||||||||

|

Постоянные затраты, грн |

||||||||||

|

Амортизация |

||||||||||

|

Прибыль(01-03-04-05) |

||||||||||

|

Чистая прибыль (06*0,75) |

||||||||||

Определим дисконтированные показатели оценки экономической эффективности проекта, если проектная дисконтная ставка составляет

NPV = - I с, где (1)

I с - первичные инвестиции.

i - дисконтная ставка.

NPV = - 420000 = 876013,07 - 420000 = 456013,07 грн.

Рентабельность инвестиции R.

R== 2,08 R > 1

NPV = - 420000 = 798592,57 - 420000 = 378592,57 грн.

Рентабельность R== 1,90

Определим размер денежных потоков за время реализации проекта при втором варианте. Данные занесем в таблицу 2.

Таблица 2.Денежные потоки реализации инвестиционного проекта

|

Выручка от реализации,грн. |

|||||||||||

|

Инвестиции, грн |

|||||||||||

|

Переменные затраты, грн |

|||||||||||

|

Постоянные затраты, грн |

|||||||||||

|

Амортизация |

|||||||||||

|

Прибыль(01-03-04-05) |

|||||||||||

|

Чистая прибыль (06*0,75) |

|||||||||||

|

Чистый денежный поток, грн(05+09) |

NPV = - I с, где (1)

Денежные поступление за k-й год;

I с - первичные инвестиции.

i - дисконтная ставка.

В нашем случае

NPV = - 510000 = 1434405,98 - 510000 = 924405,98 грн.

Чистый дисконтированный доход NPV положителен, проект пригоден для реализации.

Рентабельность инвестиции R.

R== 2,81 R > 1

При дисконтной ставке равной 15%:

NPV = - 510000 = 1295714,09 - 510000 = 785714,09 грн.

Рентабельность R== 2,54

Определим размер денежных потоков за время реализации проекта при третьем варианте. Данные занесем в таблицу 3.

|

Выручка от реализации,грн. |

|||||||||||

|

Инвестиции, грн |

|||||||||||

|

Переменные затраты, грн |

|||||||||||

|

Постоянные затраты, грн |

|||||||||||

|

Амортизация |

|||||||||||

|

Прибыль(01-03-04-05) |

|||||||||||

|

Чистая прибыль (06*0,75) |

|||||||||||

|

Чистый денежный поток, грн(05+09) |

Определим дисконтированные показатели оценки экономической эффективности проекта, если проектная дисконтная ставка составляет i =12%.

NPV = - I с, где (1)

Денежные поступление за k-й год;

I с - первичные инвестиции.

i - дисконтная ставка.

В нашем случае

NPV = - 690000 = 921993,94 - 690000 = 231993,94 грн.

Чистый дисконтированный доход NPV положителен, проект пригоден для реализации.

Рентабельность инвестиции R.

R== 1,33 R > 1

При дисконтной ставке равной 15%:

NPV = - 690000 = 832846,87 - 690000 = 142846,87 грн.

Рентабельность R== 1,20

Графически и расчетным путем определим точку безубыточности проекта.

Рассчитаем точку безубыточности по формуле:

ТБ= = 570 шт.

Итак, выберем для реализации проект с наибольшим показателем рентабельности. Наибольшей рентабельностью R = 2,81 обладает проект по варианту 2 при ставке дисконтирования 12%.

Индивидуальное задание № 1

Предприятие рассматривает целесообразность реализации инвестиционного проекта, основные показатели которого представлены в таблице 1.

Необходимо охарактеризовать уровень инвестиционной привлекательности и инвестиционного риска для каждого варианта инвестирования, при этом:

1. Оценить экономическую эффективность реализации инвестиционного проекта, рассчитав чистый дисконтированный доход и индекс рентабельности инвестиции, если проектная дисконтная ставка составляет 10%.

2. Определить чистый дисконтированный доход, если за счет приобретения нового, более прогрессивного оборудования переменные затраты уменьшатся до 0,19 тыс. гр. на единицу продукции (при этом затраты на приобретение основных фондов увеличатся на 198 тыс. гр.).

3. Расчетным путем определить точку безубыточности по двум альтернативным вариантам.

Таблица 1. Информация для решения задачи

|

Показатели |

Значения |

|

|

Объемы продаж за год, шт |

||

|

Цена единицы продукции, тыс. грн |

||

|

Переменные затраты на производство единицы продукции, тыс. грн |

||

|

Годовые постоянные затраты без учета амортизации основных фондов, тыс.грн. |

||

|

Годовая ставка амортизации основных фондов, % |

||

|

Начальные инвестиционные затраты, тыс. грн |

||

|

В том числе в основные фонды, тыс. грн. |

||

|

Срок реализации проекта, лет |

||

|

Ставка налога на прибыль, % |

Решение :

Предприятие рассматривает реализацию двух инвестиционных проектов: данные по первому указаны в таблице 1, второй отличается приобретением более прогрессивного оборудования (переменные затраты уменьшатся до 0,19 тыс. грн. на единицу продукции, а затраты на приобретение основных фондов увеличатся на 198 тыс. грн).

1. Оценим экономическую эффективность реализации первого инвестиционного проекта. Определим размер денежных потоков за время реализации проекта. Данные занесем в таблицу 2.

Таблица 3.Денежные потоки реализации инвестиционного проекта

|

Выручка от реализации,грн. |

||||||||||

|

Инвестиции, грн |

||||||||||

|

Переменные затраты, грн |

||||||||||

|

Постоянные затраты, грн |

||||||||||

|

Амортизация |

||||||||||

|

Прибыль(01-03-04-05) |

||||||||||

|

Чистая прибыль (06*0,75) |

||||||||||

|

-740000,0 |

NPV = - 740000 = 798664,1 -740000 = 58664,1 грн.

Рентабельность инвестиции R.

R== 1,08 R > 1

Чистый дисконтированный доход NPV положителен, проект пригоден для реализации, но рентабельность проекта невелика, чуть-чуть больше 1.

2. Определим размер денежных потоков за время реализации проекта при втором варианте если за счет приобретения нового, более прогрессивного оборудования переменные затраты уменьшатся до 0,19 тыс. грн. на единицу продукции (при этом затраты на приобретение основных фондов увеличатся на 198 тыс. грн.). Предположим, так как в условии этого не оговорено дополнительно, что на сумму увеличения основных фондов увеличится и общая сумма инвестиций (сумма оборотных средств остается неизменной).

Таблица 3.Денежные потоки реализации инвестиционного проекта

|

Выручка от реализации,грн. |

||||||||||

|

Инвестиции, грн |

||||||||||

|

Переменные затраты, грн |

||||||||||

|

Постоянные затраты, грн |

||||||||||

|

Амортизация |

||||||||||

|

Прибыль(01-03-04-05) |

||||||||||

|

Чистая прибыль (06*0,75) |

||||||||||

|

Чистый денежный поток, грн(05+07) |

Определим дисконтированные показатели оценки экономической эффективности проекта, проектная дисконтная ставка составляет i =10%.

NPV = - 938000 = 1030960,7-938000 = 92960,7 грн.

Рентабельность инвестиции R.

R== 1,1 R > 1

Расчетным путем определим точку безубыточности проекта по формуле:

ТБ = , где

ТБ - объем безубыточности, шт;

ПИ - постоянные издержки, грн;

Ц і - цена за единицу продукции, грн;

ПерИ і - переменные издержки за единицу продукции, грн.

ТБ 1 = = 662 шт.

ТБ 2 = = 542 шт.

По всем показателям второй проект более привлекательный, дает более высокий абсолютный доход, несколько более высокую рентабельность, обладает большим запасом прочности. Принимаем к реализации второй проект.

Индивидуальное задание № 3

Предприятие планирует приобретение новой технологической линии. Данные, характеризующие уровень производства и реализации продукции по трем альтернативным вариантам инвестирования, представлены в таблице 3.

С использованием этих данных необходимо обосновать наиболее безопасный вариант инвестирования, при этом:

1. Для каждого альтернативного варианта инвестирования найти точку безубыточности.

2. Построить график безубыточности для каждого варианта инвестирования.

3. Определить рентабельность инвестиций, если известно, что по оптимистическим оценкам объем продажи составит 140% от точки безубыточности (вероятность 35%), ожидаемый объем продаж планируется на 15% больше точки безубыточности (вероятность 0,5), по пессимистическим оценкам объем продаж будет на 5% ниже точки безубыточности (вероятность 0,15).

Таблица. Начальные данные для оценки эффективности проекта (по трем вариантам)

|

Показатели |

Значения показателей |

|||

|

Вариант 1 |

Вариант 2 |

Вариант 3 |

||

|

Годовые постоянные затраты, грн. |

||||

|

Переменные затраты на производство единицы продукции, грн |

||||

|

Цена единицы продукции, грн |

||||

|

Необходимые инвестиции, грн. |

Решение :

Расчетным путем определим точку безубыточности для каждого альтернативного варианта по формуле:

ТБ = , где

ТБ - объем безубыточности, шт;

ПИ - постоянные издержки, грн;

Ц і - цена за единицу продукции, грн;

ПерИ і - переменные издержки за единицу продукции, грн.

Для первого варианта ТБ 1 = = 26923 шт.

Для второго варианта ТБ 2 = = 49473 шт

Для третьего варианта ТБ 3 = = 49333 шт

2. Построим график безубыточности для каждого варианта инвестирования (рис. 1, рис.2, рис.3).

Очевидно, что графики подтверждают расчетные данные.

3. Определим рентабельность инвестиций, если известно, что по оптимистическим оценкам объем продажи составит 140% от точки безубыточности (вероятность 35%), ожидаемый объем продаж планируется на 15% больше точки безубыточности (вероятность 0,5), по пессимистическим оценкам объем продаж будет на 5% ниже точки безубыточности (вероятность 0,15).

Так как в нашем случае определение объема продажи имеет вероятностный характер, то будем находить средний объем продажи по формуле:

, где

- средний объем продаж,

- объем продаж,

- вероятность.

269231,40,35+269231,150,5+269230,950,15 = 32509 шт.

Рисунок 1

493331,40,35+493331,150,5+493330,950,15 = 59569 шт.

Чтобы определить рентабельность инвестиции R, необходимо рассчитать отношение денежного притока к денежным оттокам (в нашем случае - отношение валовой выручки к сумме необходимых инвестиций).

R 1 == 0,44 R < 1

R 2 == 0,67 R < 1

Рисунок 2

R 3 == 0,71 R < 1

Рентабельность всех трех проектов меньше единицы. При данных условиях ни один из них нельзя рекомендовать к внедрению. Однако, следует учесть, что по условию задачи реализация проектов рассматривается только в течение одного года. На самом деле инвестиции дают отдачу в течение нескольких лет. Если рассматривать проекты в более длительном периоде, то рентабельность, безусловно, возрастет и примет допустимые величины. В этом случае третий вариант является наиболее интересным (R максимальный).

Рисунок 3

Подобные документы

Расчет доходов от реализации продукции. Анализ распределения инвестиций по годам расчетного периода. Определение чистого дохода и чистого дисконтированного дохода. Оценка устойчивости инвестиционного проекта. Формирование инвестиционного портфеля.

контрольная работа , добавлен 22.11.2015

Описание инвестиционного проекта. План производства и реализации продукции. Определение производственных издержек. Обоснование результативности деятельности организаций в рамках проекта в целом. Коммерческая оценка эффективности проекта для инвестора.

курсовая работа , добавлен 08.12.2010

Расчет общепринятых показателей финансирования бизнес-проекта - чистого дисконтированного дохода, индекса доходности, срока окупаемости. Вывод об экономической целесообразности реализации проекта. Чистые денежные притоки, необходимые для реализации.

задача , добавлен 17.09.2013

Определение чистого приведенного дохода инвестиционного проекта. Приобретение оборудования по лизингу. Определение рентабельности и внутренней нормы доходности проектов. Особенности расчета за кредит путем периодических платежей заемщика в конце года.

контрольная работа , добавлен 05.05.2010

Анализ экономической эффективности инвестиционного проекта: влияние факторов инфляции на анализируемую отчетность, расчет денежного потока и ставки дисконтирования проекта. Расчет индекса рентабельности инвестиций, срока окупаемости и доходности проекта.

курсовая работа , добавлен 05.11.2010

Оценка возможности риска при привлечении средств для реализации инвестиционного проекта строительного комплекса зданий ОАО "ИПСП". Определение ожидаемого дохода от реализации проекта. Расчет экономической эффективности капитальных вложений в проект.

дипломная работа , добавлен 06.07.2010

Характеристика финансового состояния ООО "Мир Beauty". Особенности реализации инвестиционного проекта по расширению ассортимента и количества выпускаемой продукции. Определение финансовой состоятельности и дисконтированного срока окупаемости проекта.

контрольная работа , добавлен 18.10.2013

Сущность инвестиций и инвестиционного плана. Методы оценки эффективности инвестиционного проекта. Текущее финансовое и экономическое состояние предприятия, целесообразность внедрения инвестиционного проекта ООО "Аптека "Фарма-Плюс", оценка эффективности.

курсовая работа , добавлен 24.08.2011

Анализ инвестиционной деятельности предприятия. Направления и условия реализации инвестиционного проекта. Расчет денежных потоков, выбор рациональной схемы финансирования проекта. Оценка показателей его экономической эффективности и надежности инвестиций.

курсовая работа , добавлен 21.10.2011

Сетевые модели выполнения основных этапов инвестиционного проекта. Фазы реализации инвестиционного проекта: прединвестиционная; инвестиционная; эксплуатационная. Коммерческая эффективность проекта. Дисконтирование и учет по простым процентным ставкам.

Фирма решила организовать производство пластмассовых строительных оболочек. Проект участка по их изготовлению предусматривает выполнение строительно-монтажных работ (строительство производственных площадей, приобретение и установка технологического оборудования) в течении трёх лет. Эксплуатация участка и изготовление оболочек рассчитаны на 11 лет. Начало функционирования участка планируется осуществить сразу же после окончания строительно-монтажных работ. Остальные исходные данные приводятся в таблице 3.1

Таблица №3.1

| Год | Капитальные вложения | Объём производства | Цена за единицу | Постоянные затраты (без амортизации) | Переменные затраты | Налоги | Ликвидационная стоим. |

| 0-й | |||||||

| 1-й | 1,8 | ||||||

| 2-й | 2,3 | ||||||

| 3-й | 1,9 | ||||||

| 4-й | |||||||

| 5-й | 1,08 | 1,06 | 1,03 | 1,05 | 1,18 | ||

| 6-й | 1,15 | 1,11 | 1,05 | 1,08 | 1,36 | ||

| 7-й | 1,21 | 1,15 | 1,07 | 1,12 | 1,5 | ||

| 8-й | 1,26 | 1,20 | 1,09 | 1,17 | 1,74 | ||

| 9-й | 1,30 | 1,24 | 1,11 | 1,19 | 2,0 | ||

| 10-й | 1,33 | 1,27 | 1,12 | 1,22 | 2,2 | ||

| 11-й | 1,35 | 1,29 | 1,14 | 1,24 | 2,3 | ||

| 12-й | 1,36 | 1,30 | 1,15 | 1,27 | 2,3 | ||

| 13-й | 1,1 | 1,33 | 1,16 | 1,29 | 1,8 | ||

| 14-й | 0,8 | 1,35 | 1,18 | 1,32 | 1,05 |

Значения капитальных вложений (К=8,6), объёма производства (N np = 15,75), цены (Ц=7,3), постоянных затрат (C n = 2,32), налогов (Н=16,8), величины ликвидационной стоимости (L=10) и нормы дисконтирования (q н= 0,227) для контрольной работы каждого студента приведены в таблице 3.2.

Определить показатели внутренней нормы доходности, чистого приведённого дохода, рентабельности инвестиций, срока окупаемости инвестиций и объекта. Установить экономическую целесообразность организации производства пластмассовых строительных оболочек.

В процессе строительно-монтажных работ предприятие воспользовалось для их инвестирования кредитом коммерческого банка, (инвестирование проекта будет осуществляться из расчёта 60% из кредитных средств и 40% за счёт собственных средств). По условиям договора между банком и предпринимателем возврат кредита будет осуществляться в течении 4-х лет следующими долями (%): 1-й год - 30, 2-й год - 25, 3-ий- 25, 4-й - 20. За пользование кредитом предприниматель должен платить банку за 1-й год 22% используемой в течении года суммы, за 2-ой -26%, за 3-й - 32% и за 4-ый - 35%.

Установить, как изменится эффективность проекта при использовании предприятием кредита коммерческого банка. Сделать вывод о влиянии кредита на эффективность инвестиций.

Для выявления эффективности инвестиций реализации проекта выполняются следующие расчётные операции.

Определяется показатель внутренней нормы доходности:

D i - доход предприятия в i-м году жизненного цикла;

К i - капиталовложения в объект в i - ом году;

T - жизненный цикл объекта от начала строительства до конца его эксплуатации в годах;

q - показатель внутренней нормы доходности, в долях от единицы.

Доход предприятия на i-м году жизненного цикла объекта определяется по формуле:

(3.2)

(3.2)

N npi - объём производства в i-м году;

Ц i - цена единицы продукции в i-м году;

С ni - переменные затраты на единицу продукции в i-м году;

С пос i - постоянные затраты в i-м году;

L i - величина ликвидационной стоимости в i-м году.

2. Определяется показатель чистого приведенного дохода по формуле:

(3.3)

(3.3)

q n - норма дисконтирования затрат к началу строительства объекта;

Ч - приведённый чистый доход.

Показатель рентабельности инвестиций определяется следующим образом:

(3.4)

(3.4)

(3.5)

(3.5)

t ок - срок окупаемости инвестиций.

Срок окупаемости действующего объекта вычисляется по формуле:

t - срок окупаемости объекта;

Период времени от начала вложений до начала эксплуатации объекта.

а) Решение задания без учёта кредита

Приступая к решению задания, необходимо, прежде всего трансформировать исходные данные, выраженные через индексы, в абсолютные цифры. Такая расчётная операция для рассматриваемого варианта произведена, а её результаты на начало соответствующего года представлены в таблице 3.3.

Заполнение исходно-информационной части таблицы (первые семь столбцов) производится путём умножения индекса показателя на его величину при единичном индексе.

Первый показатель - себестоимость единицы продукции (С):

С=С n +С пос:N=2,32+35,7:15,75=4,587руб./м 2 .

Второй показатель - балансовая прибыль предприятия (П б):

П б =N*(Ц-С)=15750*(7,3-4,587)=42,735млн./год.

Третий показатель - чистая прибыль (D)

D=П б - Н = 42735 - 16800 = 25935тыс./руб.

Полученные результаты, необходимые для дальнейших расчётов, сведём в таблицу 3.4 , характеризующую затраты и результаты предпринимательского инвестиционного проекта без кредита (тыс. руб.).

Таблица № 3.3

| Год | Капитальные вложения млн. руб. | Объём производства млн. м2/год | Цена руб./м2 | Пост. затраты млн. руб./м2 | Перем. затраты руб./м2 | Налоги млн. руб. | С, руб. на м2 | Пб, млн руб. | D млн. руб. |

| /год | /год | /год | |||||||

| 0-й | 8,6 | ||||||||

| 1-й | 15,48 | ||||||||

| 2-й | 19,78 | ||||||||

| 3-й | 16,34 | ||||||||

| 4-й | |||||||||

| 5-й | 15,75 | 7,3 | 35,7 | 2,32 | 16,8 | 4,587 | 42,735 | 25,935 | |

| 6-й | 17,01 | 7,738 | 36,771 | 2,436 | 19,824 | 4,598 | 53,416 | 33,592 | |

| 7-й | 18,1125 | 8,103 | 37,485 | 2,5056 | 22,848 | 4,575 | 63,898 | 41,050 | |

| 8-й | 19,0575 | 8,395 | 38,199 | 2,5984 | 25,2 | 4,603 | 72,270 | 47,070 | |

| 9-й | 19,845 | 8,76 | 38,913 | 2,7144 | 29,232 | 4,675 | 81,062 | 51,830 | |

| 10-й | 20,475 | 9,052 | 39,627 | 2,7608 | 33,6 | 4,696 | 89,185 | 55,585 | |

| 11-й | 20,9475 | 9,271 | 39,984 | 2,8304 | 36,96 | 4,739 | 94,930 | 57,970 | |

| 12-й | 21,2625 | 9,417 | 40,698 | 2,8768 | 38,64 | 4,791 | 98,363 | 59,723 | |

| 13-й | 21,42 | 9,49 | 41,055 | 2,9464 | 38,64 | 4,863 | 99,109 | 60,469 | |

| 14-й | 17,325 | 9,709 | 41,412 | 2,9928 | 30,24 | 5,383 | 74,946 | 44,706 | |

| 15-й | 12,6 | 9,855 | 42,126 | 3,0624 | 17,64 | 6,406 | 43,461 | 25,821 |

Определим показатель внутренней нормы доходности.

Его расчёт строится на основе равенства инвестиционных вложений и чистой прибыли, которые приводятся к нулевому моменту времени дисконтированием по уравнению (22). Результат q=0,32286. При такой норме суммарный доход и суммарные инвестиционные вложения, приведённые к началу инвестиционного проекта, будут равны и составят 38664 тыс. рублей.

Таблица № 3.4

| Год | Инвестиционные вложения | Чистая Прибыль |

| 0-й | ||

| 1-й | ||

| 2-й | ||

| 3-й | ||

| 4-й | ||

| 5-й | ||

| 6-й | ||

| 7-й | ||

| 8-й | ||

| 9-й | ||

| 10-й | ||

| 11-й | ||

| 12-й | ||

| 13-й | ||

| 14-й | ||

| 15-й |

2. Определим показатель чистого приведённого дохода (Ч) по формуле (3.3). Ч=29563 тыс. руб.

При этом чистый суммарный приведённый доход - 72763 тыс. руб. Суммарные приведённые инвестиции – 43200 тыс. руб.

Определим показатель рентабельности инвестиций по формуле (3.4):

![]()

Это значит, что проект при своей реализации позволит полностью вернуть все инвестиционные средства и плюс к этому получить доход 68,4% всей инвестированной суммы.

Определим срок окупаемости инвестиций и реализуемого объекта.

Срок окупаемости определим по формуле (3.5). Он составит 6,1 года.

Срок окупаемости самого объекта в соответствии с уравнением (3.6) будет - 2,1 года.

Таким образом, все необходимые показатели инвестиционного проекта определены, и можно сделать вывод о целесообразности его реализации, так как важнейшие его параметры эффективности (внутренняя форма доходности, чистый приведённый доход рентабельность инвестиций и срок окупаемости) значительно лучше нормативных значений.

Б) Решение задания №6 с учётом кредита

Решение поставленной задачи начинается с определения фактических вложений в реализацию проекта, с учётом погашения кредитованных средств в соответствии с договором между предпринимателем и банком. Результаты расчёта сведены в таблицу 3.5.

Методика заполнения этой таблицы.

Цифры 2-го столбца представляют собой величину инвестиционных вложений в проект согласно условиям задачи.

Цифры 3-го столбца - это собственные вложения предприятия в проект (40% требуемых инвестиций), 4-й столбец - инвестиции за счёт кредита коммерческого банка (60% требуемых инвестиций).

В пятом столбце представлены суммы, характеризующие погашение кредита по годам по условиям договора, соответственно (30%, 25%, 25% и 20%). Вся кредитная сумма 5100 тыс. руб. будет возвращена банку порциями в течение трёх лет (1548+ 1290+ 1290+ 1032= 5160).

Аналогично рассчитываются и заполняются 2, 3 и 4-я графы общего массива 5-го столбца. В 6 столбце проставлены суммы строк 5-го столбца.

Таблица № 3.5

| год | Инвестиции в проект, тыс. руб. | Соб. плат. в проект, тыс. руб. | Кредит банка, тыс. руб. | Погашение кредита по годам, тыс. руб. | Погашение кредита в целом | Платежи пред., тыс. руб. | |||

| 0-й | |||||||||

| 1-й | |||||||||

| 2-й | 2786,4 | 4076,4 | 11988,4 | ||||||

| 3-й | 3560,4 | 7172,4 | 13708,4 | ||||||

| 4-й | 2941,2 | 9262,2 | 9262,2 | ||||||

| 5-й | 1857,6 | 7275,6 | 7275,6 | ||||||

| 6-й | 2373,6 | 4824,6 | 4824,6 | ||||||

| 7-й | - | - | - | 1960,8 | 1960,8 | 1960,8 | |||

В 6-м столбце проставлены суммы строк 5-го столбца.

Последний столбец заполняется путём суммирования цифр 3-го и 6-го столбцов сумма цифр 2-го столбца точно равна сумме 7-го столбца и составляет 60200 руб.

Платежи за пользование кредитными ресурсами установлены договором. В соответствии с ним предприниматель платит банку за первый год использования кредита 22% всей суммы, во второй и последующие годы - по 26, 32 и 35% остаточной кредитной суммы. Результаты расчёта представлены в таблице 3.6 .

Все цифры по строкам суммируются, и результаты проставляются в 4-м столбце таблицы. Это итоговый результат платежей процентов за используемый банковский кредит с разбивкой по годам. На величину этих сумм доход предпринимателя будет сокращаться, а для банка, наоборот, возрастать.

Определение эффективности предоставления кредита для банка предоставлены в таблице 3.7 .

Для определения показателя внутренней нормы доходности для банка необходимо решить уравнение:

В результате решения q = 0,2531.

Эффективность реализации проекта с кредитом оказалась выше, чем без кредита.

Таблица № 3.6

| Год | Расчёт платежей за кредит с остаточной суммы от заёмной величины, тыс. руб. * на проценты | Значение платёжных сумм за кредит, тыс. рублей | Плата, тыс. руб. | |||

| 1-й | 5160*22% | 5160*22% | 1141,8 | |||

| 2-й | 3612*26% | 9288*22% | 3612*26%+9288*22% | 2982,48 | ||

| 3-й | 2322*32% | 6501,6*26% | 11868*22% | 2322*32%+6501,6*26%+11868*22% | 5044,416 | |

| 4-й | 1032*35% | 4179,6*32% | 8307,6*26% | 9804*22% | 1032*35%+4179,6*32%+8307,6*26%+9804*22% | 6015,528 |

| 5-й | 1857,6*35% | 5340,6 *32% | 6862,8*26% | 1857,6*35%+5340,6 *32%+6862,8*26% | 4143,48 | |

| 6-й | 2373,6*35% | 4411,8*32% | 2373,6*35%+4411,8*32% | 2242,536 | ||

| 7-й | 1960,8*35% | 1960,8*35% | 686,28 |

Таблица 3.7

| Величина кредитуемых денежных средств, тыс. руб. | год | Возврат кредита + проценты за кредит, тыс. руб. |

| 0-й | ||

| 1-й | 2689,8(1548+1141,8) | |

| 2-й | 7058,88(4076,4 +2982,48) | |

| 3-й | 12216,82(7172,4 + 5044,42) | |

| 4-й | 15277,73 (9262,2 + 6015,53) | |

| 5-й | 11419,085 (7275,6 + 4143,48) | |

| 6-й | 7076,14 (4824,6 + 2242,54) | |

| 7-й | 2647,08 (1960,8 + 686,28) | |

| Итого 36120 | Итого 58376,52 |