Выплаты при увольнении — ндфл и страховые взносы. Ндфл при увольнении: срок перечисления денег при уходе с работы

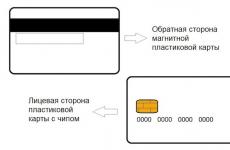

Чаще всего работодатели выплачивают заработную плату 5-го либо 10-го числа каждого месяца. НДФЛ с вознаграждения за труд по нормам Налогового кодекса РФ нужно направить в бюджет в день выдачи денег либо на следующий день — в зависимости от способа выплаты зарплаты. Так, если ваша фирма перечисляет деньги на пластиковые карты либо снимает наличные в для выдачи заработной платы, НДФЛ надо заплатить в тот же день. А если для выплаты используется кассовая выручка, НДФЛ нужно перечислить не позднее следующего дня (п. 6 ст. 226 НК РФ).

Однако такой порядок выплаты заработной платы и уплаты налогов с нее не будет распространяться на случай окончательного с работником. Ведь день увольнения не обязательно должен совпадать с днем выплаты зарплаты. Например, зарплата за май выплачивается 10 июня. А работник увольняется 24 мая. В какой день ему нужно выплатить зарплату за май и когда с нее уплатить НДФЛ при увольнении — 10 июня или раньше? Разобраться в проблеме помогли новые разъяснения Минфина, приведенные в письме от 21.02.2013 № 03-04-06/4831. Мы предлагаем вашему вниманию комментарий к этому письму.

День выплаты в случае увольнения

В общем, в последнюю зарплату нужно включить все суммы, которые причитаются сотруднику.

Такой порядок предусмотрен статьей 140 ТК РФ. И его необходимо строго соблюдать. Ведь за задержку зарплаты, в том числе выплат при увольнении, предусмотрена вплоть до уголовной.

Если работник в день увольнения не явился на работу за расчетом и то выплату последней заработной платы придется отложить. И произвести окончательный расчет сразу, как только уволенный придет на работу за расчетом.

Правда, бухгалтер вправе перенести выдачу последней зарплаты на следующий день после явки. Такая возможность предоставлена статьей 140 ТК РФ. Дополнительный день нужен потому, что работник, например, может заболеть, и тогда потребуется пересчитать окончательные суммы выплат с учетом больничного. А на это необходимо время.

Удержание НДФЛ при увольнении

Итак, в большинстве случаев окончательный расчет сотрудник получает в день увольнения. А если он за зарплатой вовремя не явился (например, из-за болезни), то как минимум на следующий день после того, как придет за трудовой книжкой. Теперь давайте посмотрим, в какой срок работодатель должен заплатить НДФЛ при увольнении.

Эту ситуацию в письме от 21.02.2013 № 03-04-06/4831 разъясняет следующим образом. По общему правилу датой получения дохода в виде оплаты труда считается последний день месяца, за который этот доход начислен. Однако, если сотрудник увольняется до окончания месяца, датой получения дохода в виде оплаты труда является последний день работы (п. 2 ст. 223 НК РФ).

А согласно пункту 6 статьи 226 НК РФ работодатель обязан перечислить НДФЛ не позднее дня, когда сотрудник получил доход, либо на следующий день, если деньги выплачены из кассовой выручки.

Финансовое ведомство поясняет, что этими же сроками нужно руководствоваться при выплате последней зарплаты. Например, если вы перечисляете зарплату на карты, НДФЛ с расчетных сумм нужно заплатить в тот же день, когда вы перечислите деньги на карту работника. А если из кассы, то как минимум на следующий день. Наглядно все возможные сроки уплаты НДФЛ представлены в таблице.

Таблица Срок уплаты НДФЛ с последней зарплаты увольняющегося сотрудника

В своем письме Минфин также напоминает, что указанные сроки уплаты НДФЛ действуют в отношении всех выплат увольняющемуся сотруднику. То есть речь идет и о зарплате за последний месяц, и о компенсации за неиспользованный отпуск, и о пособиях.

Пример

Уплата НДФЛ с зарплаты увольняющегося работника

Последний день работы С.А. Петрова в ООО «Глобус» — 17 июня. В этот день бухгалтерия начислила ему 20 000 руб. за отработанные дни в июне и 5000 руб. компенсации за неиспользованный отпуск. Деньги были выданы наличными за счет дневной выручки. Налог с июньской зарплаты составил 2600 руб. (20 000 руб. × 13%), с компенсации за неиспользованный отпуск — 650 руб. (5000 руб. × 13%). 18 июня бухгалтер перечислил одной платежкой НДФЛ в размере 3250 руб. (2600 руб. + 650 руб.).

Прекращение трудовых отношений с сотрудником (независимо от причин расторжения договора, перечисленных в ст. 77 ТК РФ) сопровождается обязательным полным расчетом с ним в последний день работы. Соответственно, с этих выплат следует начислить и удержать НДФЛ. Рассмотрим, как происходит уплата НДФЛ при увольнении сотрудника.

Перечисление НДФЛ при увольнении сотрудника в 2018 году

Перечислить налог работодатель обязан не позднее дня, следующего за выплатой заработной платы. Это требование одинаково для любого вида выдачи зарплаты – на руки из кассы либо переводом на карту или счет работника.

Рассчитывая выплаты, бухгалтер должен учесть ряд особенностей увольнения. К примеру, таких, как предоставление оставшихся дней отпуска и последующего за ним увольнения сотрудника, или же непредвиденный уход на больничный в день увольнения. Датой фактического получения дохода при увольнении до окончания календарного месяца считается последний день работы (п. 2 ст. 223 НК РФ), а п. 6 ст. 226 НК РФ диктует требование перечисления налога на следующий день после получения. Исключение составляют лишь суммы оплаты отпуска или пособия по больничному листу. Налог по этим выплатам компания вправе перечислить последним днем месяца, в котором они выплачивались, хотя на практике НДФЛ зачастую перечисляют сразу после выплаты причитающихся сумм.

НДФЛ при увольнении после использования отпуска

При наличии распоряжения о предоставлении отпуска с последующим увольнением осуществляются выплаты:

- отпускных за 3 дня до начала отпуска;

- остальные полагающиеся выплаты – в последний день работы перед отпуском.

При этом перечислить НДФЛ с причитающейся зарплаты и компенсаций, предусмотренных локальными документами компании необходимо на следующий день после выдачи (т. е. в первый день отпуска увольняющегося сотрудника), а с отпускных налог можно перечислить до конца месяца их получения.

Оплата НДФЛ при увольнении: сроки перечисления, если оплачен больничный лист

Случается, увольняющийся сотрудник заболевает в период отработки или даже в последний день работы. Работодатель обязан принять и оплатить предъявленный лист нетрудоспособности и осуществить увольнение по выходу работника с больничного. При этом удержанный налог с больничного пособия должен быть уплачен до окончания месяца оплаты листа нетрудоспособности.

Исходя из действующих норм, рассмотрим варианты перечисления подоходного налога в различных ситуациях, связанных с увольнением.

Пример 1

Сотруднику фирмы предоставляется отпуск с 5-го по 15-е июня 2018 с последующим увольнением. Последним рабочим днем является 4 июня. Расчеты за май произведены полностью, а также начислены выплаты:

- отпускные в сумме 17 000 руб.;

- зарплата за 2 дня июня – 4100 руб.,

- компенсационные выплаты в размере 20 000 руб.

Начислен и удержан НДФЛ:

- с отпускных – 2210 руб. (17 000 х 13%);

- с зарплаты и облагаемых компенсаций – 3133 руб. ((4100 + 20 000) х 13%).

Произведены выплаты по датам:

- отпускных в сумме 14 790 руб. – 1-го июня;

- з/платы и компенсаций 20 967 руб. – 4-го июня.

Бухгалтер обязан перечислить НДФЛ, удержанный с зарплаты и компенсаций в сумме 3133 руб. не позднее 5 июня, а по отпускным в сумме 2210 руб. – не позднее 30 июня.

Пример 2

Сотрудник компании увольняется 15 июня 2018г., но 13-го июня он уходит на больничный, и предъявляет его к оплате 20-го июня, явившись за окончательным расчетом . Работодатель распоряжается рассчитаться с работником 20-го июня.

Бухгалтер начислила выплаты:

- зарплата за 7 дней июня 16 000 руб.;

- компенсация за неиспользованный отпуск – 10 000 руб.;

- больничный лист – 12 000 руб.

Начислен и удержан НДФЛ:

- с зарплаты – 2080 руб. (16 000 х 13%);

- с компенсации – 1300 руб. (10 000 х 13%);

- с пособия по больничному листу – 1560 руб. (12 000 х 13%).

Произведены выплаты на руки работнику:

- з/платы и компенсации в сумме 22 620 руб. – 20-го июня;

- пособия по БЛ в сумме 10 440 руб. – 20-го июня.

В данном случае срок перечисления НДФЛ по зарплате и компенсации – не позднее 21-го июня, по больничному пособию – не позднее 2 июля, т. к. последний день июня выпадает на субботу.

На перечисление налога оформляется платежное поручение. Если дата перечисления выпадает на выходной или праздничный день, оформляют его первым рабочим днем, следующим за выходным.

не совпадает со сроками, установленными для подоходного налога в общих случаях. Порядок расчета при этом не отличается, но Минфин разъяснил некоторые особенности исчисления НДФЛ, подробнее о которых поговорим далее.

Порядок уплаты НДФЛ при увольнении

В последний день работы сотрудника с ним по ст. 140 ТК производятся расчеты. С одной стороны, работник компенсирует причиненный им ущерб организации (если таковой будет установлен), а с другой — работодатель выплачивает свою задолженность: остаток зарплаты, компенсации за неиспользованные отпускные дни, больничный и т. д. Эти суммы подлежат налогообложению, в частности налогу на доходы физических лиц (НДФЛ).

| Скачать форму приказа |

В ситуации увольнения работодатель для уплаты НДФЛ должен следовать алгоритму:

Расчет НДФЛ при увольнении

В соответствии со ст. 225 НК РФ НДФЛ рассчитывается следующим образом: 13% налоговой базы + иной процент доходов.

13-процентная ставка, в силу ст. 224 НК РФ, является основной. Прочие ставки применяются к отдельным видам доходов.

Налоговая база (НБ) вычисляется по формуле:

НБ = денежное выражение доходов - налоговые вычеты.

В доход при увольнении сотрудника включаются следующие выплаты:

- Зарплата.

ИНТЕРЕСНО! В письме Минфина «О налогообложении НДФЛ…» от 24.09.2009 № 03-03-06/1/610 поясняется, что не удержанный из аванса НДФЛ должен быть высчитан при окончательном расчете. - Компенсационные выплаты, а именно:

- компенсация за неиспользованный отпуск;

- выходное пособие, компенсации руководителю, его заместителям и главбуху организации.

В ст. 217 НК и письме Минфина «Об НДФЛ в отношении компенсации…» от 23.05.2016 № 03-04-06/29283 поясняется, что эти доходы облагаются налогом только после достижения 3 среднемесячных (6 — для работников Крайнего Севера) размеров заработка. Суммы меньше налогообложению не подлежат.

Право на налоговый вычет устанавливается ст. 218-221 НК. Например, оно предоставлено:

- инвалидам ВОВ — 3 000 руб. в месяц;

- Героям РФ — 500 руб. в месяц;

- родителям, обеспечивающим детей: 1-го и 2-го ребенка — 1 400 руб. в месяц на каждого, 3-го и последующих — 3 000 руб. на каждого и т. д.

Как разъяснил Минфин в письме «О выполнении организацией функции налогового агента по НДФЛ…» от 28.10.2016 № 03-04-06/63250, работодатель учитывает доходы работника в течение месяца нарастающим итогом, после чего определяется итоговая налоговая база.

Срок уплаты НДФЛ при увольнении

Как определено в ст. 226 НК, налоговый агент — в данном случае работодатель — перечисляет удержанную из доходов трудящегося сумму налога до конца дня, следующего за получением дохода.

При этом день получения дохода, по ст. 223 НК, применительно к работнику — это последний день месяца, за который оплачивается его труд.

Как отмечается в письме ФНС «О налогообложении доходов физлиц» от 29.04.2016 № БС-4-11/7893, доход не считается полученным трудящимся до последнего дня месяца. Следовательно, до окончания месяца нельзя высчитать и удержать налог.

ИНТЕРЕСНО! В письме Минфина «О перечислении НДФЛ…» от 10.04.2015 № 03-04-06/20406 указано, что удержание у работника суммы налога, начисленной за прошедший месяц, возможно в следующем месяце, если фактическая уплата будет произведена после окончания месяца начисления.

Отдельно в ст. 226 НК оговорен срок перечисления доходов, состоящих из сумм, выплаченных в счет оплаты отпусков, пособий по временной нетрудоспособности. Срок их уплаты такой же — последний день месяца, в котором выплаты были получены работником.

Увольняемый работник может трудиться не до конца месяца. В этом случае, в соответствии с ч. 2 ст. 223 НК, датой получения дохода будет последний день работы, за который работник получил оплату. Работодатель в такой ситуации уплачивает НДФЛ до окончания следующего за получением оплаты дня.

Резюмируем. Работодатель — это налоговый агент, исчисляющий и удерживающий с работника НДФЛ, после чего перечисляющий налог в бюджет. При увольнении трудящегося НДФЛ рассчитывается за период с последнего дня, за который уже был уплачен налог, до последнего дня, за который работник получит оплату. Размер налога составляет 13% от дохода сотрудника. Работодатель перечисляет НДФЛ не позднее дня, идущего за днем получения увольняемым сотрудником окончательного расчета.

Когда платить НДФЛ, если сотрудник увольняется

Из этой статьи вы узнаете:

- Как рассчитаться с сотрудником, если в последний день работы он не явился за зарплатой.

- Какие штрафы могут быть взысканы с работодателя за задержку зарплаты.

- В какой день нужно перечислять НДФЛ с последней зарплаты сотрудника.

Чаще всего работодатели выплачивают заработную плату 5-го либо 10-го числа каждого месяца. НДФЛ с вознаграждения за труд по нормам Налогового кодекса РФ нужно направить в бюджет в день выдачи денег либо на следующий день — в зависимости от способа выплаты зарплаты. Так, если ваша фирма перечисляет деньги на пластиковые карты либо снимает наличные в банке для выдачи заработной платы, НДФЛ надо заплатить в тот же день. А если для выплаты используется кассовая выручка, НДФЛ нужно перечислить не позднее следующего дня (п. 6 ст. 226 НК РФ).

Однако такой порядок выплаты заработной платы и уплаты налогов с нее не будет распространяться на случай окончательного расчета с работником. Ведь день увольнения не обязательно должен совпадать с днем выплаты зарплаты. Например , зарплата за май выплачивается 10 июня. А работник увольняется 24 мая. В какой день ему нужно выплатить зарплату за май и когда с нее уплатить НДФЛ — 10 июня или раньше? Разобраться в проблеме помогли новые разъяснения Минфина России, приведенные в Письме от 21.02.2013 N 03-04-06/4831. Мы предлагаем вашему вниманию комментарий к этому Письму.

Если у вас "упрощенка" с объектом "доходы". Порядок выплаты зарплаты и уплаты с нее НДФЛ никак не связан с объектом налогообложения "упрощенца". Поэтому статья будет интересна всем "упрощенцам".

В какой день увольняющийся сотрудник получает расчет

Важное обстоятельство. В последний день работы сотрудник должен получить окончательный расчет — зарплату за последний месяц работы, компенсацию за неиспользованный отпуск и др.

В общем, в последнюю зарплату нужно включить все суммы, которые причитаются сотруднику.

Такой порядок предусмотрен ст. 140 ТК РФ. И его необходимо строго соблюдать. Ведь за задержку зарплаты, в том числе выплат при увольнении, предусмотрена ответственность, вплоть до уголовной (подробнее см. врезку на с. 54).

На заметку. Какая ответственность установлена за задержку зарплаты

За задержку заработной платы, в том числе выплат при увольнении, предусмотрена как административная, так и уголовная ответственность. Так, в ст. 5.27 КоАП РФ установлены штрафы за задержку зарплаты для предпринимателей и организаций. В случае нарушения законодательства об оплате труда предпринимателям придется заплатить в казну от 1000 до 5000 руб. Штрафы для организаций существеннее — от 30 000 до 50 000 руб. Причем как для предпринимателей, так и юрлиц есть альтернатива штрафу — административное приостановление деятельности на срок до 90 суток.

Уголовная ответственность за невыплату зарплаты наступает, если задержка составила два месяца и более. В ст.

Срок оплаты НДФЛ при увольнении в 2018 году

145.1 УК РФ предусмотрены различные виды наказаний для нерасторопных работодателей. Например , штраф до 500 000 руб., лишение свободы до трех лет, дисквалификация на срок до пяти лет.

Отметим, что административная и уголовная ответственность может наступить только при наличии вины (ст. 2.1 КоАП РФ и ст. 14 УК РФ). То есть когда деньги на зарплату были, но налогоплательщик решил их придержать. Однако, даже если оснований для привлечения к административной или уголовной ответственности не имеется, работодателю все равно придется раскошелиться. Ведь в случае нарушения установленных законом сроков выплаты зарплаты, отпускных, расчета при увольнении и т.д. работодатель обязан заплатить неустойку. Ее размер равен 1/300 ставки рефинансирования за каждый день просрочки (ст. 236 ТК РФ). Например , вы задолжали работнику 50 000 руб. Значит, каждый день задержки при ставке рефинансирования 8,25% будет вам стоить 13,75 руб. (50 000 руб. x 8,25% : 300). Неустойку придется заплатить, даже если работодатель в задержке не виноват (например, деньги не ушли вовремя по вине банка).

Если работник в день увольнения не явился на работу за расчетом и трудовой книжкой, то выплату последней заработной платы придется отложить. И произвести окончательный расчет сразу, как только уволенный придет на работу за расчетом.

Правда, бухгалтер вправе перенести выдачу последней зарплаты на следующий день после явки. Такая возможность предоставлена ст. 140 ТК РФ. Дополнительный день нужен потому, что работник, например, может заболеть, и тогда потребуется пересчитать окончательные суммы выплат с учетом больничного. А на это необходимо время.

Когда удерживать НДФЛ с расчетных выплат

Итак, в большинстве случаев окончательный расчет сотрудник получает в день увольнения. А если он за зарплатой вовремя не явился (например, из-за болезни), то как минимум на следующий день после того, как придет за трудовой книжкой. Теперь давайте посмотрим, в какой срок работодатель должен заплатить НДФЛ с последней зарплаты.

Эту ситуацию Минфин России в Письме от 21.02.2013 N 03-04-06/4831 разъясняет следующим образом. По общему правилу датой получения дохода в виде оплаты труда считается последний день месяца, за который этот доход начислен. Однако, если сотрудник увольняется до окончания месяца, датой получения дохода в виде оплаты труда является последний день работы (п. 2 ст. 223 НК РФ).

А согласно п. 6 ст. 226 НК РФ работодатель обязан перечислить НДФЛ не позднее дня, когда сотрудник получил доход, либо на следующий день, если деньги выплачены из кассовой выручки.

Обратите внимание! Работодатель должен перечислить НДФЛ с последней зарплаты увольняемого не позднее дня окончательного расчета или на следующий день (при выплате денег из кассовой выручки).

Финансовое ведомство поясняет, что этими же сроками нужно руководствоваться при выплате последней зарплаты. Например , если вы перечисляете зарплату на карты, НДФЛ с расчетных сумм нужно заплатить в тот же день, когда вы перечислите деньги на карту работника. А если из кассы, то как минимум на следующий день. Наглядно все возможные сроки уплаты НДФЛ представлены в таблице ниже.

Срок уплаты НДФЛ с последней зарплаты увольняющегося сотрудника

—————————————————————————

Способ выплаты заработной платы В какое время нужно заплатить НДФЛ

(п. 6 ст. 226 НК РФ)

—————————————————————————

На зарплатную карту День, когда зарплата перечисляется

на счет работника

—————————————————————————

Наличными, снятыми со счета День, в который сняты деньги в банке

работодателя в банке на выплату зарплаты

—————————————————————————

Наличными из кассы (дневной выручки) Не позднее дня, который следует

за днем выплаты зарплаты

—————————————————————————

В своем Письме Минфин также напоминает, что указанные сроки уплаты НДФЛ действуют в отношении всех выплат увольняющемуся сотруднику. То есть речь идет и о зарплате за последний месяц, и о компенсации за неиспользованный отпуск, и о пособиях.

Пример. Уплата НДФЛ с зарплаты увольняющегося работника

Последний день работы С.А. Петрова в ООО "Глобус" — 17 июня. В этот день бухгалтерия начислила ему 20 000 руб. за отработанные дни в июне и 5000 руб. компенсации за неиспользованный отпуск. Деньги были выданы наличными за счет дневной выручки. Налог с июньской зарплаты составил 2600 руб. (20 000 руб. x 13%), с компенсации за неиспользованный отпуск — 650 руб. (5000 руб. x 13%). 18 июня бухгалтер перечислил одной платежкой НДФЛ в размере 3250 руб. (2600 руб. + 650 руб.).

Нюансы, требующие особого внимания. Работник должен получить полный расчет в день увольнения. Если в последний день он не явился на работу, бывший работодатель обязан выплатить причитающиеся суммы по первому требованию гражданина.

НДФЛ с последней зарплаты уволенного необходимо уплатить в день выдачи зарплаты, если деньги перечислены на карту. Или на следующий день, если деньги взяты из кассы.

И.А.Лаевский

Эксперт журнала "Упрощенка"

НДФЛ-2017: таблица с датами исчисления, удержания и перечисления по разным видам доходов

НДФЛ при увольнении

Работодатели обычно платят зарплату либо 5-го, либо же 10-го числа месяца. НДФЛ при увольнении согласно нормам кодекса налогов РФ следует направлять в бюджет либо в день выдачи средств, либо на следующий — в зависимости от того, как платится зарплата. К примеру, если фирмой перечисляются деньги на пластиковые карты или в банке снимается наличка, чтобы выдавать зарплату, то НДФЛ заплатить нужно в тот же день. А если используют кассовую выручку, то следует перечислять НДФЛ не позднее следующего дня.

Но такой порядок выплаты зарплаты, уплаты с неё налогов не применяется при конечном расчёте с работником. Ведь не обязательно день увольнения и день выплаты совпадают. Скажем, майская зарплата выдаётся 10 июня, работник уволится 24 мая — когда в таком случае производить все расчёты? В таких случаях помогает консультация специалистов, разберёмся, что скажет Министерство финансов.

Разъяснения Минфина про выплачиваемые при увольнении средства

Работодатель должен полностью рассчитаться с написавшим заявление на увольнение своим сотрудником в последний рабочий день — оплатить все дни работы посл. месяца, премии, задолженность, остальные суммы — всё это должно включаться в итоговую цифру.

Этот порядок предусматривается 140 статьёй ТК РФ и должен абсолютно соблюдаться. Ведь, если зарплата, в т.ч. выплаты при увольнении, задержатся, то может иметь место серьёзная (до уголовной) ответственность.

Если в день увольнения работник не придёт за трудкнижкой и расчётом, то придётся отложить выплату последней зарплаты, окончательный же расчёт произвести сразу после того, как уволенный придёт на работу за ним.

Заметим, бухгалтер может перенести последнюю выдачу зарплаты на следующий день за явкой — такое применимо, когда работник, например, заболеет, и нужно будет с учётом больничного пересчитать итоговые суммы выплат, а это занимает время.

Чаще всего сотрудник получает последний расчёт в день увольнения. Но, если он за ним не явится в срок, то получит как минимум на следующий день после того, как придёт взять свою трудовую книжку.

Теперь подробнее — в какой срок оплачивается при увольнении НДФЛ?

Минфином России ситуация разъясняется так: согласно общему правилу, дата получения дохода в виде трудовой оплаты — последний день месяца, в который такой доход был начислен.

Размер НДФЛ при увольнении сотрудника

Но если сотрудник увольняется раньше, то такая дата — последний день работы.

Согласно же п.6 ст.226 НК РФ работодатель должен перечислять НДФЛ не раньше дня, в который сотрудник получит доход, либо же на след. день, если деньги выданы из кассовой выручки.

Финведомством поясняется, что такими же сроками надлежит руководствоваться, когда выплачивается последняя зарплата. Например, если зарплату перечисляют на карту, с сумм расчётных нужно заплатить НДФЛ в тот же день, в который деньги перечислят на карту работника. А если из кассы — как минимум на другой день. Наглядно сроки, как правило, представляются в специальной таблице.

Также Минфин напоминает — указанные сроки оплаты НДФЛ применяются ко всем выплатам сотруднику. Т.е. идёт речь и о зарплате в последний месяц, и о пособиях, и о компенсации за (если он не использовался) отпуск.

Увольнение - окончание трудовых отношений между работником и работодателем. В результате этого действия работник прекращает выполнять свои обязанности в организации, а работодатель перестаёт оплачивать труд уволившемуся работнику, трудовой договор расторгается.

Отношения и порядок их прекращения (увольнение) между сотрудником и работодателем определены в Законе "О занятости населения в РФ " и Трудовом Кодексе РФ.

Трудовое законодательство предусматривает следующие основные мотивы увольнения:

- Инициатором выступает работник (увольнение по собственному желанию).

- Инициатором является работодатель (увольнение за несоблюдение требований работодателя, ликвидация предприятия, сокращение штатов и т.п.).

- По общему решению работника и работодателя (по соглашению сторон).

Процедура увольнения и окончательный расчёт сотрудника с работодателем зависит от причин расторжения трудового договора.

Увольнение: как оформляется

Прекратить трудовые отношения с сотрудником возможно только при наличии документов, подтверждающих основание для процедуры увольнения:

- Заявление сотрудника (увольнение по собственному решению).

- Соглашение между сотрудником и работодателем, если увольнение происходит по обоюдному согласию.

- Уведомление о прекращении трудовых отношениях, если истёк срок заключения срочного договора.

- Издать приказ об увольнении сотрудника, в нём обязательно указывается дата и основание.

- К приказу оформить записку-расчёт с указанием количества дней неиспользованного отпуска и всех причитающихся выплат при окончательном расчёте.

- Сделать необходимые записи в трудовой книжке увольняющегося сотрудника.

- Выдать трудовую книжку.

- Рассчитаться с увольняющимся сотрудником.

- Выдать справки 2НДФЛ, 182н, СЗВМ-СТАЖ.

Увольнение: окончательный расчёт

В последний рабочий день (день увольнения) необходимо оформить окончательный расчёт и выплатить все причитающиеся работнику суммы.

Как правило, это:

- Заработная плата (оклад, премии, надбавки, доплаты за совмещение и прочее), начисленная за отработанное время.

- Компенсация отпуска при увольнении (НДФЛ облагается).

- Компенсационные выплаты по основанию увольнения.

К компенсационным выплатам по основанию увольнения относятся:

- Выходное пособие по сокращению штатов.

- Выходное пособие при увольнении на пенсию по инвалидности.

- Пособие по сокращению штатов на время поиска нового рабочего места.

- Компенсации руководителю, его заместителям, главному бухгалтеру при прекращении трудового контракта.

В день увольнения необходимо перечислить всю начисленную сумму за минусом подоходного налога (исчисленного по Налоговому Кодексу РФ) на лицевой счёт работника или выдать её в кассе предприятия.

Работодатель не имеет права задерживать выплату (даже если обходной лист не подписан).

Увольнение: НДФЛ

Бухгалтер предприятия со всех причитающихся сумм начисляет и удерживает НДФЛ при увольнении.

Налогом на доходы физических лиц облагаются:

- Заработная плата (премии, надбавки, оплата по тарифу или окладу, доплаты за замещение и подобное).

- Компенсация за дни неиспользованного отпуск.

Внимание:

- Компенсации, связанные с увольнением и предусмотренные трудовым или коллективным договором, не облагаются НДФЛ, если они не превышают трёхкратный размер среднемесячного заработка (для работников Крайнего Севера и приравненных к ним районов - шестикратный размер).

- Суммы, превышающие трёхкратный (шестикратный) размер среднемесячного заработка облагаются налогом в установленном порядке.

- Этот порядок удержания НДФЛ общий для всех, не зависит от должности увольняющегося сотрудника.

Важно: удержанный НДФЛ при увольнении должен быть уплачен в бюджет не позднее дня, следующего за днём увольнения (окончательного расчёта).

Увольнение: справка 2 НДФЛ

После всех необходимых расчётов выдаётся справка НДФЛ при увольнении. В ней отражаются все начисления текущего календарного года по месяцам, облагаемые подоходным налогом. В справке 2 НДФЛ при увольнении должны быть учтены начисления окончательного расчёта. Они отражаются следующим образом:

- заработная плата с кодом 2000;

- премии с кодом 2002;

- компенсация за неиспользованный отпуск - 4800;

- компенсационные выплаты в сумме превышения трёхкратного (шестикратного) среднемесячного заработка - 4800;

Справки 2 НДФЛ по уволенным подаются в ИФНС по окончании календарного года.

Оформление 6 НДФЛ при увольнении

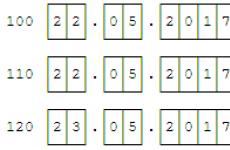

Работодатель в день увольнения производит окончательный расчёт с увольняемым. Это событие отражается в отчёте по форме 6 НДФЛ следующим образом.

Во втором разделе отчёта записывается:

- по строке 100 - день окончательного расчёта с работником (в идеале - день увольнения);

- по строке 110 - дата исчисления (удержания) подоходного налога (совпадает с датой по строке 100);

- по строке 120 - дата, следующая за днём удержания налога (день, который следует за днём увольнения).

В отчёте 6 НДФЛ указываются только доходы, с которых взимается подоходный налог. Компенсационные выплаты, с которых не удерживается НДФЛ, в отчёте не отражается.

30000 руб. - оплата по окладу за отработанные в апреле дни.

10000 руб. - компенсация за неиспользованный отпуск.

15000 руб. - выходное пособие (не облагается подоходным налогом).

С начисленных сумм удержан подоходный налог по ставке 13% - (30000+10000)*13% = 5200 руб.

На руки Иванов И.И. получил (30000+10000+15000)-5200=49800 руб.

В форме 6 НДФЛ отражается так:

Строка 100 - 26.04.2017, строка 130 - 40000 руб.

Строка 110 - 26.04.2017, строка 140 - 5200 руб.

Строка 120 - 27.04.2017.

Сложные случаи при увольнении

Некоторые интересные случаи из практики, вызывающие затруднения при увольнении сотрудника:

1. Увольнение в последний день квартального месяца. Как отразить его в форме 6 НДФЛ?

Пример: Иванов И.И. увольняется 31 марта (последний день первого квартала). В день увольнения ему начислен окончательный расчёт -30000 руб., удержан НДФЛ - 3900 руб.

Эта операция отражается в отчёте второго квартала, так как предельный срок перечисления НДФЛ - 1 апреля (второй квартал):

Строка 100 - 31.03.2017, стр. 130 - 30000 руб.

Строка 110 - 31.03.2017, стр. 140 - 3900 руб.

Строка 120 - 01.04.2017.

2. Работник уволился в декабре 2016 года, а в феврале 2017 года ему с опозданием выплатили компенсацию за неиспользованный отпуск. В каком налоговом периоде показывать выплаченную сумму?

Сумму дохода и удержанный подоходный налог следует указать в справке 2 НДФЛ за 2017 год.

3. Работнику предоставляется отпуск с 11.04.2017 года с последующим увольнением. Окончательные выплаты он получил 10.04.2017 года. Как отразить в форме 6 НДФЛ?

10.04.2017 года были начислены отпускные - 10000 руб. и заработная плата за отработанное время - 20000 руб. С этих сумм удержан подоходный налог.

В отчёте 6 НДФЛ за второй квартал эта операция отображается так:

1. Для отпускных:

Стр. 100 - 10.04.2017, стр. 130 - 10000 руб.

Стр. 110 - 10.04.2017, стр. 140 - 1300 руб.

Стр. 120 - 30.04.2017.

2. Для окончательного расчёта по зарплате:

Стр. 100 - 10.04.2017, стр. 130 - 20000 руб.

Стр. 110 - 10.04.2017, стр. 140 - 2600 руб.

Стр. 120 - 11.04.2017.

Как видим, нюансов при заполнении формы 6 НДФЛ и 2 НДФЛ много. Особенно внимательными надо быть при увольнении сотрудников. Надеемся, что некоторые советы, приведённые в этой статье, облегчат труд бухгалтера и кадровика.