Вычет за дмс ребенка. ДМС (добровольное медицинское страхование). Период, в течение которого можно получить налоговый вычет на лечение

Все доходы граждан Российской Федерации облагаются налогом на их доход в размере 13% от суммы дохода. Если гражданин часть своего дохода пускает на покупку полиса ДМС для себя или близкого родственника, он имеет право не выплачивать эти 13% подоходного налога, так как в соответствии с налоговым кодексом РФ данная статья бюджета не попадает под обложение НДФЛ. Если же гражданин уже уплатил данный налог, он имеет право его вернуть, подав соответствующее заявление в свою налоговую службу. Ниже приведена подробная инструкция того, как физическому лицу получить налоговый вычет за покупку ДМС и другие виды лечения.

Гражданин имеет право вернуть часть подоходного налога за ДМС только с законного, так называемого «белого» дохода. Сюда относятся:

- Официальная заработная плата работника

- Доход от частных консультация для репетиторов, преподавателей и других лиц, практикующих занятия, уроки и консультации

- Доход от официальной сдачи в найм и временную эксплуатацию квартиры, автомобиля или другого вида имущества гражданина

- Доход от продажи имущества

Налоговый вычет за покупку ДМС нельзя вернуть с нелегального «серого» дохода гражданина. К ним относятся:

- Зарплата в конверте

- Любой доход с незаявленного в налоговую вида деятельности: сдачи квартиры, репетиторства и т.д.

За какие медицинские услуги можно получить налоговый вычет

Помимо затрат на покупку полиса ДМС под налоговый вычет попадают и другие статьи расходов на лечение.

Возврат 13% налога можно оформить за оказанные медицинские услуги как в государственных, так и в частных лечебных учреждениях разнообразного профиля, которые имеют лицензию на оказание медицинских услуг. Обобщенно налоговый вычет на лечение оформляется за:

- Заключение договоров добровольного медицинского страхования

- Покупку программ прикрепления к частным клиникам

- Расходы на ведение беременности и родовспоможение

- Услуги неотложной скорой медицинской помощи

- Медицинскую помощь, полученную в поликлинике

- Экстренное и плановое лечение в стационарных условиях

- Санаторно-куротное лечение

- Покупку медикаментов, лекарственных препаратов и медицинского оборудования, назначенных лечащим врачом и включенных в список препаратов, утвержденных правительством

Также стоит помнить, что нельзя вернуть 13% подоходного налога за любые виды медицинских манипуляций совершаемых исключительно в косметических целях: увеличение груди, коррекцию носа, липосакцию и тд.

Оформить налоговый вычет можно не только за свое лечение, но и за лечение своих близких родственников: супруга, родителей, детей. При оформлении возврата подоходного налога не на себя необходимо предоставить в налоговые органы документы, подтверждающие родство с человеком, которому было оказано лечение за счет заявителя.

Максимальная сумма налогового вычета на ДМС и лечение

Ежегодно налоговый вычет по ДМС и другим видам лечения можно оформить на максимальную сумму 120 000 рублей . Пример:

- Если заявитель потратил в прошлом году на полис ДМС 120 000 рублей, он сможет рассчитывать на возврат 13% от этой суммы, то есть 15 600 рублей.

- Если заявитель сделал операцию маме на 200 000 рублей, то он все равно сможет получить только 15 600 рублей.

При этом данная база является общей и с другими возможными статьями получения вычета: оплатой обучения, покупки недвижимости и т.д. Пример:

- Если заявитель купил себе полис ДМС за 80 000 рублей и оплатил обучение своему ребенку в университете в размере 100 000 рублей, он имеет право получить налоговый вычет не с 180 000 рублей, а только со 120 000 рублей.

Также важно помнить, что налоговый вычет можно получить только с тех доходов, подоходный налог с которых был ранее перечислен в бюджет государства. Пример:

- Официальная зарплата заявителя 5 000 рублей в месяц. В год он получает 60 000 рублей. В бюджет из данных денег в виде выплаченного налога попадает 7 800 рублей. Одновременно с этим в течение года заявитель потратил на свое лечение 120 000 рублей и ожидает, что ему выплатят 15 600 в качестве возврата налога. Однако на самом деле ему выплатят только 7 800 рублей, так как именно эта сумма налога была переведена в бюджет с его официального дохода. Видимо остальные деньги на лечение заявитель получил от работодателя в конвертеJ

Период, в течение которого можно получить налоговый вычет на лечение

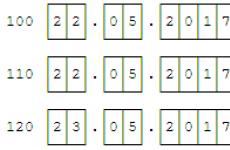

Вернуть уплаченный НДФЛ по договорам ДМС и другим видам лечения можно начиная со следующего календарного года, после проведенного лечения, но не позднее 3 лет с момента получения медицинских услуг. Например, в 2017 году можно получить налоговый вычет за получение медицинские услуги в 2016, 2015 и 2014 годах.

Налоговый вычет за дорогостоящее лечение

Особой статьей получения налогового вычета является возврат уплаченного налога за так называемое дорогостоящее лечение. На данный вид медицинских услуг не распространяется условие возврата налога только со 120 000 рублей. Таким образом, если лечение заявителя или его родственников признано дорогостоящим, то они имеют право получить вычет со всей затраченной суммы. Единственным ограничением тут будет сумма выплаченного НДФЛ заявителя за предыдущий год.

К дорогостоящему лечению относятся:

- Лечение тяжелых, в том числе наследственных и врожденных заболеваний

- Лечение бесплодия методом ЭКО

- Трансплантация органов, хирургическая пластика

- Помощь при осложнениях беременности

- Помощь недоношенным малышам с весом до 1,5 кг.

Какие документы нужны для получения налогового вычета за лечение

Для получения налогового вычета за лечение заявителю необходимо предоставить в налоговую инспекцию по месту его прописки следующим пакет документов:

- Паспорт РФ и ИНН

- Справку с работы по форме 2-НДФЛ, которая подтверждает уплату налогов с официальной заработной платы заявителя. Данную справку готовит бухгалтерия предприятия

- Заполненную заявителем декларацию 3-НДФЛ

- Договор ДМС или договор о предоставлении медицинских услуг лечебным учреждением

- Копию лицензии на право осуществления медицинской деятельности лечебным учреждением, если договор заключался непосредственно с клиникой

- Справки о назначении дорогостоящих лекарств

- Копии платежных документов, чеков и квитанций об оплате

- Корешок путевки при прохождении санаторно-курортного лечения

- При оплате лечения родственников документы, подтверждающие родство заявителя и пациентов. Очень важно: если заявитель хочет вернуть подоходный налог с покупки полисов ДМС для своих родных, то он должен выступать страхователем (то есть покупателем) в данном договоре ДМС.

Через сколько заявитель получит налоговый вычет после подачи документов

Налоговая инспекция берет на согласование и проверку всех предоставленных заявителем документов на налоговый вычет 3 календарных месяца. После проведения проверки налоговая служба в течение 1 месяца переводит полную сумму налогового вычета на личный счет заявителя, указанного при подаче заявления. Таким образом, от момента подачи документов на вычет до поступления денег на счет проходит порядка 4 месяцев.

Также смотрите

В зносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, учитываются в составе расходов на оплату труда (п. 16 ст. 255 НК РФ). Такие затраты уменьшают налогооблагаемую прибыль в размере, не превышающем 6 процентов от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ) при соблюдении некоторых дополнительных условий (см. врезку ниже).

При этом взносы (страховые премии) по договорам добровольного медицинского страхования (ДМС) освобождены от НДФЛ (п. 3 ст. 213 НК РФ). К тому же страховые премии по договорам ДМС не облагаются страховыми взносами.

Однако если все расходы, что несет страховая организация во исполнение договора ДМС, осуществляла бы в пользу своих работников сама компания, у нее с высокой вероятностью возникли бы проблемы с признанием многих расходов для целей налога на прибыль и увеличилась бы нагрузка по взносам. Рассмотрим, каким образом можно снизить налоги путем заключения договора ДМС, а также какие существуют на практике нетипичные расходы на персонал, которые можно покрыть в рамках такого договора.

Условия, при которых затраты на ДМС включаются в состав расходов

Страховые премии в рамках договоров добровольного медицинского страхования учитываются при расчете налога на прибыль при соблюдении следующих условий:

— виды и порядок предоставления добровольного медицинского страхования прописаны в трудовом договоре с работником либо в коллективном договоре (письмо Минфина России от 10.05.11 № 03-03-06/1/284);

— договор ДМС заключен на срок не менее одного года, при этом годом считается любой период времени, состоящий из 12 месяцев, следующих подряд (письмо Минфина России от 15.02.12 № 03-03-06/1/86);

— страховая компания, с которой заключен страховой договор, имеет лицензию, выданную в соответствии с законодательством РФ, на ведение соответствующих видов деятельности.

Эти ограничения следуют из положений и статьи 255 НК РФ.

В программу ДМС можно включить оплату путевок в санатории

Контролирующие ведомства считают, что компания вправе учесть страховые премии по договорам ДМС, даже если договором добровольного медицинского страхования предусмотрено санаторно-курортное лечение работников (письмо Минфина России от 03.03.14 № 03-03-10/8931, доведено до нижестоящих инспекций письмом ФНС России от 19.03.14 № ГД-4-3/4945). При этом контролирующие ведомства ссылаются на статьи 40 Федерального закона от 21.11.11 № 323‑ФЗ «Об основах охраны здоровья граждан в РФ». Согласно данной норме, санаторно-курортное лечение включает в себя медицинскую помощь, осуществляемую медицинскими организациями (санаторно-курортными организациями) в профилактических, лечебных и реабилитационных целях в условиях пребывания в лечебно-оздоровительных местностях и на курортах.

Отметим, что до появления выгодных разъяснений контролирующих ведомств фискалы в ходе проверок нередко исключали затраты на санаторно-курортное лечение из состава расходов. Иногда их поддерживали суды. Например, в постановления ФАС Западно-Сибирского округа от 06.12.11№ А27-270/2011 (оставлено в силе определением ВАС РФ от 05.05.12 № ВАС-2485/12) суд указал на то, что договор коллективного ДМС не относится к видам договоров страхования, перечисленным в статьи 255 НК РФ. Поскольку договор ДМС фактически заключен компанией в целях обеспечения работников санаторно-курортными путевками. В связи с чем оснований для включения в налоговые расходы сумм страховых премий не имеется.

Если при наступлении страховых случаев лечение сотрудников осуществляется в учреждениях санаторно-курортного типа, в том числе с предоставлением путевки, то на взносы по договорам ДМС не нужно начислять страховые взносы во внебюджетные фонды. Главное, чтобы договоры ДМС были заключены на срок один год и более.

Как уже упоминалось выше, работодатель не удерживает НДФЛ со своих расходов по ДМС в пользу работников. Поскольку в силу статьи 213 НК РФ при определении налоговой базы не учитываются страховые премии, когда страхование физлиц производится по договорам обязательного, добровольного личного и добровольного пенсионного страхования. ДМС относится к добровольному личному страхованию. (п. и ст. 4, Закона РФ от 27.11.92 № 4015-1 «Об организации страхового дела в РФ»). Однако, согласно пункта 1 статьи 213 НК РФ, страховые выплаты, которые связаны с предоставлением санаторно-курортных путевок, включаются в налоговую базу по НДФЛ в общем порядке. То есть в данном случае налоговым агентом выступает не работодатель, а страховщик, который производит страховую выплату по договору ДМС (п. 1 ст. 226 НК РФ).

О том, что именно страховая компания исчисляет НДФЛ, удерживает и перечисляет его в бюджет, свидетельствует постановление ФАС Северо-Западного округа от 16.07.10 № А56-24057/2008 (оставлено в силе определением ВАС РФ от 10.11.10 № ВАС-14352/10). Если удержать налог невозможно, то страховая компания должна сообщить об этом в инспекцию и работнику (п. 5 ст. 226 НК РФ).

При этом, если бы работодатель попытался оплатить путевки сотрудникам самостоятельно, он не смог бы учесть расходы для целей налога на прибыль — делать это прямо запрещает статьи 270 НК РФ. И хотя по НДФЛ споров, скорее всего, не было бы — подобные доходы физлиц от налога освобождены (п. 9 ст. 217 НК РФ), ФСС России считает, что суммы оплаты приобретенных организацией санаторно-курортныхпутевок для работников облагаются страховыми взносами (письмо от 17.11.11 № 14-03-11/08-13985). Суды, впрочем, считают иначе (определение ВАС РФ от 31.03.14 № ВАС-3458/14, постановление ФАС Поволжского округа от 13.02.14 № А12-6720/2013), однако судиться готова не каждая компания.

То есть минус договора добровольного медицинского страхования в сравнении с самостоятельной оплатой путевок состоит лишь в возможных претензиях к физлицу по НДФЛ. Однако есть вероятность, что страховая компания не удержит НДФЛ и не сообщит о невозможности удержания в налоговый орган (постановление ФАС Северо-Западного округа от 16.07.10 № А56-24057/2008).

В программу ДМС выгодно включать оплату лекарств для сотрудников

В программу страхования в рамках договора ДМС можно включить возмещение сотрудникам стоимости приобретенных ими лекарств. Постановление Восемнадцатого ААС от 12.05.09 № 18АП-3119/2009подтверждает правомерность такого подхода.

Согласно пункту 1 статьи 934 ГК РФ, перечень случаев (событий), при наступлении которых страхователь обязан выплатить страховщику страховую премию, определяется сторонами договора личного страхования. На этом основании компания вправе заключить договор ДМС, согласно которому страховым случаем будет являться приобретение сотрудником лекарств, выписанных врачом, и возмещению ему расходов на их покупку.

Если договор ДМС заключен на срок один год и более, то страховые премии, связанные с наступлением такого страхового случая, не облагаются страховыми взносами. Что касается НДФЛ, то в данном случае удерживать налог со страховых премий по договорам добровольного медицинского страхования не нужно (п. 3 ст. 213 НК РФ).

И опять же, если бы работодатель оплачивал лекарства самостоятельно, он не смог бы уменьшить на эти суммы свою налогооблагаемую прибыль (п. 29 ст. 270 НК РФ). Максимум, что можно было бы сделать, — укомплектовать за счет налоговых расходов офисную аптечку. Но только теми медикаментами, перечень которых содержится в Требованиях к комплектации аптечек для оказания первой медицинской помощи, утвержденных приказом Минздравсоцразвития России от 05.03.11 № 169н (подп. 7 п. 1 ст. 264 НК РФ). Об этом сказано в письме Минфина России от 03.10.12 № 03-03-06/2/112.

По НДФЛ налоговые последствия почти не отличались бы — работодатель удержал бы налог с сумм, превышающих 4 тыс. рублей, которые можно было бы выдать в виде материальной помощи (п. 28. ст. 217 НК РФ). А вот по страховым взносам возможны споры относительно того, связаны ли подобные выплаты на приобретение лекарств с трудовыми отношениями. Так как номинально статья 9 Федерального закона от 24.07.09 № 212‑ФЗ не содержит специальных положений, позволяющих не облагать взносами такие расходы компании в пользу работников. От обложения взносами освобождены лишь все те же 4 тыс. рублей материальной помощи на одного работника за календарный год (п. 11 ч. 1 ст. 9 Федерального закона от 24.07.09 № 212‑ФЗ).

В программу ДМС можно включить диетическое питание

Некоторые компании с помощью включения дополнительных категорий медицинских услуг в программу ДМС пытаются завуалировать повышение зарплаты либо выплаты стимулирующего характера сотрудникам. Например, с помощью предоставления диетического питания в рамках договора ДМС. В постановлении ФАС Уральского округа от 02.09.10 № Ф09-8954/ 09-С2 суд подержал такой способ налоговой экономии.

В этом деле компания заключила договор ДМС со страховщиком. Прилагаемыми к нему программами предусматривалось страхование рисков, связанных с затратами на оказание медицинской помощи сотрудникам компании. В свою очередь страховщик подписал договор с лечебным учреждением, предметом которого являлось предоставление застрахованным лицам медицинских услуг, в том числе консультирование врачом-диетологом. Врач в соответствии с поставленным диагнозом назначал работникам компании соответствующее лечение, в частности диетическое питание. Застрахованным сотрудникам предоставлялось соответствующее питание в специализированной организации, с которой у медицинского учреждения был подписан договор.

В дальнейшем работникам компании предоставлялись банковские карты, позволяющие использовать несколько приложений, в частности «диетическое питание». Посредством платежных терминалов производилось зачисление сумм на все приложения пластиковых карт и снятие сотрудниками перечисляемых сумм.

Отметим, что, как правило, компания-налогоплательщик в производимых расчетах не участвует, а только уплачивает взносы на ДМС страховщику. Оплата питания производится медицинским центром, а зачисление средств на карты происходит на основании договора, заключенного между организацией общественного питания и банком. Как и в предыдущих случаях, при этом не возникает необходимости уплаты страховых взносов. Аналогична и ситуация с налогом на прибыль и НДФЛ.

В обычной ситуации, когда компания самостоятельно организует питание для работников, данные затраты включаются в состав расходов на оплату труда. При этом такая обязанность работодателя должна быть зафиксирована в трудовом или коллективном договоре (п. 25 ст. 270, п. 25 ст. 255 НК РФ).

В связи с тем что это расходы на оплату труда, проверяющие органы заставляют налогоплательщика в этой ситуации платить страховые взносы и удерживать НДФЛ (п. 1 ст. 211 НК РФ, письмо Минфина России от 04.12.12 № 03-04-06/6-340, ч. 1 ст. 7 Федерального закона от 24.07.09 № 212‑ФЗ, ч. 1 ст. 20.1 Федерального закона от 24.07.98 № 125‑ФЗ). Для этого компания должна определить доход каждого сотрудника, который получен им в виде питания, то есть вести персональный учет. Если эти правила не выполняются, то организация не вправе учесть расходы на питание при расчете налога на прибыль (письмо Минфина России от 11.02.14 № 03-04-05/5487). Причем условие о ведении персонифицированного учета по каждому работнику является обязательным (письмо Минфина России от 11.06.15№ 03-07-11/33827). Кроме того, Минфин России настаивает на том, что если питание персоницифировано и предоставляется в натуральной форме, то на его стоимость нужно начислить НДС (подп. 1 п. 1 ст. 146, п. 2 ст. 154 НК РФ, письмо Минфина России от 11.02.14 № 03-04-05/5487).

Конечно, можно не вести персонифицированный учет, тогда начислять страховые взносы, удерживать НДФЛ и платить НДС не нужно. Но это принесет проблемы с учетом налоговых расходов на питание.

В список застрахованных лиц по ДМС можно включить родственников сотрудника компании

Еще один способ использования договора ДМС для целей налоговой экономии — застраховать родственников сотрудника. Налоговый кодекс допускает получение налоговой выгоды от страхования по договору ДМС не только непосредственно сотрудниками компании, но и их родственниками, в том числе детьми. Правда, эта выгода возможна только в отношении НДФЛ.

Исходя из положений пункта 3 статьи 213 НК РФ следует, что суммы страховых взносов по договорам ДМС, уплаченные из средств работодателей за своих работников и членов их семей, не подлежат обложению НДФЛ. Об этом сказано в письмах УФНС по г. Москве от 01.07.10 № 20-14/3/068886, Минфина Россииот 26.12.08 № 03-04-06-01/388, от 23.07.08 № 03-04-06-01/224, от 03.07.08 № 03-04-06-01/185, от 04.12.08№ 03-04-06-01/364. Судя по разъяснениям контролирующих ведомств, если компания не сообщит в налоговый орган о невозможности удержать НДФЛ с натурального дохода физического лица, то серьезных налоговых рисков не возникнет.

Что же касается включения взносов на добровольное страхование родственников сотрудника в расходы, то налоговое ведомство считает, что эти суммы нельзя отнести в состав расходов при расчете налога на прибыль (письмо УФНС по г. Москве от 22.08.08 № 21-11/079061@). Поскольку компания вправе учесть в составе расходов только затраты на добровольное медицинское страхование своих сотрудников (абз. 1 п. 16 ст. 255 НК РФ). А родственники сотрудника не состоят с организацией в трудовых отношениях (ст. 15, 20ТК РФ). К тому же пункт 6 статьи 270 НК РФ прямо запрещает учитывать такие расходы.

Налогообложение НДФЛ добровольного медицинского страхования

Каждый человек при выборе работы заинтересован в получении каких-либо гарантий. Частично это предусмотрено законодательством, это так называемый обязательный социальный пакет. Есть еще понятие дополнительный социальный пакет, который включает в себя более широкий набор услуг и зависит от финансовых возможностей организации. Это может быть оплата мобильной связи, бесплатное питание, добровольное медицинское страхование и другие льготы, которые могут предоставляться работникам на усмотрение организации.

О том, облагаются ли налогом на доходы физических лиц суммы страховых взносов, уплаченные организацией по договору добровольного медицинского страхования, Вы узнаете, прочитав данную статью.

Прежде всего, определим, что понимается под страхованием, для чего обратимся к Закону Российской Федерации от 27 ноября 1992 года № 4015-1 "Об организации страхового дела в Российской Федерации" (далее – Закон РФ № 4015-1).

Согласно статье 2 названного закона, страхование – это отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Отметим, что страховой случай определен в пункте 2 статьи 9 Закона РФ № 4015-1 как событие, предусмотренное договором страхования или законом, при наступлении которого страховщик обязан произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Таким образом, страховыми случаями по договору медицинского страхования будут являться факты обращения застрахованного лица за оказанием медицинских услуг, предусмотренных договором.

Страхование осуществляется в форме добровольного страхования и обязательного страхования (пункт 2 статьи 3 Закона РФ № 4015-1).

Обязательное медицинское страхование (далее – ОМС) представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на обеспечение при наступлении страхового случая гарантий бесплатного оказания застрахованному лицу медицинской помощи за счет средств ОМС в пределах территориальной программы ОМС и установленных Законом РФ № 4015-1 случаях в пределах базовой программы ОМС. Об этом сказано в пункте 1 статьи 3 Федерального закона от 29 ноября 2010 года № 326-ФЗ "Об обязательном медицинском страховании в Российской Федерации" (далее – Закон № 326-ФЗ).

Базовая программа обязательного медицинского страхования определяет виды медицинской помощи (включая перечень видов высокотехнологичной медицинской помощи, который содержит в том числе методы лечения), перечень страховых случаев, структуру тарифа на оплату медицинской помощи, способы оплаты медицинской помощи, оказываемой застрахованным лицам по обязательному медицинскому страхованию в Российской Федерации за счет средств обязательного медицинского страхования, а также критерии доступности и качества медицинской помощи (пункт 2 статьи 35 Закона № 326-ФЗ).

Отметим, что Программа государственных гарантий бесплатного оказания гражданам медицинской помощи на 2015 год и на плановый период 2016 и 2017 годов утверждена постановлением Правительства Российской Федерации от 28 ноября 2014 года № 1273.

Добровольное страхование согласно пункту 3 статьи 3 Закона РФ № 4015-1 осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления. Правила страхования принимаются и утверждаются самостоятельно страховщиком или объединением страховщиков в соответствии с Гражданским кодексом Российской Федерации (далее – ГК РФ) и Законом № 4015-1.

Правила страхования содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о сроке осуществления страховой выплаты, а также исчерпывающий перечень оснований отказа в страховой выплате и иные положения.

Правила страхования (за исключением правил страхования, принимаемых в рамках международных систем страхования гражданской ответственности владельцев транспортных средств, к которым присоединилась Российская Федерация) также должны содержать исчерпывающий перечень сведений и документов, необходимых для заключения договоров страхования, оценки страховых рисков, определения размера убытков или ущерба, и, кроме того, сроки и порядок принятия решения об осуществлении страховой выплаты.

Договор страхования должен быть заключен в письменной форме (статья 940 ГК РФ). Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования.

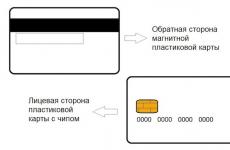

Договор страхования может быть заключен путем составления одного документа (пункт 2 статьи 434 ГК РФ) либо вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком.

При заключении договора между работодателем (страхователем) и страховщиком должно быть достигнуто соглашение (пункт 2 статьи 942 ГК РФ):

1) о застрахованном лице;

2) о характере события, в случае наступления, которого в жизни застрахованного лица осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Согласно пункту 1 статьи 957 ГК РФ договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса.

Согласно статье 210 Налогового кодекса Российской Федерации (далее – НК РФ) при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Статьей 213 НК РФ установлены особенности определения налоговой базы по НДФЛ по договорам страхования.

В силу пункта 3 статьи 213 НК РФ при определении налоговой базы учитываются суммы страховых взносов, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы, за исключением случаев, когда страхование физических лиц производится по договорам обязательного страхования, договорам добровольного личного страхования или договорам добровольного пенсионного страхования.

Суммы страховых взносов по договорам добровольного личного страхования, включая договоры добровольного медицинского страхования, уплаченные из средств работодателей за своих работников и членов их семей, а также лиц, не состоящих в трудовых отношениях с организацией (в том числе пенсионеров – бывших работников), заключившей договор добровольного личного страхования в пользу таких лиц, не облагаются НДФЛ.

Таким образом, если оказание медицинских услуг производится медицинским учреждением в соответствии с договором добровольного медицинского страхования, заключенным организацией со страховой компанией, то суммы страховых взносов, уплаченные организацией по такому договору, не подлежат налогообложению НДФЛ. Аналогичное мнение высказано в письмах УФНС России по городу Москве от 1 июля 2010 года № 20-14/3/068886, Минфина России от 26 декабря 2008 года № 03-04-06-01/388, в постановлении ФАС Московского округа от 30 июля 2008 года по делу № КА-А40/6979-08.

Причем как сказано в письме УФНС России по городу Москве от 2 августа 2006 года № 21-11/68265@ нет никаких ограничений по размеру страховых взносов. На порядок обложения НДФЛ не влияет также и место оказания медицинской помощи – на территории Российской Федерации или за границей (письмо Минфина России от 5 июля 2007 года № 03-03-06/3/10).

Также на основании подпункта 3 пункта 1 статьи 213 НК РФ не облагаются НДФЛ страховые выплаты (за исключением связанных с оплатой санаторно-курортных путевок), произведенные в пользу работников при наступлении страхового случая (постановления ФАС Западно-Сибирского округа от 28 апреля 2012 года по делу № А27-4466/2011, ФАС Северо-Западного округа от 16 июля 2010 года по делу № А56-24057/2008).

Довольно часто встречаются такие ситуации, когда работодатель заключает договора ДМС в пользу работников, но при этом уплаченные страховые взносы удерживает из их заработной платы. Возникает вопрос, имеют ли право такие работники на социальный вычет по НДФЛ в сумме расходов на ДМС?

Как сказано в данном письме, налогоплательщик вправе, руководствуясь подпунктом 3 пункта 1 статьи 219 НК РФ, получить социальный налоговый вычет в сумме, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения (в соответствии с перечнем лекарственных средств, утвержденным Правительством Российской Федерации), назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Для справки: Перечень медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета, а также Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утверждены постановлением Правительства Российской Федерации от 19 марта 2001 года № 201 "Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета".

При применении социального налогового вычета учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

Таким образом, социальный налоговый вычет, предусмотренный в подпункте 3 пункта 1 статьи 219 НК РФ, применяется налогоплательщиком при условии, что договор со страховой компанией он заключил самостоятельно.

Иными словами, если работодатель удерживает из зарплаты работников стоимость полисов ДМС по договорам, заключенным от его имени, то работники права на социальный вычет по таким расходам не имеют.

Аналогичный вывод содержится в письме УФНС России по городу Москве от 15 апреля 2010 года № 20-14/4/039706@.

Каждый гражданин имеет право на получение социального налогового вычета. К ним относится и оказание услуг по договору добровольного медицинского страхования.

Собрав документы и направив заявление в органы ИФНС, застрахованное лицо может рассчитывать на возврат НДФЛ в сумме 13% от годовой стоимости страховки , медицинских услуг и лекарственных препаратов.

Сумма налогового вычета предполагает компенсацию в размере 13% от общей суммы, уплаченной за договор медицинского страхования в совокупности с затратами на лечение и покупку фармацевтических препаратов и изделий.

Вычет производится за предыдущий налоговый период, в котором налогоплательщик вносил плату по страховым взносам.

Это значит, что пациент будет вправе получить налоговый вычет свыше 120 тыс ., если общая сумма расходов превысит допустимый лимит.

Перечень дорогостоящих медицинских услуг отражен в приложении к Постановлению. Туда включены трансплантационные, реконструктивные, хирургические операции, а также некоторые виды комбинированной терапии.

Если застрахованный внес оплату по полису ДМС за предыдущий расчетный период и получал дополнительные услуги, где общая сумма вычета превышает 120 тыс. рублей, то происходит частичное возмещение средств.

Выбор той части расходов (по полису, по лечению, по медикаментам), которая будет сокращена для расчета вычета остается за застрахованным.

Если не вся сумму вошла в общую сумму компенсации ввиду превышения лимита, установленного положениями НК РФ, оставшаяся часть возмещению уже не подлежит. Разница «сгорает».

За какие расходы положен?

За какой период можно вернуть?

Заявитель имеет право подать заявление на совершение вычета по завершении календарного года.

Компенсация предоставляется за предыдущий расчетный период, в котором налогоплательщик вносил страховые взносы.

Если взносы производились за вычетом их стоимости из заработной платы застрахованного (через работодателя), то возмещение происходит за тот период, когда выплаты совершались работодателем.

Заявление может быть предоставлено в течение 3-х лет с момента внесения первого страхового взноса.

В ИФНС

При обращении в органы ИФНС необходимо придерживаться следующего порядка действий:

При возникновении трудностей в составлении налоговой декларации можно воспользоваться услугами аутсорсингового бухгалтерского агенства.

- Собрать все необходимые документы.

- Обратиться в территориальное управление налоговой службы по месту жительства/пребывания или зайти на официальный сайт службы.

- Написать заявление либо заполнить форму на сайте.

- Приложить копии/сканы документов.

- Ожидать проверки и исполнения требований.

Образец заявления в ИФНС

С образцом заявления на возврат НДФЛ можно ознакомиться

Возможные трудности

Предупрежден, значит вооружен. Не всегда сложности возникают у клиентов, но лучше ознакомиться с типовыми заранее.

Задержка выплат

Иногда налоговая служба затягивает процесс перечисления средств.

В этом случае может помочь повторное обращение либо телефонный звонок.

Необходимо уточнить на каком этапе находится проверка документов, а также заявить о намерении написать жалобу, если средства не будут перечислены.

Отсутствие копии договора

Страховая компания или работодатель отказываются передавать договор в обращении третьих лиц, так как он содержит конфиденциальную информацию.

В таком случае необходимо указать на это сотрудникам налоговой службы и заявить, что экземпляр договора они могут получить, сделав официальный запрос.

Сроки выплат

Проверка документов осуществляется в течение 3 месяцев. Если этот этап пройден, то средства перечисляют на личный счет заявителя в течение 1 месяца.

Что бы не затягивать срок выплат, лучше обратиться в ИФНС спустя пару недель после официального периода подачи налоговой декларации, что позволит избежать больших очередей.Каждый гражданин, который трудоустроен официально и платит налоги по ставке 3-НДФЛ имеет право на социальный налоговый вычет по ДМС.

Для этого необходимо будет собрать пакет документов, обратиться к работодателю или в органы ИФНС и написать заявление с требованием о вычете.

Процедура отличается продолжительностью во времени, где средства перечисляются на счет заявителя в среднем около 4-5 месяцев.

Вконтакте

В статье рассмотрим, кто вправе его получить и какие документы для этого понадобятся.

Также может быть интересно:

Как получить вычет за ДМС

Под вычет подпадает сумма, которую человек потратил на взносы по договору добровольного личного страхования. Как и прочие вычеты, вычет за ДМС можно получить, только если в отчетном году у налогоплательщика был доход, облагаемый НДФЛ по ставке 13%.

При этом, налог вернут за полис, который человек купил для:

- себя;

- супруга;

- родителей;

- детей до 18 лет.

Требования к полису ДМС:

- заключен со страховой компанией, у которой есть лицензия;

- куплен за счет средств налогоплательщика;

- предусматривает оплату только услуг по лечению.

Максимальный размер социального вычета по ДМС - 120 000 руб. в год . Это общая сумма, которая дается на все расходы, упомянутые в пп.2-6 НК (лечение, обучение, покупка лекарств, пенсионные взносы и др.). Исключение - дорогостоящее лечение и образование детей).

Пример 1

Иван в 2018 г. подписал со страховой компанией договоры ДМС для себя и своей жены. Сумма годового взноса за двоих - 98 600 руб. По условиям полиса страховая оплачивает только расходы на мед. услуги. Иван работает, его годовой доход - 941 100 руб. Таким образом, все условия для возврата налога за ДМС соблюдаются:

- доход за год превышает размер возможного вычета;

- полис соответствует требованиям,

- сумма страховых взносов укладывается в разрешенный лимит.

В 2019 г. Иван подал декларацию, оформил на сумму взносов вычет и вернул 13% от стоимости полисов - 12 818 руб.

Важно! Нередко оформление ДМС - бонус от работодателей для своих сотрудников. Если договор со страховой заключила организация и она же платит все взносы, вычет за такой полис сотрудникам не предоставляется.

Другое дело, когда расходы на взносы полностью или частично высчитываются из зарплаты. В этом случае сотрудники вправе обратиться за возвратом подоходного налога за ДМС (в размере удержанной с них суммы). Такая ситуация рассматривается в письмах Минфина от , от .

Согласно абз.1 и абз.3 есть два способа получения вычета: в налоговой и на работе. В первом случае понадобится:

- Взять на работе справку о доходах.

- Заполнить декларацию по итогам отчетного года.

- Подать ее в отделение ФНС по месту жительства вместе с пакетом документов.

Если действовать через работодателя, нужно:

- Получить в налоговой уведомление о праве на вычет.

- Отдать его работодателю и написать заявление.

Важно! На работе оформляют вычет и пересчитывают НДФЛ только в текущем периоде. Так, если вы заплатили за полис ДМС в 2019 г., то и обращаться к работодателю нужно, пока год не закончился. Потом - только в налоговую.

Какие документы нужны для налогового вычета по ДМС

Список приведен в Письме УФНС по г. Москве . Обязательные документы для налогового вычета по ДМС (копии):

- Договор или полис ДМС. Со страховой компанией его заключает сам налогоплательщик, его супруга (супруг) или работодатель (если взносы перечисляются из зарплаты).

- Платежки на перечисление взносов.

- Оригинал справки 2-НДФЛ за отчетный год.

Дополнительно, для подтверждения родства получателя вычета с застрахованным по ДМС лицом, понадобятся свидетельства о браке или рождении.

Важно! В письме от Минфин пояснил, что супруги вправе обращаться за возвратом НДФЛ вне зависимости от того, кто из них делал взносы и заключал договор, если соблюдаются остальные условия.

Пример 2

Алена находится в декретном отпуске. В 2018 г. она оформила полис ДМС и сама заплатила страховые взносы. Права на вычет у Алены нет, т.к. она не имеет налогооблагаемого дохода. Зато Константин, ее муж, работает. В 2019 г. он заполнил декларацию, приложил к ней документы (полис, платежки на оплату взносов, свидетельство о браке) и оформил вычет за ДМС супруги.

Итоги

- Вычет оформляют при оплате взносов по полису ДМС для себя , несовершеннолетних детей, родителей и супруга.

- Если работодатель заключил со страховой договор ДМС и удержал сумму взносов из зарплаты, сотрудник имеет право на возврат налога.

- Супруги претендуют на вычет вне зависимости от того , кто из них подписал договор и внес деньги.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!