Счет фактура является документом. Первичная документация. Срок выставления счета-фактуры

В федеральном законе 402-ФЗ «О бухучете» описаны все бухгалтерские и первичные документы. Они нужны, в основном, для налоговой — как документы, которые подтверждают понесенные вами расходы и правильность определения налоговой базы.

Первичные документы нужно хранить 4 года. В течение этого времени налоговая может в любой момент их запросить для проверки вас или ваших контрагентов. «Первичка» также используется в судебных процессах при спорах с контрагентами.

Документы первичного учета составляются в момент осуществления хозяйственных операций и свидетельствуют об их совершении. Список документов, сопровождающих ту или иную сделку, в зависимости от типа сделки может быть разным. Подготовкой всех необходимых первичных документов, как правило, занимается поставщик. Особое внимание нужно уделять тем документам, которые возникают в ходе сделок, где вы покупатель, потому что это ваши расходы, и поэтому вы более заинтересованы в соблюдении буквы закона, нежели ваш поставщик.

Разделение первичных документов по стадиям бизнеса

Все сделки можно разделить на 3 этапа:

Этап 1. Вы договариваетесь об условиях сделки

Результатом будут:

- договор;

- счет на оплату.

Этап 2. Происходит оплата по сделке

Подтверждают оплату:

- кассовые чеки, квитанции к приходным кассовым ордерам, бланки строгой отчетности — если оплата производилась наличными. В большинстве случаев такой способ оплаты используют ваши сотрудники, когда берут деньги под отчет. Расчеты между организациями редко бывают в форме наличных денег.

выписка с расчетного счета, если оплата была безналом, или путем эквайринга, или через платежные системы, где деньги перечисляются с вашего расчетного счета;

Этап 3. Получение товара или услуги

Обязательно нужно подтвердить, что товар действительно получен, а услуга оказана. Без этого налоговая не разрешит уменьшать налог на потраченные деньги. Подтверждают получение:

- товарная накладная — для товаров;

- товарный чек — обычно выдается в пару к кассовому чеку, или если товар продает ИП;

- акт выполненных работ/оказанных услуг.

Обязательные первичные документы

Несмотря на вариативность сделок, есть перечень обязательных документов, которые оформляются для любого вида сделки:

- договор;

- счёт;

- бланки строгой отчетности, кассовый, товарный чек;

- накладная;

- акт выполненных работ (оказанных услуг).

Договор

С клиентом при осуществлении сделки заключается договор, в котором уточняются все детали предстоящих хозяйственных операций: порядок расчетов, отгрузка товара, сроки выполнения работ или условия оказания услуг.

В договоре регламентируются права и обязанности сторон. В идеале каждая сделка должна сопровождаться отдельным договором на поставку товаров или услуг. Однако при продолжительном сотрудничестве и осуществлении однотипных операций можно заключить один общий договор. Договор оформляется в двух экземплярах с оттисками печатей и подписями каждой из сторон.

Для некоторых сделок не требуется письменная форма договора. Скажем, договор купли-продажи с момента получения покупателем кассового или товарного чека является заключенным.

Счет на оплату

.png)

Счет на оплату - это соглашение, в соответствии с которым поставщик фиксирует цену на свои товары или услуги.

Покупатель принимает условия соглашения, производя соответственную оплату. Форма счета на оплату строго не регламентирована, поэтому каждая компания имеет право разработать собственную форму этого документа. В счете можно прописать условия сделки: сроки, уведомление о предоплате, порядок оплаты и поставки и прочее.

В соответствии статьей 9-ФЗ «О бухгалтерском учете», наличие подписи директора или главного бухгалтера и печати необязательны для этого документа. Но ими не стоит пренебрегать во избежание вопросов со стороны контрагентов и государства. Счет не позволяет предъявить поставщику требования — он лишь фиксирует цену товара или услуги. При этом за покупателем остается право на требование возврата денежных средств в случае необоснованного обогащения поставщика.

Платежные документы: кассовые чеки, бланки строгой отчетности (БСО)

Эта группа первичных документов позволяет подтвердить факт оплаты приобретаемых товаров или услуг.

К платежным документам относятся товарные и кассовые чеки, БСО, платежные требования и поручения. Поручение покупатель может получить в банке, осуществив оплату безналичным платежом. Чек кассовый или товарный покупатель получает от поставщика при оплате наличными.

Товарная накладная или товарный чек

Товарные чеки, как мы уже говорили выше, оформляются при продаже товара физлицам или самими физлицами.

Накладные используются преимущественно юрлицами для оформления отпуска/продажи товаров или товарно-материальных ценностей и дальнейшего оприходования их клиентом.

Оформлять накладную следует в двух экземплярах. Первый остается у поставщика как документ, подтверждающий факт передачи товаров, а второй экземпляр передается покупателю.

Данные в накладной должны совпадать с цифрами в счете-фактуре.

Уполномоченное лицо, отвечающее за отпуск товара, должно поставить в накладной свою подпись и печать организации. Сторона, принимающая товар, также обязана поставить роспись и заверить ее печатью в товарной накладной. Применение факсимильной подписи допускается, но это должно быть зафиксировано в договоре.

Акт оказанных услуг (выполненных работ)

— это двусторонний первичный документ, который подтверждает факт свершения сделки, стоимость и сроки выполнения услуг или работ.

Акт выдается исполнителем своему клиенту по итогу оказания услуг или выполненных работ. Этот первичный документ подтверждает соответствие оказанных услуг (выполненных работ) условиям заключенного договора.

Счет-фактура

Счет-фактура — документ, который нужен исключительно для того, чтобы контролировать движение НДС. Счета-фактуры обычно оформляются в пару к товарным накладным или актам. Встречаются счета-фактуры на выплаченный аванс.

Этот первичный документ строго регламентирован. Он содержит:

- информацию о суммах денежных средств;

- фактурную часть.

Счет-фактура — это основание для принятия предъявленных сумм НДС к вычету. Его обязаны выписывать все предприятия-плательщики НДС.

В последнее время популярен УПД — универсальный передаточный документ. Этот документ заменяет пару накладная + счет-фактура или акт + счет-фактура.

Ведите бизнес в — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис автоматически формирует первичные документы и УПД.

В процессе приемки товаров или услуг поставщики, среди прочих документов, направляют заказчику такой регистр, как счет фактура — что это такое простыми словами? Счет фактура — это документ, который подтверждает факт отгрузки товаров (оказания услуг), а также их непосредственную стоимость.

СФ применяется во взаиморасчетах между сторонами преимущественно в России и некоторых странах СНГ. Как выглядит счет фактура и каким образом он заполняется, расскажем ниже.

Законодательством установлен формальный вид СФ, закрепленный в ПП РФ № 1137 от 26.12.2011. Документ передается заказчику по факту приемки продукции. СФ может быть подписан и передан продавцом покупателю как в бумажном, так и в электронном формате.

Если поставщик выбрал электронный вид передачи, ему необходимо подписать регистр ЭЦП и воспользоваться системой электронного документооборота и формой, строго регламентированной налоговой службой.

Выделяют два вида:

- Стандартная. Формируется поставщиком по факту поставки продукции в случае полной оплаты за товар.

Срок выставления не должен превышать 5 дней с момента фактической приемки.

- Авансовая. Заполняется в том случае, если по договору предусмотрена предоплата за будущую поставку. В этом регистре в обязательном порядке необходимо отметить информацию о платежной документации (платежное поручение и т. п.).

Зачем нужен счет фактура

СФ — это, в первую очередь, бухгалтерский и налоговый регистр, который подтверждает сумму НДС по реализованным и приобретенным товарам и услугам, а также непосредственно саму покупку и определяет входящий налог на добавленную стоимость. Исходя из информации, представленной в СФ, заполняется (для подачи в территориальный ИФНС) книга покупок и продаж, в которой и фиксируются расчеты по НДС.

В свою очередь, на основании книг покупок и продаж формируется отчетная декларация по налогу на добавленную стоимость.

Общие правила заполнения

Счет фактура 2018 года выглядит следующим образом.

Процесс заполнения документа регулируется Налоговым кодексом РФ, а именно ст. 169 НК РФ.

При заполнении СФ в обязательном порядке необходимо указать определенные сведения:

- номер регистра по порядку и дату формирования;

- полные реквизиты (в том числе и банковские) покупателя и продавца, а также грузоотправителя и грузополучателя;

- предмет договора — наименование поставляемой продукции или оказываемых услуг;

- цены за товары и услуги без НДС, ставка и рассчитанная сумма налога на добавленную стоимость, конечная стоимость продукции;

- код расчетной валюты и страна-производитель товаров и услуг.

Подробно о заполнении СФ вы можете прочесть в нашей статье «Заполняем бланк счета-фактуры правильно».

Ответ:

Понятие «первичный учетный документ» определено ст.

9 Федерального закона №129-ФЗ от 21.11.1996 г. «О бухгалтерском учете». В соответствии с данной статьей:

«1. Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

2. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

…

4. Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания».

Рассмотрим соответствие счета-фактуры перечисленным признакам первичного документа:

- счет-фактура не является оправдательным документом ни для одной хозяйственной операции (например, оправдательными документами при приобретении товаров, работ услуг являются товарная накладная, транспортная накладная, акт выполненных работ (оказанных услуг));

- бухгалтерские проводки, формируемые на основании счета-фактуры (Дт 68.2 19), не являются самостоятельной хозяйственной операцией;

- альбомы унифицированных форм, утвержденные Госкомстатом РФ, не содержат форму счета-фактуры.

Однако, счет-фактура содержит обязательные реквизиты первичного учетного документа, установленные ФЗ «О бухгалтерском учете». При этом счет-фактура согласно п. 3 ст. 168 НК РФ в отличие от первичного документа может быть составлен в течение 5 календарных дней с момента отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав или получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, за исключением соответствия реквизитов счета-фактуры обязательным реквизитам первичного учетного документа, иных признаков первичного документа, установленных ст. 9 ФЗ «О бухгалтерском учете» счет-фактура не содержит.

Следует отметить, что положения НК РФ также разграничивают понятия «счет-фактура» и «первичный документ» . А именно:

- согласно п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм НДС к вычету в порядке, предусмотренном главой 21 НК РФ.

- в соответствии с п. 3 ст. 120 НК РФ под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета…

Учитывая вышеизложенное, счет-фактура является документом, на основании которого сумма НДС принимается покупателем к вычету, и не признается первичным документом в рамках бухгалтерского и налогового законодательства. Данного мнения придерживается также Минфин РФ: в Письме от 25 июня 2007 г. N 03-03-06/1/392 финансисты пришли к выводу, что счет-фактура является документом, косвенно подтверждающим произведенные затраты, и служит дополнением к уже имеющимся первичным документам.

Как составить счет-фактуру? Правила оформления…

Как составить счет-фактуру? Правила оформления…

Как создать Счет-фактуру онлайн ? Попробуйте сервис сайт. В нём легко создать Счет-фактуру, распечатать или отправить по электронной почте. Также можно создать Счет на оплату, ТОРГ-12 и Акт. Попробуйте прямо сейчас без регистрации: Demo-вход .

Что нужно знать о Счете-фактуре

Что такое Счет-фактура?

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету.

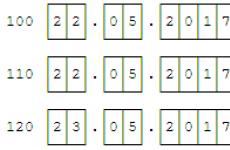

Счет-фактура от 1 октября 2017 г.

Бланк Счета-фактуры с 01.10.2017 г. изменился , добавлена новая колонка "Код вида товара".

Счет-фактура от 1 июля 2017 г.

Бланк Счета-фактуры с 01.07.2017 г. изменился , добавлена новая строка "Идентификатор государственного контракта, договора (соглашения)".

Альбомный или книжный формат Счета-фактуры

Счет-фактуру можно распечатывать как в горизонтальном положении, так и вертикальном. Установленных норм расположения листа при печати Счета-фактуры нет, следовательно её можно распечатать в альбомном или книжном формате. Всё зависит от возможностей программы и от параметров печати.

Существует унифицированная форма Счета-фактуры, утвержденная постановлением Правительства Российской Федерации от 26 декабря 2011 № 1137.

Счет-фактура создается в двух экземплярах, один продавцу, а второй – покупателю.

Правила заполнения Счета-фактуры

При заполнении Счета-фактуры необходимо соблюдать правила и указывать все данные в соответствии с учредительными документами. Счет-фактура, заполненный с нарушениями или недостающими данными, не признается Налоговыми органами и не применяется к вычету НДС.

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата . Номер должен соответствовать нумерации документов , утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата . Номер исправления должен соответствовать нумерации документов , утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец , указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес , указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца , указывается ИНН и КПП юридического лица (продавца). Индивидуальный предприниматель указывает только ИНН.

- Графа Грузоотправитель и его адрес , указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузоотправителя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа Грузополучатель и его адрес , указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу № , указывается номер и дата платежно-расчетного документа (платёжки) или кассового чека.

- Графа Покупатель , указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес , указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП , указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код , указывается наименование валюты и её код в соответствии с классификатором ОКВ . Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

- Графа Идентификатор государственного контракта, договора (соглашения) , указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы "Грузоотправитель и его адрес " и "Грузополучатель и его адрес " не заполняются, можно поставить прочерк ("-") или тройной прочерк ("- - -"). Если при составлении счет-фактуры на услуги всё же заполнить эти две графы, то это не будет ошибкой. В данном случае эта информация будет дополнительной информацией к обязательным реквизитам и не может служить основанием для отказа в вычете НДС.

Список товаров и услуг в Счете-фактуре

Таблица с перечнем товаров и услуг заполняется данными в соответствии с заголовками столбцов.

- Столбец 1 — Наименование товара , указывается наименование товара, работы и услуги.

- Столбец 1а — Код вида товара , при экспорте товара за границу указывает код ТНВЭД, иначе ставится прочерк.

- Столбец 2 и 2а — Единица измерения , указывается наименование и код единицы измерения товара или услуг, в соответствии с классификатором ОКЕИ . При отсутствии показателей ставится прочерк.

- Столбец 3 — Количество (объем) , указывается количество товара, работ и услуг. При отсутствии показателей ставится прочерк.

- Столбец 4 — Цена (тариф) за единицу измерения , указывается цена за единицу товара без НДС. При отсутствии показателя ставится прочерк.

- Столбец 5 — Стоимость товаров (работ, услуг), имущественных прав без налога - всего , указывается сумма товара без НДС.

- Столбец 6 — В том числе сумма акциза , указывается сумма акциза по подакцизным товарам. При отсутствии показателя указывается "без акциза".

- Столбец 7 — Налоговая ставка , указывается налоговая ставка (например, 0%, 10%, 18%). По операциям, указанным в п. 5 ст. 168 НК РФ указывается "без НДС".

- Столбец 8 — Сумма налога, предъявляемая покупателю , указывается сумма НДС. По операциям, указанным в п. 5 ст. 168 НК РФ указывается "без НДС".

- Столбец 9 — Стоимость товаров (работ, услуг), имущественных прав с налогом - всего , указывается сумма товаров, работ, услуг с НДС.

- Столбец 10 и 10а — Страна происхождения товара , указывается наименование и код страны происхождения товара в соответствии с классификатором ОКСМ . Для товаров, производимых в РФ, ставится прочерк.

- Столбец 11 — Регистрационный номер таможенной декларации , указывается номер таможенной декларации. Для товаров, производимых в РФ, ставится прочерк.

Всего к оплате — суммируются суммы чисел в столбцах №№ 5, 8 и 9.

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться "иное" уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель .

Счет-фактура "Без НДС"

Товары и услуги, не облагаемые НДС С 1 января 2014 г. при совершении операций, которые не облагаются НДС, согласно ст. 149 НК РФ, не нужно выставлять Счета-фактуры, вести журналы учета полученных и выставленных Счетов-фактур, книги покупок и книги продаж. Изменения внесены в п. 5 ст. 168 НК РФ и п. 3 ст. 169 НК РФ.

Обратите внимание, что НДС 0% и "Без НДС" не являются одной и той же ставкой, и применяются каждая по своему назначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре обязательно.

Таким образом, на товары и услуги "Без НДС" выставлять Счета-фактуры с 1 января 2014 года не нужно. Но по требованию контрагента вы можете выставить Счет-фактуру "Без НДС", это не является нарушением. Требование по выставлению Счета-фактуры "Без НДС" могут предъявить бюджетные и госучреждения. Согласно специфики их работы казначейство не может произвести оплату без предъявления Счета-фактуры.

Место печати в Счете-фактуре

Оттиск печати в Счете-фактуре

В Счете-фактуре печать не ставится

. Место для печати не предусмотрено

в утвержденной унифицированной форме.

Бланки Актов выполненных работ, оказанных услуг, неисключительных прав, сверки

В процессе приемки товаров или услуг поставщики, среди прочих документов, направляют заказчику такой регистр, как счет фактура — что это такое простыми словами? Счет фактура — это документ, который подтверждает факт отгрузки товаров (оказания услуг), а также их непосредственную стоимость.

СФ применяется во взаиморасчетах между сторонами преимущественно в России и некоторых странах СНГ.

Налоги и Право

Как выглядит счет фактура и каким образом он заполняется, расскажем ниже.

Законодательством установлен формальный вид СФ, закрепленный в ПП РФ № 1137 от 26.12.2011. Документ передается заказчику по факту приемки продукции. СФ может быть подписан и передан продавцом покупателю как в бумажном, так и в электронном формате. Если поставщик выбрал электронный вид передачи, ему необходимо подписать регистр ЭЦП и воспользоваться системой электронного документооборота и формой, строго регламентированной налоговой службой.

Выделяют два вида:

- Стандартная. Формируется поставщиком по факту поставки продукции в случае полной оплаты за товар. Срок выставления не должен превышать 5 дней с момента фактической приемки.

- Авансовая. Заполняется в том случае, если по договору предусмотрена предоплата за будущую поставку. В этом регистре в обязательном порядке необходимо отметить информацию о платежной документации (платежное поручение и т. п.).

Зачем нужен счет фактура

СФ — это, в первую очередь, бухгалтерский и налоговый регистр, который подтверждает сумму НДС по реализованным и приобретенным товарам и услугам, а также непосредственно саму покупку и определяет входящий налог на добавленную стоимость. Исходя из информации, представленной в СФ, заполняется (для подачи в территориальный ИФНС) книга покупок и продаж, в которой и фиксируются расчеты по НДС.

В свою очередь, на основании книг покупок и продаж формируется отчетная декларация по налогу на добавленную стоимость.

Общие правила заполнения

Счет фактура 2018 года выглядит следующим образом.

Процесс заполнения документа регулируется Налоговым кодексом РФ, а именно ст. 169 НК РФ.

При заполнении СФ в обязательном порядке необходимо указать определенные сведения:

- номер регистра по порядку и дату формирования;

- полные реквизиты (в том числе и банковские) покупателя и продавца, а также грузоотправителя и грузополучателя;

- предмет договора — наименование поставляемой продукции или оказываемых услуг;

- цены за товары и услуги без НДС, ставка и рассчитанная сумма налога на добавленную стоимость, конечная стоимость продукции;

- код расчетной валюты и страна-производитель товаров и услуг.

Подробно о заполнении СФ вы можете прочесть в нашей статье «Заполняем бланк счета-фактуры правильно».

Ответ:

Понятие «первичный учетный документ» определено ст. 9 Федерального закона №129-ФЗ от 21.11.1996 г. «О бухгалтерском учете». В соответствии с данной статьей:

«1. Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

2. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

…

Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания».

Рассмотрим соответствие счета-фактуры перечисленным признакам первичного документа:

- счет-фактура не является оправдательным документом ни для одной хозяйственной операции (например, оправдательными документами при приобретении товаров, работ услуг являются товарная накладная, транспортная накладная, акт выполненных работ (оказанных услуг));

- бухгалтерские проводки, формируемые на основании счета-фактуры (Дт 68.2 19), не являются самостоятельной хозяйственной операцией;

- альбомы унифицированных форм, утвержденные Госкомстатом РФ, не содержат форму счета-фактуры.

Однако, счет-фактура содержит обязательные реквизиты первичного учетного документа, установленные ФЗ «О бухгалтерском учете». При этом счет-фактура согласно п. 3 ст.

Счет фактура это первичный учетный документ

168 НК РФ в отличие от первичного документа может быть составлен в течение 5 календарных дней с момента отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав или получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, за исключением соответствия реквизитов счета-фактуры обязательным реквизитам первичного учетного документа, иных признаков первичного документа, установленных ст. 9 ФЗ «О бухгалтерском учете» счет-фактура не содержит.

Следует отметить, что положения НК РФ также разграничивают понятия «счет-фактура» и «первичный документ» . А именно:

- согласно п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм НДС к вычету в порядке, предусмотренном главой 21 НК РФ.

- в соответствии с п. 3 ст. 120 НК РФ под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета…

Учитывая вышеизложенное, счет-фактура является документом, на основании которого сумма НДС принимается покупателем к вычету, и не признается первичным документом в рамках бухгалтерского и налогового законодательства. Данного мнения придерживается также Минфин РФ: в Письме от 25 июня 2007 г. N 03-03-06/1/392 финансисты пришли к выводу, что счет-фактура является документом, косвенно подтверждающим произведенные затраты, и служит дополнением к уже имеющимся первичным документам.

Счет-фактура 2015: правила оформления

Создание счет-фактуры

1. Выберите в главном меню вкладку «Продажи».

2.В открывшемся подменю выберите пункт «Счета-фактуры исходящие».

3. Нажмите кнопку «Добавить».

Заполнение счет-фактуры

Номер счет-фактуры исходящей - выставляется автоматически по порядку. При необходимости его можно изменить вручную.

Дата счет-фактуры исходящей - устанавливается дата на момент создания счет-фактуры. При необходимости дату можно изменить вручную.

Контрагент - указывается покупатель, для которого выписывается счет-фактура. Это можно сделать двумя способами.

2.Введите наименование контрагента в пустое поле и из появившегося списка выберите контрагента.

Вид счет-фактуры - выбирается вид счет-фактуры. Если выписывается счет-фактура на уже отгруженный товар, выберите вид «На реализацию» . Если товар или услуги уже оплачены покупателем, но еще не отгружены, выберите вид «На аванс» .

Тип документа-основания - выбирается тип документа, на основании которого выписывается счет-фактура исходящая (реализация или акт выполненных работ).

Реализация или Акт выполненных работ - добавляется документ, на основании которого выписывается счет-фактура. В одну счет-фактуру можно добавить несколько реализаций или актов выполненных работ. Для этого нажмите на Добавить в пустом поле и выберите документ.

Платежно-расчетный документ - выбирается тип платежного документа, которым оплачен (частично оплачен) товар или услуги. Если товар или услуги покупатель еще не оплатил, то это поле не заполняется.

Платежное поручение входящее (приходный кассовый ордер) - выбирается документ, которым оплачен товар. В это поле можно добавить несколько платежно-расчетных документов.

Первичная документация

Для этого нажмите на «Добавить» в пустом поле и выберите документ.

Сумма - подставится на основании выбранной реализации или акта выполненных работ.

В т.ч НДС - сумма НДС включена в сумму счет-фактуры.

Печать - для того, чтобы распечатать счет-фактуру исходящую нажмите на кнопку «Печать» . В открывшейся форме выберите формат, в котором хотите распечатать документ и нажмите кнопку «Загрузить» .

Счет-фактура - это обязательный документ для НДС. Он нужен для того, чтобы покупатель мог заявить вычет по налогу по приобретенным товарам. Чтобы налоговики не отказали в вычете, проверьте, правильно ли заполнили все обязательные реквизиты счета-фактуры. Учтите, что в документе по-новому указывают адреса покупателей и поставщиков. Назначение, порядок заполнения и обязательные реквизиты документа разберем в статье.

Что такое счет-фактура

Все компании, которые платят НДС, составляют счет-фактуру. Сразу скажем, что в кодексе нет определения для счета-фактуры. Счет-фактура - это , по которому покупатель , предъявленный продавцом (п. 1 ст. 169 НК РФ). Так что такое счет-фактура простыми словами? Счет-фактура это документ, дающий основание покупателю заявлять на вычеты по налогу на добавленную стоимость.

Налоговый кодекс предусматривает обычный счет-фактуру, корректировочный и исправленный. Корректировочный счет-фактуру нужно составлять, если компания изменяет цену или количество отгруженных товаров по договоренности с покупателем (п. 3 ст. 168 НК РФ). То есть его заполняют, если первоначальный документ был оформлен правильно. Но потом стороны изменили условия сделки. Как пример - предоставляют покупателю скидку.

Исправленный же поставщик выписывает покупателю, если в первоначальном документе ошибочно указали неверные данные (п. 7 Правил, утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137).

Обычный для целей налогообложения это документ, который оформляют при отгрузке товаров, выполнении работ или услуг, а также при передаче имущественных прав.

Также часто встречается и счет-фактура на аванс. Его выставляют при получении от покупателя частичной оплаты.

Счет-фактуру продавец должен составить в течение пяти календарных дней со дня отгрузки товаров, оказанию услуг, выполнения работ, передачи имущественных прав или получения предоплаты (п. 3 ст. 168 НК РФ).

Корректировочный составляют также в течение пяти календарных дней со дня составления документов, которые подтверждают корректировку. Это могут быть договор, соглашение и иная первичка, которая подтверждает согласие покупателя на изменение стоимости (п. 10 ст. 172 НК РФ).

Для чего нужен счет-фактура, назначение документа

Покупатель вправе заявить к вычету НДC, для чего и нужен такой документ как счет-фактура. То есть еще раз повторимся - счет-фактура это документ, подтверждающий право на вычет. Со стоимости каждой позиции товаров, работ или услуг поставщик выделяет НДС. Причем в зависимости от вида продукции ставка налога разная - 0, 10 или 18 процентов (а со следующего года 20). Сумму налога и отражают в счете-фактуре. Она является вычетом, на который претендует покупатель после оплаты по договору.

Форма документа изменилась и . Какие реквизиты проверить в документе и какие можно не исправлять, выяснила редакция у чиновников. Подробностями делимся только с нашими читателями.

Когда нужен счет-фактура

Счет-фактуру используют только для целей налогообложения по НДС. Единый срок, когда поставщик обязан выставить документ - пять календарных дней.

Однако нарушение срока не является основанием для отказа в вычетах (письмо ФНС России от 22 августа 2014 г. N СА-4-3/16721).

Нередко покупателем является физическое лицо. Тогда продавец вправе не составлять счета-фактуры (письмо Минфина России от 19 октября 2015 г. № 03-07-09/59679). Способ, которым покупатель заплатит за товары, работы или услуги, роли не играет. При получении наличных денег или при поступлении оплаты в безналичной форме от физического лица продавец вместо счета-фактуры может составить бухгалтерскую справку-расчет или сводный документ, которые содержат суммарные показатели по отгрузкам. Например, за месяц или квартал. Причина в том, что счет-фактура подтверждает право на вычет. А покупатель - физик вычеты не заявляет.

Другая ситуация, если компания получила освобождение от НДС по статье 145 кодекса. В такой ситуации организация не перестает быть налогоплательщиком, поэтому обязанность составлять счета-фактуры никто не отменял. В графе «Сумма налога» вносите запись «Без НДС». Впрочем, для покупателя такой счет-фактура бесполезен - налоговый вычет по нему не заявить. А вот для продавца отсутствие документа может обернуться штрафом в 10 000 рублей (120 НК РФ).

Освобождение от налога часто путают с реализацией товаров, которые не облагают НДС по статье 149 кодекса. В такой ситуации выставлять счет-фактуру с отметкой «Без НДС» не надо. Налоговики объяснили, что компании вправе не составлять счета-фактуры по реализации товаров, работ или услуг, не подлежащих налогообложению (письмо Минфина России от 15 февраля 2017 г. № 03-07-09/8423). Но даже если выставить документ с отметкой «Без НДС», это не нарушение и штрафов не будет.

Образец счет-фактуры

Образцы счетов-фактур для 68 рабочих ситуаций можно скачать в . Для этого нажмите на кнопку ниже.

Обязательные реквизиты в счете-фактуре

Порядок заполнения счета-фактуры

Заполнение счета-фактуры можно условно разделить на четыре этапа. Чтобы верно оформить документ, следуйте алгоритму.

Шаг 1 Отразите номер и дату счета-фактуры

Поставщик должен выставить счет-фактуру в течение 5 календарных дней после отгрузки. Позже тоже можно, покупатель не потеряет вычет. Но дата счета-фактуры не должна быть раньше даты накладной. Иначе у покупателя могут снять вычет.

Номер проставляйте порядковый. При этом номер может быть любым - с разделительной чертой, дефисом, буквами русскими или латинскими. Нестандартная нумерация счетов-фактур не лишает покупателя вычетов (письмо Минфина России от 12 января 2017 г. № 03-07-09/411). Алгоритм присвоения номеров счету-фактуре вы можете разработать самостоятельно и утвердить его в учетной политике. Например, счета-фактуры могут нумероваться по возрастанию с начала года, квартала или месяца. Главное не допустите оформление нескольких документов с одним и тем же номером. Если сбился хронологический порядок нумерации - не страшно

При продаже товаров через обособленное подразделение компания может нумеровать счета-фактуры с отличительным индексом. А именно через разделительный знак «/» дополнить цифровым индексом — номером офиса (п. 1 приложения 1 к постановлению Правительства РФ от 26.12.11 № 1137). Но такой способ обычно необходим, если подразделение само выставляет покупателям счета-фактуры и за ним надо зарезервировать часть номеров.

Справка

В чем разница между счетом и счетом-фактурой

Счет - это документ, который выдает продавец покупателю с предложением осуществить платеж за товары, работы или услуги. Суды считают, что оплата по выставленному счету говорит о заключении сделки купли-продажи с условием о предварительной оплате. Например, постановление ФАС Уральского округа от 13 сентября 2010 г. № Ф09-7437/10-С3. Форму счета компании вправе разработать самостоятельно.

Счет-фактура - это документ, который дает право на вычеты НДС. У документа есть утвержденный бланк, который заполняют при реализации или получении предоплаты. То есть этот документ не предлагает перечислить деньги за товары или заключить договор.

Шаг 2 Заполните строчную часть счета-фактуры

В этом блоке документа потребуется отразить реквизиты поставщика и покупателя. Причем надо заполнить не только наименования организаций, но адрес, ИНН, КПП и т.д.

ИНН должен быть такой же, как в выписке из ЕГРЮЛ. Иначе налоговики снимут у покупателя вычет, так как это мешает идентифицировать компанию. А вот если ИНН вписали верный, но ошиблись в названии - не страшно. Так же и с КПП. Вычет не снимут, но могут запросить пояснения.

Сведения о грузоотправителе и грузополучателе заполняют только в документе на отгрузку товаров. Ошибки в этих реквизитах не приводят к отказу в вычетах, та как не мешают идентификации. Но налоговики на проверке могут запросить пояснения.

С 1 октября чиновники ужесточили требования к заполнению адреса в строках 2а и 6а. Сюда надо вносить полный адрес по данным из ЕГРЮЛ или ЕГРИП (постановление Правительства РФ от 19 августа 2017 г. № 981). Сведения возьмите из выписки, которую можно посмотреть на сайте ФНС - egrul.nalog.ru. Указывайте адрес так же подробно, как в реестре. если в нем есть номер офиса и комнаты, то вписывайте их в счет-фактуру. Если есть только номер дома, то запрашивать дополнительную информацию у контрагента не надо. Предположим, вы сократили слово «город» до «г.» или «улица» до «ул.». Это не проблема, покупателю не откажут в вычете. Но если заменить «литера А» на «корпус А», могут быть споры с налоговиками

Среди нововведений также является строка 8 «Идентификатор государственного контракта». Но ее заполняют компании, у которых есть госконтракты. Поэтому если вы совершаете обычную операцию, то проставьте прочерк. Но даже если вместо него оставить поле пустым, это не ошибка (письмо Минфина России от 8 сентября 2017 г. № 03-07-09/57870).

Шаг 3 Внесите данные в табличную часть счета-фактуры

Несмотря на поправки в форме, которые вступили в силу с 1 октября, правила заполнения остались прежними. В этой части документа заполните наименование, количество, стоимость товаров, ставку НДС и сумму налога.

Среди новых реквизитов добавили «Код вида товаров» - графа 1а. И только в тех случаях, если экспортируете товары в страны ЕАЭС - Белоруссию, Казахстан, Армению и Киргизию. Номер берите из решения Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54. Если компания не отгружает товары в ЕАЭС, ставьте в новой графе прочерки.

Поправки затронули и графу 11. Теперь она называется "Регистрационный номер таможенной декларации". Заполняют ее, если товары импортные. Импортеры берут номер из графы А декларации, по которой ввозили товары (п. 43 Инструкции, утв. решением Комиссии Таможенного союза от 20 мая 2010 г. № 257). Если товары вы не вывозите, то ставьте прочерк.

Шаг 4 Проставьте в счете-фактуре подписи

Счета-фактуры подписывает руководитель компании и главбух (п. 6 ст. 169 НК РФ). А может это сделать и другое уполномоченное лицо на основании доверенности. Причем одно такое лицо может поставить визы одновременно и за руководителя, и за главбуха (письмо Минфина России от 21 октября 2014 г. № 03-07-09/53005). А с 1 октября 2017 года из счета-фактуры видно, что его может подписывать не только предприниматель, но и его сотрудник по доверенности.