Рынок ипотечного кредитования в рф. Динамика рынка ипотеки в россии. История возникновения ипотечного рынка в России

Ипотечный банк - кредитная организация, специализирующаяся на выдаче долгосрочных ипотечных кредитов под залог недвижимости (земли, различных строений и других объектов недвижимости). Ресурсы ипотечного банка складываются из собственных накоплений и средств, полученных от реализации ипотечных облигаций - долгосрочных ценных бумаг, выпускаемых под обеспечение недвижимым имуществом и приносящих фиксированный процент.

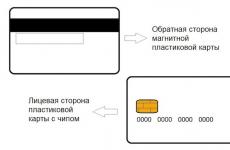

Коммерческий банк определяет технологию ипотечного кредитования в зависимости от объекта кредитования, кредитной политики и организационной структуры. При многовариантности различных элементов организации процесса кредитования можно констатировать во всех банках наличие следующих пяти основных этапов технологии выдачи и погашения ипотечного кредита:

- - предварительное рассмотрение заявки на кредит и собеседование с предполагаемым заемщиком;

- - андеррайтинг;

- - принятие решения о выдаче ипотечной ссуды;

- - оформление кредитного договора и договора о залоге;

- - сопровождение кредита и контроль за исполнением кредитного договора.

На первом этапе банк разъясняет заемщику условия выдачи ипотечного кредита и предлагает заполнить ему заявление, которое по существу можно рассматривать как анкету, содержащую сведения, представляющие интерес для банка с точки зрения минимизации рисков, связанных с кредитованием. Уже на первом этапе процесса кредитования важно, по возможности, более полно оценить риски. Если в ходе собеседования кредитный работник не получит удовлетворительные ответы на ключевые вопросы, связанные с выдачей кредита, то просьба о его выдаче отклоняется, при этом необходимо аргументировано объяснить причины, по которым кредит не может быть предоставлен. Если же кредитный работник принял положительное решение, он информирует возможного заемщика о том, какие документы и сведения необходимы банку для дальнейшего рассмотрения кредитной заявки.

Второй этап заключается в том, чтобы оценить потенциальную возможность заемщика вернуть кредит и оценить степень его обеспечения. На этом этапе учувствуют специалисты банка или фирмы по оценке залога, юридическая служба и служба безопасности банка. Если в качестве залога предлагается существующая квартира заемщика, то изучаются: состав помещений, планировка, общая и жилая площадь; продолжительность эксплуатации; состояние конструкций, стен, полов и потолков; состояние инженерный коммуникаций - отопление, водоснабжение, электроснабжение, канализация и др.; необходимость ремонта или модернизации в настоящий момент либо в будущем. В результате изучения этих факторов определяется стоимость предполагаемого залога. Если в качестве залога предлагается строящаяся квартира, то изучается проектно-сметная документация, сроки строительства, репутация фирмы - застройщика и подрядной организации. Результаты анализа используются для того, чтобы определить в дальнейшем сумму ссуды, возможный первоначальный взнос собственных средств и предварительные сроки погашения кредита. В этих целях рассматриваются следующие доходы: заработная плата, премии, доход в форме комиссионного вознаграждения, доход в виде дивидендов и процентов, пенсионные выплаты, доход в виде арендной платы и др., а также финансовые обязательства: оплата жилья, коммунальные платежи, налоги, страховые выплаты, ранее принятые долговые обязательства, медицинское страхование и др.

Результаты андеррайтинга(проверки платежеспособности заемщика) оформляются в виде справки или заключения и передаются на рассмотрение кредитного комитета.

На третьем этапе кредитный комитет рассматривает материалы, полученные в процессе андеррайтинга, и изучает соответствующие документы, после чего принимает решение о выдаче ссуды или об отказе в ее представлении. При положительном решении кредитного комитета соответствующий работник составляет для клиента примерную смету расходов, связанных с оформление ипотечного кредита. В смете могут быть предусмотрены следующие статьи: комиссионные риэлторам; расходы по оценке залога; оплата за получение документов о залоге из органов регистрации недвижимости; нотариальный сбор за регистрацию договора купли-продажи; нотариальный сбор за регистрацию договора залога; страхование предмета залога.

На четвертом этапе банк заключает с заемщиком кредитный договор. При заключении договора стороны руководствуются основными положениями, предусмотренными Гражданским кодексом Российской Федерации, с учетом особенностей кредитной политики банка.

По кредитному договору банк кредитор обязуется предоставить денежные средства, т.е. кредит, в размерах и на условиях, предусмотренных в договоре, заемщик же обязуется возвратить в срок полученную денежную сумму и уплатить проценты за нее. В каждом кредитном договоре помимо таких разделов, как данные о сторонах, заключивших договор, имеются разделы, регламентирующие права и обязанности сторон:

- - сумма кредита и размер банковского процента;

- - порядок и сроки выдачи кредита;

- - порядок и сроки погашения процента;

- - описание и цена обеспечения, предусматриваемые в отдельном договоре залога (ипотеки);

- - размер санкций, уплачиваемых стороной, нарушивший условия договора.

Одновременно с заключением кредитного договора заключается договор залога (ипотеки) и оформляется закладная, а также заключается договор страхования в пользу банка. Без этих документов не может быть начата выдача ипотечного кредита.

На пятом этапе осуществляется сопровождение кредита, которое включает:

- - выдачу кредита в порядке, предусмотренном в кредитном договоре.

- - контроль за целевым использованием кредита в период строительства или реконструкции объектов кредитования;

- - наблюдение за сохранностью и состоянием залога, принятого в обеспечение кредита;

- - контроль за регулярными, в соответствии с ранее согласованными при заключении договора, сроками возврата кредита и начисленных процентов.

При нарушении сроков погашения кредита и уплаты процентов банки в отдельных случаях предоставляют отсрочки для выполнения заемщиком своих обязательств с начислением за период пользования отсроченной ссуды более высокого процента. При нарушении повторных сроков погашения кредита ссуда перечисляется на счет просроченных ссуд, и начинаются операции по реализации залога.

В период 2006 - 2008 гг. жилищное ипотечное кредитование в России развивалось бурными темпами. Количество банков работающих в системе ипотечного кредитования стремительно росло. За последние несколько лет ипотека в России стала относительно доступной среднему классу населения: уменьшились процентные ставки, были снижены требования к предоставлению пакета документов (в том числе разрешалось не представлять справку 2-НДФЛ), кредит можно было взять на любую сумму и без первоначального взноса и т.д. Если брать в расчет объемы кредитов по ипотеке за 2006 - 2008 гг., то данный период можно назвать стадией бурного роста, согласно итоговым показателям: 2006 г. - 233 897 млн. руб., 2007 г. - 611 212 млн. руб., 2008 г. - 1 070 329 млн. руб.. В 2009 году, в связи с кризисом, общий объем выданных ипотечных кредитов составил сократился на 5,6%, и составил 1 010 889 млн. руб. Начиная с 2010 года, экономическая ситуация стабилизировалась и объемы выданных ипотечных кредитов превзошли докризисные показатели: 2010г. - 1 129 373 млн. руб., 2011г. - 1 474 839 млн. руб. (по данным ЦБ РФ).

Многие российские банки в первой половине 2007 года демонстрировали особую лояльность к тем, кто желал купить квартиру в кредит. Если 3-4 года назад, как грустно шутили риелторы и ипотечные брокеры, для того чтобы получить ипотечный кредит, заемщику надо было доказать банку, что он не нуждается в деньгах, то в 2007 году некоторые банки готовы были кредитовать буквально чуть ли не всех желающих.

Бурный рост ипотечного кредитования был связан с переоценкой активов, а валютные риски клиентов на конец 2008 года трансформировались в кредитные риски банков.

Финансовый кризис отрицательно сказался на возможности выбора банка и ипотечной программы. До кризиса предоставлением ипотечных кредитов в России занималось около 120 банков. В кризис число банков, занимающихся выдачей ипотечных кредитов заметно уменьшилось: ипотеку могли себе позволить наиболее стабильные крупные банки, как правило, государственные.

Часть банков официально приостановило программы кредитования на приобретение жилья. Некоторые банки кредитовали ипотеку лишь номинально. Программы банков по ипотечному кредитованию имели высокие, по сути, заградительные процентные ставки. Так, ставки по рублевым ипотечным кредитам в Альфа-банке достигали 24% годовых, КМБ-банке -- 21,00%, в Райффайзенбанке --20%.

Причина сворачивания ипотечных программ банками не только в недостатке средств, в гораздо большей степени на их решение уйти с рынка повлияли возросшие риски ипотечного кредитования. Цены на недвижимость быстро росли на протяжении нескольких лет, но так же быстро могли и снизиться.

В ситуации экономической нестабильности банки стремились не наращивать кредитный портфель, а улучшать его качество и снижать риски. Это стремление выразилось в увеличении первоначального взноса, ужесточении требований к заемщикам, и повышении ставок по кредитам у всех банков, которые не ушли с рынка ипотечного кредитования.

Рынок ипотечного кредитования начал свое восстановление в 2010 году. Как отмечали специалисты Аналитического центра АИЖК: «Ипотечное кредитование в 2010 году устойчиво восстанавливалось: по итогам года выдано 301 035 ипотечных кредитов на общую сумму в 378,9 млрд. рублей. Объём кредитов, выданных в 2010 году, почти в 2,5 раза превышает уровень 2009 года, количество выданных кредитов выросло более чем в 2,3 раза».

Строительство новостроек и продажа квартир в новых домах также возобновились в 2011 году. Банки стали активно взаимодействовать с застройщиками, заключая с ними партнёрские соглашения. Для застройщика аккредитация новостройки банком практически всегда означает увеличение продаж: аккредитацию проходят лишь надёжные компании, а значит, доверие покупателей к аккредитованной новостройке возрастает в разы. Кроме того, сегодня ставки по кредитам на квартиры в новостройке и на жилье на вторичном рынке изменились, так что покупать в ипотеку новостройку стало значительно выгоднее, особенно если учитывать то, что стоимость собственно квартиры на этапе строительства ниже.

На сегодняшний день (начало 2012г.), Рынок ипотечных кредитов продолжает набирать обороты. По итогам 2011 года, совокупный объем выданных ипотечных кредитов крупнейших участников рынка составил почти 624 млрд руб., тогда как по итогам 2010 года те же банки выдали кредитов на сумму чуть больше 353 млрд руб. При этом рост объемов ипотечного кредитования наблюдается у подавляющего большинства участников. Так, из 91 банка, чьи анкеты были учтены при подготовке рейтинга, выдача кредитов в 2011 году у 70 была выше, чем в 2010-м, отмечают эксперты РБК.

Таблица 4.

|

Объем выданных ипотечных кредитов в 2011 году (млн. руб.) |

Объем выданных ипотечных кредитов в 2010 году (млн. руб.) |

Изменение (%) |

Количество выданных ипотечных кредитов в 2011 году (шт.) |

Количество выданных ипотечных кредитов в 2010 году (шт.) |

Изменение (%) |

||

|

Сбербанк |

|||||||

|

Дельтакредит |

|||||||

|

Райффайзенбанк |

|||||||

|

Возрождение |

|||||||

|

Ханты-Мансийский Банк |

|||||||

|

Абсолют Банк |

|||||||

|

Запсибкомбанк |

Объем выданных ипотечных кредитов у крупнейшего российского банка в 2011 году увеличился на 56.64% и составил без малого 346 млрд руб., что, как и прежде, соответствует первому месту в рейтинге. На втором, не менее стабильно, находится ВТБ 24, который в прошлом году продемонстрировал более существенный рост выданных «жилищных» кредитов, нежели «Сбербанк» - 153.79%. Всего же по данным анкеты, полученной РБК.Рейтинг от «ВТБ 24», банк в 2011 году выдал ипотечных кредитов на общую сумму в 80.4 млрд руб. Замыкает тройку лидеров «Дельтакредит», аналогичный показатель которого составил 21 млрд руб. и ростом за минувший год порядка 97%.

В таблице по размеру ипотечного портфеля лидирующую позицию, что неудивительно, занимает «Сбербанк». Его портфель на 1 января 2012 года составил почти 770 млрд руб., что на 28% больше, чем в 2010 году. Вторая строчка - у «ВТБ 24», портфель которого за аналогичный период вырос на 39% и составил 246 млрд руб. Замыкает top3 «Дельтакредит» с показателем 62.4 млрд руб.(см. таб. 5).

|

Изменение (%) |

||||

|

Сбербанк |

||||

|

Дельтакредит |

||||

|

Абсолют Банк |

||||

|

Райффайзенбанк |

||||

|

Юникредит Банк |

||||

|

Ханты-Мансийский Банк |

||||

|

Запсибкомбанк |

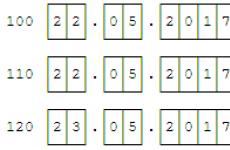

Приобретение готового жилья (Сбербанк)

Условия кредитования

|

Валюта кредита |

Рубли РФ / Доллары США / Евро |

|

|

Сумма кредита |

Минимальная |

Максимальная

|

|

Срок кредита |

||

|

Комиссия за выдачу кредита |

Отсутствует. |

|

|

Обеспечение по кредиту |

|

|

|

Страхование |

||

|

Процентная ставка |

|

Квартира в новостройке (ВТБ 24)

Условия кредитования

|

Валюта кредита |

Рубли РФ / Доллары США / Евро |

|

|

Сумма кредита |

Минимальная 300 000 рублей (10 000 долларов США или 7 000 евро). |

Максимальная Не должна превышать меньшую из величин:

|

|

Срок кредита |

||

|

Комиссия за выдачу кредита |

Отсутствует. |

|

|

Обеспечение по кредиту |

· Залог кредитуемого или иного объекта недвижимости. |

|

|

Страхование |

Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу Банка на весь срок действия кредитного договора.

|

|

|

Процентная ставка |

От 8,90% в рублях От 8,95% в валюте |

Готовое жилье в многоквартирном доме (Дельтакредит)

Условия кредитования

|

Валюта кредита |

Рубли РФ / Доллары США / Евро |

|

|

Сумма кредита |

|

|

|

Срок кредита |

||

|

Комиссия за выдачу кредита |

Отсутствует. |

|

|

Обеспечение по кредиту |

· Залог кредитуемого или иного объекта недвижимости. |

|

|

Страхование |

Страхование приобретаемой квартиры от рисковутраты и повреждения является обязательным |

|

|

Процентная ставка |

От 10,50% % в рублях От 7,25% в валюте |

Стандартный "Экономный 5" (Росбанк )

Условия кредитования

Акция "Под ключ!" (Уралсиб)

Условия кредитования

|

Валюта кредита |

|

|

Сумма кредита |

· Максимальная, 8 000 000 рублей (но не более 80% стоимости недвижимости) |

|

Срок кредита |

От 3 до 30 лет |

|

Комиссия за выдачу кредита |

Отсутствует. |

|

Обеспечение по кредиту |

· Залог кредитуемого или иного объекта недвижимости. |

|

Страхование |

Страхование имущества (предмета залога) осуществляется на случай: стихийных бедствий; затопления; воздействия непредвиденных физических сил (удара молнии; взрыва газа; падения летательных объектов либо их обломков и иных предметов; наезда транспортных средств); противоправных действий третьих лиц; конструктивных дефектов. |

|

Процентная ставка |

Несмотря на пересмотр многими банками ипотечных программ и процентных ставок по ним, минимальная процентная ставка по прежнему находится на весьма высоком уровне (10-12%). Средняя стоимость квадратного метра в столице по состоянию на 14.05.2012 года, согласно исследованию, проведенному специалистами сайта http://realty.dmir.ru (в сотрудничестве с журналом «Недвижимость и цены») составляет 188 502 рубля. Средняя стоимость небольшой однокомнатной квартиры составляет 6 531 985 рублей. Средняя зарплата в Москве в текущем году выросла на 7% и поднялась с 48,5 тыс. руб. до 51,1 тыс. рублей. Об этом говорится в пресс-релизе службы исследований рекрутинговой компании HeadHunter.

Учитывая вышеизложенные факты, и в особенности среднюю цену за кв. метр в столице, можно сказать, что ипотеку в нашей стране могут себе позволить очень немногие.

Владимир Путин на совещании правительства 11 мая 2012 года поручил правительству принять меры для улучшения жилищных условий россиян и снижения ипотечных ставок. Президент подписал указ "О мерах по обеспечению граждан РФ доступным и комфортным жильем и повышению качества жилищно-коммунальных услуг", об этом сообщает информагентство «Финмаркет». "Правительству РФ обеспечить до 2018 года снижение показателя превышения среднего уровня процентной ставки по ипотечному жилищному кредиту (в рублях) по отношению к индексу потребительских цен до уровня не более 2,2 процентного пункта", - говорится в указе. Следует отметить, что и Владимир Путин и Дмитрий Медведев неоднократно высказывали пожелания относительно уровня ипотечных ставок. При этом назывались конкретные цифры, а также указывались возможные пути решения.

Согласно поручения Президента, ситуация на рынке ипотечного кредитования должна измениться к лучшему. Больше семей смогут позволить себе собственное жилье, что на мой взгляд, благоприятно отразится на демографической ситуации в России.

В каждом экономически развитом государстве существенную часть рынка банковских услуг занимает ипотечное кредитование. Какими бы ни были зарплаты у населения — зачастую на покупку жилья гражданам приходится собирать не один год. Чтобы не откладывать приобретение такой желаемой жилплощади и существует ипотека.

Ниже IQReview рассмотрит текущее состояние российского ипотечного рынка.

Основные понятия об ипотечном рынке

Рынок ипотечного кредитования — это система, которая состоит из следующих составляющих:

- Рынок ипотечных кредитов (первичный). Сюда входит сфера деятельности заемщика и кредитора, то есть участниками являются граждане, которые берут ипотеку, и банки, которые выдают кредиты на покупку жилья.

- Рынок ипотечных бумаг (вторичный). Это продажа ценных бумаг (закладных), которые выпускаются банками и продаются инвесторам.

- Рынок недвижимости. Включает операции с самой недвижимостью.

Схема взаимодействия между тремя составляющими выглядит так:

- Заемщик (гражданин, желающий приобрести жилье в ипотеку) обращается в банк, который предоставляет кредиты на жилье.

- Банк оценивает финансовое состояние заемщика, и определяет (в случае положительного решения по ипотеке): максимально возможный размер кредита; длительность выплат; размер ежемесячного платежа.

- В случае одобрения и согласования условий между участниками сделки (банк с одной стороны и заемщик с другой) заключается договор.

- Между заемщиком и продавцом недвижимости оформляется договор купли-продажи выбранной квартиры.

- Между банком и заемщиком оформляется кредитный договор.

- По требованию банка заемщик оформляет страховку на жизнь и на купленное в ипотеку жилье.

В данном случае банк (кредитор) создает первичный рынок ипотеки. По усмотрению он может либо оставить выданные закладные у себя в портфеле, либо отдать их инвесторам. Инвесторы в данном случае создают вторичный рынок бумаг и обеспечивают бюджет банка средствами. Эти деньги банк может потратить на выдачу новых кредитов — после чего цикл повторяется.

По статистике, в государствах, имеющих развитую и стабильную экономику, население берет ипотечные кредиты более чем на 90% операций с недвижимостью. Обычно кредиты на жилье дешевле, чем потребительские — годовой процент в среднем составляет 5-7% (чем стабильнее и лучше экономическая ситуация, тем ниже процент, и наоборот).

История российского ипотечного рынка

Считается, что в России ипотечное кредитование появилось лишь в «девяностые» (а как более известное и массовое явление и того позже — примерно ближе к середине «нулевых»). Однако первые подобные услуги существовали и раньше: еще в 1754 году, при императрице Елизавете в Российской Империи банки выдавали ипотечные кредиты. Естественно, что спрос на них был не такой массовый, как сейчас, да и ориентированы они были не на среднестатистических граждан, а скорее на зажиточный класс.

Однако подобные услуги у российских банков все равно были актуальны и продолжали развиваться до самой революции 1917 года. После переворота на долгие годы об ипотечном кредитовании позабыли: при СССР такого понятия попросту не было.

А вот в современной форме ипотечный рынок России действительно зародился лишь в конце прошлого века, уже после распада Союза. Первые «шаги» российские банки на рынке ипотеки сделали в 1995 году. Первопроходцами были «Сбербанк» и «ДельтаКредит», которые стали выдавать населению кредиты под залог уже имеющейся недвижимости.

С тех пор условия выдачи частично изменились, став мягче и лояльнее к заемщику. К примеру, в «девяностые» ипотека выдавалась только тем, кто имеет официальный доход, а теперь учитываются и иные источники дохода. С другой стороны, раньше от заемщика требовали намного меньше справок и документов. Существовал еще один важный нюанс: раньше ипотечные кредиты выдавались только для приобретения вторичной недвижимости. Развитие ипотечного рынка в этом направлении не стимулировало строительную отрасль.

В кризис 1998 года российский рынок ипотечного кредитования, который только-только начал развиваться и набирать обороты, был позабыт из-за дефолта и проблем, которые за ним последовали. На несколько лет развитие этого направления остановилось: у банков не было средств на кредиты, у населения — возможности стабильно их выплачивать.

Первичный и вторичный ипотечный рынок

Восстановление после дефолта началось лишь к началу «нулевых», начиная с 2002 года. Интерес к ипотеке вновь возник в 2005-2007, когда реальные доходы граждан стали постепенно увеличиваться. Тогда же началось и активное развитие рынка: чтобы привлечь клиентов, банки создавали различные предложения. Вместе с этим начал развиваться и : спрос пошел вверх, а вместе с ним — и цены на недвижимость.

Кратко в цифрах:

- за 2005 год объем ипотечных кредитов в РФ составил чуть более 56 миллиардов рублей;

- за 2006 год — более 263 миллиардов рублей;

- за 2007 год — более 556 миллиардов рублей.

Существенный скачок приостановился в очередной кризис, разразившийся в 2008. Экономические проблемы привели к падению цен на недвижимость на 20-40%. Вдобавок к этому, часть банков помельче ушли с рынка (или свернули свои ипотечные программы), поскольку не имели средств на выдачу кредитов. В кризисный период такие услуги остались только у крупных банков, однако и у тех количество выданных займов снизилось в разы. Как результат ухудшения платежеспособности клиентов — стали ужесточаться условия выдачи ипотеки.

Восстановление ситуации началось в 2009 году. Этому способствовало правительство РФ, которое разработало программу для поддержки заемщиков. На это из бюджета было затрачено 250 млрд рублей. Эти средства пошли на рефинансирование кредитов, что ускорило процесс восстановления. Такие действия привели к тому, что в 2010 спрос на кредиты стал расти, а в 2011 ставки вновь снизились до отметки 11.5-12% годовых.

Сравнение ипотеки и аренды жилья (видео)

Текущее состояние ипотечного рынка РФ

В 2014 году на рынке ипотечного кредитования вместе с очередным кризисом снова начались проблемы. Проценты по кредитам подскочили до 20%. Вдобавок, возникли серьезные проблемы у тех, кто брал кредиты в валюте — из-за возросшего примерно в 2 раза курса доллара и евро эти заемщики перестали справляться с выплатами. Для стабилизации рынка правительство РФ снова выделило бюджетные средства и создало возможность льготных условий со ставкой в 13%.

На ближайшее будущее известны такие планы: к 2018 году власти обещают добиться снижения ипотечной ставки до 7% годовых.

Статистика выданных ипотечных жилищных кредитов

Статистика выданных ипотечных жилищных кредитов

Анализ ипотечного рынка не будет полным без конкретных предприятий, которые работают на нем на данный момент.

Самыми крупными компаниями, выдающими кредиты на недвижимость в РФ, сейчас являются («места» в рейтинге распределены по состоянию на 1 января 2017):

- Сбербанк.

- ВТБ24.

- АИЖК.

- Газпромбанк.

- Россельхозбанк.

- Дельтакредит.

- ФК Открытие.

- Райффайзенбанк.

- Связь-банк.

Условия у большинства организаций примерно одинаковые:

- Срок займа — от 1 (чаще от 5) до 25-30 лет.

- Сумма займа — обычно ограничивается минимальным пределом (в среднем от 300-400 тысяч). Максимальный размер кредита рассчитывается индивидуально для каждого заявителя. Иногда он может составлять полную стоимость покупки жилья, иногда — перекрывать лишь часть запрошенных средств.

- Страхование: требуется практически всегда. Страховать требуют и покупаемый объект, и жизнь заемщика.

- Рынок жилья: у некоторых банков есть ограничения — брать ипотеку можно только на первичный рынок. У других — кредиты выдаются и на «первичку», и на «вторичку».

- Процентная ставка: в среднем — 12-13% годовых. Может отличаться как в большую, так и в меньшую (редко) стороны, в зависимости от множества факторов (сумма, срок кредитования, город, «характеристики» заемщика и так далее). Интересный факт: зачастую в рекламных объявлениях банки указывают заниженную ставку. Причем цифры могут быть и вовсе фантастические (для текущей ситуации на ипотечном рынке в РФ): 7-8% годовых. По факту же оказывается, что такие условия может быть и существуют, но только для узкого круга клиентов, и только при соблюдении целого списка условий.

- Необходимость первоначального взноса: у всех банков по-разному. У некоторых отсутствует вообще. У других — может составлять в среднем минимум 10-20%.

Последовательность действий для получения ипотечного кредита

Последовательность действий для получения ипотечного кредита

Отдельно стоит сказать о различных вариантах оформления ипотеки. Она может быть:

- Стандартная. Обычный вариант, подходящий для тех, кто не имеет права на предусмотренные государством или банком льготы. Отличается самыми высокими (по сравнению с льготными категориями) ставками.

- . Вариант для военнослужащих. Отличается в первую очередь ставками, которые чуть ниже, чем у стандартных ипотечных программ. В 2015 году средняя ставка по военной ипотеке составляла 8%, в 2016 — порядка 12%.

- Ипотека с государственной поддержкой. Кредиты такого плана могут оформляться только на жилье, которое строится, причем строится с участием денег этого же банка. Условия таких программ могут частично отличаться от стандартного кредита. Средняя годовая ставка — 12%.

- «Российская семья» (или «Обеспечение жильем молодых семей»). На данный момент срок действия — до 2020 года. Подходит для молодых семей (если хотя бы один из ее членов моложе 35 лет), которые живут в непригодных условиях (коммунальные квартиры, недостаточное количество площади по региональным нормам).

УДК 339.13.017

РЫНОК ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В РОССИИ: СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

Толстых Ирина Александровна, к.э.н., доцент кафедра «Экономической теории и экономической политики»

(e-mail: [email protected]) Воронежский государственный технический университет,

г. Воронеж, Россия

В данной статье раскрываются основные макроэкономические показатели РФ, показатели рынка жилья и ипотечного жилищного кредитования, проводится их анализ, и характеризуются тенденции развития.

Ключевые слова: рынок жилья, рынок ипотечного жилищного кредитования.

За последние пять лет отрасль жилищного строительства являлась одной из самых успешных в России, особенно на фоне замедления экономического роста в 2014 году. Данная отрасль привнесла стимулирующий эффект для развития народного хозяйства и имело существенный вклад в динамику ВВП. Однако основные макроэкономические показатели и относительные показатели ипотеки имеют разнонаправленную динамику (таблица 1).

Таблица 1 - Основные макроэкономические показатели России и относи-

тельные показатели ипотеки в 20 }