Компенсация земельного налога военным пенсионерам. Льготы по земельному налогу для военных пенсионеров. Послабления по транспортному налогу

Данная статья поможет разобраться с льготами для военнослужащих в 2020 году. Что включает в себя понятие «военная служба», какие льготы положены и как их оформить – далее.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Необходимые сведения

Военные вправе знать, на что они могут рассчитывать, какие субсидии им положены, как их оформить.

На льготы могут претендовать граждане, несущие военную службу на данный момент, а также уволенные в связи с достижением возраста.

Что нужно знать

Военнослужащие обладают рядом прав и льгот, указанных в . Они имеют право выбирать жилье самостоятельно.

Военные, которых призвали по призыву, могут свободно передвигаться только по территории воинских расположений.

В свободное от службы время они имеют право участвовать в различных митингах, выдвигать свою кандидатуру в органы местной власти. Все время службы вносится в стаж военнослужащего.

За выполнение своих обязанностей во время службы военные могут претендовать на материальную помощь. Размер ее зависит от длительности службы, звания и достижений.

Закон предусматривает для них несколько видов выплат:

Военнослужащие должны выполнять обязанности. Для всех они одинаковы – быть верным присяге, служить родине, защищать жителей, соблюдать законы.

В чем заключается военная служба

Это особый тип общегосударственной службы в Вооруженных Силах Российской Федерации. Ее исполняют граждане, которые не имеют иностранного подданства в другом государстве.

Войска могут быть разные:

- внутренние;

- гражданской обороны;

- инженерно-технические;

- разведывательные

- дорожно-строительные и другие.

Прохождение службы осуществляют:

Они занимают должность офицеров, матросов и замещают других. Их статус закрепляется , который был принят 27 мая 1998 года.

Военнослужащими считаются офицеры, прапорщики, курсанты училищ, матросы. Их статус не зависит от того, по контракту они служат или на добровольной основе.

Для подтверждения должности им выдается документ – удостоверение личности (для старших по званию) и военный билет для остальных. Статус остается за ними до конца .

Правовое регулирование

Федеральный Закон наравне с Конституцией определяют статус военнослужащих, их права и защиту ().

Закон гласит:

- военнообязанные граждане имеют права наравне с другими, но с некоторыми ограничениями;

- личностям, несущим службу, обязаны выдать документ, подтверждающий статус;

Предоставляемые налоговые льготы для военнослужащих и их семей в 2020 году

Под льготой подразумевается преимущества от государства за особые достижения. Они бывают временными и постоянными.

Первый тип выплачивается военнослужащим только в период несения службы. Вторые остаются даже после , но это касается определенных категорий.

Если оба супруга военнослужащие, то им положены дополнительные выходные – 4 дня в месяц (если у них имеются дети).

Также в основной отпуск они могут уйти в одно время. Жены военнослужащих имеют право на поддержку социального характера, которая выдается государством.

Трудоустройство и права при достижении пенсионного возраста.

Во время устройства на работу в любое учреждение государственного или частного типа супруги имеют преимущества. Во время сокращения штата уволить их не имеют права.

Жен военных могут направить на курсы повышения квалификации. Во время учения им положена выплата размером одной средней заработной платы.

Бывают случаи, когда военнослужащих отправляют на новое место службы. Жена и дети следуют за ними. Если супруга не находит там работу, то государство обязано выплачивать ей пособие каждый месяц.

Время пребывания входит в стаж. Для подтверждения необходимо взять справку в военкомате. Это понадобится при выходе на .

Беременные жены

Супруга военнообязанного гражданина России получает и ежемесячную выплату. Касается это не всех.

Если муж – курсант военного училища, то женщина не имеет права претендовать на выплату. В случае гражданского брака также дополнительные пособия не предусмотрены.

Чтобы получить все положенные выплаты, нужно собрать все документы и справки и отнести в органы социальной поддержки населения. Финансы начисляются спустя несколько недель.

Перечень льгот

При наличии в семье военнослужащего ребенка, которому нет 3-х лет, мама имеет право на получение ежемесячных пособий.

Его оформить может не только родная мать, но и по закону или . Как только рождается малыш, выплата начисляется.

Дети военнообязанных граждан принимаются в дошкольное заведение, школу и различные оздоровительные санатории и лагеря в первую очередь.

Также родители получают компенсационную выплату за хождение ребенка в детский садик. Как правило, это 90% от взноса за сад.

Дополнительные льготы

Кроме вышеперечисленных субсидий, военнослужащие и их семьи обладают правом:

- бесплатно ездить на городском транспорте;

- один раз в год государство компенсирует путешествие в любом направлении (в том числе и заграницу);

- оздоровление в санаториях, больницах также бесплатное;

- членам семьи военнослужащих предоставляется скидка при покупке недвижимости и дополнительная выплат на ее приобретение;

- за начисляется финансовая помощь.

На какие налоги это распространяется

Налоговые льготы для военнослужащих по земельному налогу 2020 года слегка изменились. Они уплачиваются не по инвентаризационной стоимости, а кадастровой.

Чтобы узнать размер налога, необходимо посмотреть в государственный кадастр. На каждый тип имущества там указана стоимость.

Ставка колеблется в пределах 0,1-2%. Чтобы оформить льготу, необходимо обратиться в налоговую службу по месту прописки и написать .

Подавая заявку, нужно предоставить документы, подтверждающие статус военнослужащего.

Еще одно преимущество для военнослужащих – предоставление . Льготы по земельному налогу военнослужащими в 2020 году не выплачиваются.

Причиной предоставления льготы является удостоверение воинского звания. Также данная льгота принадлежит семьям военнослужащих — тем, кто еще служит, погибшим при исполнении.

Необходимый пакет документов

Чтобы воспользоваться льготами, военнослужащие обязаны предоставить необходимые документы. Для военных высших званий (офицеры, капитаны и прочие) – удостоверение личности. Для курсантов, солдат – военный билет.

Удостоверения считаются действительными при наличии вклеенной в них фотографии служащего. Также на документе должны быть четко прописаны звание военнослужащего и должность.

По контракту

В текущем году военнослужащие вправе претендовать на ряд льгот. В в Москве были внесены поправки.

После этого для граждан, несущих военную службу по контракту, доступны следующие льготы:

- финансовое пособие вместо дополнительного дня отдыха. Касается это внеурочного времени;

- после того, как военнослужащий обретет выслугу 10 лет, ему можно будет добавлять 5 дней к ;

- оформление субсидии или получение жилья;

- военнослужащего не могут уволить (даже при ухудшении состояния здоровья);

- имеет право проживать в служебном помещении;

- гарантированное бесплатное оказание медицинской помощи;

- при наличии военного стажа (службы) более 3 лет могут претендовать на бесплатное ;

- не оплачивать проезд в городском транспорте, кроме частного;

- при условии пользования на службе личным автомобилем, военнослужащему положена компенсация;

- в случае увольнения (что перечит закону) обладает правом вымогать компенсацию за моральный вред;

- если военнослужащего уволили, и при этом его стаж менее 20 лет, то ему полагается пособие в размере нескольких окладов. Если более 20 лет, то в размере 7 окладов.

Если срочная служба

В этом случае военнослужащим предоставляются такие льготы:

- на период службы могут получать бесплатное лечение и медикаменты, путевки в санатории;

- обладают правом восстанавливаться на учебе и без очереди направляться на курсы повышения квалификации;

- бесплатный проезд в общественном транспорте;

- отправка посылок, в которых находятся личные вещи военных, осуществляется бесплатно.

Если у призывника — срочника есть беременная жена, то ей положено пособие по беременности и родам. На детей до 3-х лет также полагается ежемесячная выплата (около 8 тысяч рублей), до 16 лет – около 300 рублей в месяц.

Для уволенных в запас

В случае увольнения в запас за военнослужащими остаются льготы:

- получение жилища за счет государства (при условии срока службы более 10 лет);

- оставаться на учете и получать бесплатное лечение;

- бесплатный проезд.

Бывшие военнообязанные также вправе получать скидки на обретение путевки в санатории. Это касается уволенных в запас в связи с выслугой лет и при достижении пенсионного возраста.

Военнослужащие, прослужившие 20 лет, имеют право на пенсию. Ее размер будет составлять половину от всей суммы окладов во время несения службы.

Плюс к этому – надбавка за выслугу лет. Военнообязанные граждане, уволенные в запас, освобождаются от уплаты .

Что могут получить вдовы военнослужащих

Вдовы погибших военнообязанных граждан и их дети имеют право проживать в служебных помещениях бесплатно, получать медицинскую помощь и препараты.

Бесплатный проезд в транспорте и путевки в санатории также предоставляются. Кроме этих льгот вдовам положена пенсия по случаю потери кормильца семьи.

Ее назначение и размер не зависит от продолжительности службы военного. Если вдова не вступает в новый брак, то она имеет право получать несколько пенсий по потере кормильца и по старости.

Условия для оформления пенсии

Пенсия назначается в том случае, если военнослужащий погиб во время несения службы или не позднее, чем через 3 месяца после увольнения. Но при условии, что у него случилась контузия, было ранение или болезнь из-за службы.

Таким образом, военнослужащие имеют ряд льгот. Это касается не только военных высших званий, но и курсантов, офицеров. Все права на субсидии и пособия закреплены в Конституции.

Чтобы их оформить, необходимо предоставить удостоверение военнообязанного и военный билет. Члены семей граждан, несущих военную службу, также имеют права на льготы от государства.

В 2020 году произошли некоторые изменения – из всех выплат, которые выдаются военнослужащему, налоги не взимаются. Также граждане освобождены ль уплаты налога на землю и имущество.

Дополнительные льготы в 2020 году:

- в случае гибели военнослужащего его семья получает помощь в размере 3 миллионов рублей. Распределяется сумма меду всеми членами семьи поровну;

- 2 миллиона рублей начисляется при увольнении раньше срока или получении травмы во время службы;

- если у военнообязанного рождается второй ребенок, то он имеет право уйти в отставку раньше срока;

- во время несения службы за сохранность жилья военнослужащего несет ответственность держава;

- если военнослужащий претендует на жилье, то в случае его предоставления он может взять деньги.

Налоговые льготы для военнослужащих являются той стороной медали, которая остается не видна простому обывателю. Ни для кого не является секретом, что военнослужащие имеют абсолютно отличные от обычных граждан права и обязанности. Поступая на военную службу, человек попадает под действие абсолютно иных законодательных актов, нежели обыкновенные люди. С этих самых пор начинается совершенно иная жизнь, отличная от той, которая была раньше. Служба в рядах Вооруженных сил несет в себе много ответственности и приверженности делу. При этом каждый военный имеет ряд привилегий, которые становятся доступными при прохождении определенного срока службы. Про бесплатный проезд и очередь на жилье слышало большинство людей, однако на этом количество преимуществ не заканчивается.

Налоговые льготы

Налоговые льготы для военнослужащих являются достаточно специфическим и сложным вопросом . Этот факт приводит к тому, что многие люди, отдав свой долг Родине, остаются в полном неведении о возможности существенно сэкономить материальные средства. На самом же деле многие военные как действующие, так и вышедшие в запас, имеют множественные привилегии касательно налоговой сферы.

Для того чтобы более точно понять, кому именно положены налоговые льготы, необходимо определиться, кто подразумевается под понятием «военнослужащий». Не каждый надевший камуфляжную форму автоматически является солдатом. Человек приобретает статус военнослужащего с началом прохождения службы как обязательной, так и контрактной и теряет его лишь по ее окончании. Исходя из этого можно определить, что любой человек, обладающий военной специальностью, гарантированно имеет достаточно широкий спектр привилегий. Налоговые льготы при этом не являются исключением из общих правил и предоставляются наравне с остальными.

Вернуться к оглавлению

Кому гарантированы льготы?

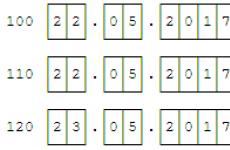

Таблица 1. Оклады рядовых и сержантов.

Каким именно категориям военных предусмотрены налоговые льготы? Любой человек, обладающий статусом военнослужащего, имеет право на предоставление определенных преимуществ, гарантированных действующим законодательством. При этом существует четкое разграничение этих льгот, в зависимости от выслуги лет и общего стажа службы в рядах вооруженных сил. В связи с этим существует следующее разделение по категориям, обусловленное законом РФ «О статусе военнослужащих»:

- 10 лет службы;

- 15 лет службы;

- 20 лет службы и более.

Исходя из подобного структурирования военным, имеющим срок службы более 10 лет, предоставляются земельные участки в пожизненное использование. Наделы могут передаваться по наследству, приватизироваться или быть проданы на усмотрение своего владельца. Размер указан в соответствующих законодательных документах и составляет:

- 0,1 га в городах и ПГТ;

- до 0,25 га для ведения фермерского хозяйства.

При этом 10-летний стаж службы гарантирует приведенные выше преимущества с условием бесплатного их предоставления. Человек, преодолевший 15-летний срок службы, имеет возможность получить земельные участки следующих размеров:

- 0,1 га в городах и ПГТ;

- 0,25 га и более в сельской местности;

- 0,3 га и более для ведения фермерского хозяйства.

Вернуться к оглавлению

Льготы после 20 лет службы

Стаж службы в размере 20 лет гарантирует бесплатное получение аналогичных земельных наделов, указанных выше. Однако преодоление этого рубежа дает возможность получения дополнительных преимуществ. Льготы военных по уплате налогов заключаются в следующих критериях:

Стаж службы в размере 20 лет гарантирует бесплатное получение аналогичных земельных наделов, указанных выше. Однако преодоление этого рубежа дает возможность получения дополнительных преимуществ. Льготы военных по уплате налогов заключаются в следующих критериях:

- Возможность приобретать автомобили и другую технику, состоящую на балансе Вооруженных сил РФ, по существующим ценам с учетом ее амортизации.

- Существенное снижение при уплате налога на земельные угодья и полное освобождение от него.

- Полное освобождение от налога на имущество физических лиц.

- Возможность частичного возврата денежных средств, израсходованных на разнообразные налоги в течение всего срока службы.

Кроме этого, на основании решения органов местного самоуправления военные, вышедшие в отставку или пребывающие на пенсии и имеющие стаж службы более 20 лет, могут быть полностью освобождены от произведения других выплат. Этот же фактор касается и членов семей военного, проживающего вместе с ним.

Вернуться к оглавлению

Специфика предоставления

Абсолютно все граждане, поступившие на прохождение службы и получившие статус военнослужащих, имеют право на освобождение от уплаты подоходного налога, накладываемого на денежное довольствие и других выплат, получаемых в связи с исполнением своих прямых обязанностей. Также льготы распространяются при уплате налога на имущество физических лиц ввиду частичной или полной отмены первого. То же самое касается и проведения земельных выплат. Однако на этом перечень налоговых привилегий заканчивается.

Абсолютно все граждане, поступившие на прохождение службы и получившие статус военнослужащих, имеют право на освобождение от уплаты подоходного налога, накладываемого на денежное довольствие и других выплат, получаемых в связи с исполнением своих прямых обязанностей. Также льготы распространяются при уплате налога на имущество физических лиц ввиду частичной или полной отмены первого. То же самое касается и проведения земельных выплат. Однако на этом перечень налоговых привилегий заканчивается.

Некоторых людей интересует вопрос, платят ли военнослужащие транспортный налог. Ответом на него стало разъяснение соответствующих органов, полученное не так давно. В нем говорится о том, что транспортный налог выплачивается всеми лицами, находящимися на военной службе, вне зависимости от выслуги лет.

Вернуться к оглавлению

Заключение по теме

Исходя из всего вышесказанного можно заключить, что служба в рядах Вооруженных сил, как срочная, так и по контракту, является не только долгом каждого мужчины перед своим государством, но и несет в себе некоторые положительные аспекты. Эти моменты касаются практически всех сфер жизни человека. Налоговые льготы не стали исключением из общего списка.

При этом наблюдается прямая зависимость по предоставлению подобных привилегий исходя из выслуги лет.

Все граждане, которые достигли пенсионного возраста, имеют право на получение льгот и социальной помощи от государства. Такое правило действует и относительно земельного налога. Сумма компенсации зависит от региона и органа местного муниципалитета. Что нужно сделать для получения послабления, и какие документы необходимо оформить военным пенсионерам, чтобы платить меньше?

Нужно ли военным пенсионерам платить налог на землю?

Вопрос, который часто задают: «Имеют ли право военные пенсионеры не платить налог?». Ответ – «платить налог нужно». Только для такой категории граждан введена специальная, упрощенная процедура реализации прав особых категорий граждан для получения послабления.

Полными льготами в соответствии с законодательством, имеют право пользоваться только:

- Те граждане, которые проживают на Крайнем Севере.

- В отношении той земли, что используется для поддержания культуры и быта.

- Постановление РФ от 22.09.1993 N 941;

- Указание Минфина от 07.11.09 № 03–05-06–02/80.

В этих документах указана процедура, которая обязательна для каждого гражданина. В соответствии с правилами необходимо:

- В полном объеме заплатить налог.

- После отправится в Пенсионный фонд вместе с чеком, где указано, что вы оплатили налог.

- Подать заявление, и сотрудники произведут выплату на суму налога.

Льготы на земельный налог

Даже военные пенсионеры с огромным сроком выслуги не могут уклонится от уплаты налога. Закон об отмене такой льготы был принят еще в 2004 году. Обычные пенсионеры также не имеют льготы. Сумма земельного налога небольшая, в пределах нескольких сотен рублей, но военные пенсионеры имеют право получить некоторые послабления, если такое право подтвердят местные власти.

Главная проблема заключается в том, что в законе для военных пенсионеров, налоговые льготы или уменьшение выплат не предусмотрены. Но, нормативные документы не запрещают таким гражданам получить освобождение от выплат налога.

Органы муниципалитета устанавливают налоговые льготы, и они дают разрешение на получение компенсации в каждом конкретно случае. Также именно они устанавливают размер необлагаемой налогами суммы, которую могут получить военные пенсионеры. Без их утверждения, пенсионер не получит льготы.

Чтобы гражданину получить денежную компенсацию, необходимо подать заявление в орган муниципалитета.

Как воспользоваться льготами?

Получить льготу в виде определенной суммы компенсации имеют право только те военные пенсионеры, которые имеют не меньше 20 лет выслуги, или те, которые не выслужились до этого возраста по состоянию здоровья.

Несколько нюансов получения льгот:

- требуется обязательное написание соответствующего заявления и его подача в органы местной налоговой службы;

- размер льгот составляет налоговый вычет в размере 10 000 руб.;

- если органы власти согласились сделать послабление военному пенсионеру, то такая сумма будет вычисляться из общей суммы налога.

Если у вас появились вопросы относительно получения льгот, вы можете воспользоваться онлайн-консультацией и получить все ответы у наших юристов.

Необходимые документы

Когда органы муниципалитета дали свое согласие на выплату льгот, их все равно не получить без прохождения обязательной процедуры:

- Во-первых, необходимо подать заявление.

- Во-вторых, предоставить документы, которые необходимы для получения льгот и проведения перерасчета выплат.

В налоговую службу подаются такие документы:

- удостоверение пенсионера;

- паспорт;

- трудовая книжка, если гражданин работает, то он не имеет право получать льготы;

- при необходимости предоставить справку инвалидности или о полученных ранениях;

- документ, подтверждающий, что владельцем земли является заявитель.

Перечень документов может меняться в зависимости от требований местных органов власти. Нужно учитывать, что если пенсионер не является владельцем земли, а право собственности принадлежит родственникам, то он не имеет право получить льготы. Если документ не оформлен, его следует обязательно оформить.

Заявление о предоставлении льготы по земельному налогу

Если ветеран боевых действий напишет заявление, некоторые военные подразделения могут предоставить ему компенсацию. Наличие или отсутствие компенсации в каждом случае необходимо уточнять. Если такое право есть, то можно писать заявление с просьбой компенсировать уплаченные деньги за налог.

Обязательно требуется приложить документы и квитанцию об оплате налога.

Все военные пенсионеры, у которых выслуга более 20 лет, имеют право не только на компенсацию, но и на санитарно-курортное лечение, поэтому в заявлении обязательно требуется указать перечень прав. Также в нем указываются основания для получения льготы:

- наличие инвалидности с указанием конкретной группы;

- участник ВОВ без инвалидности;

- ветеран боевых действий;

- участник ликвидации последствий ЧАЭС;

- полная или частичная недееспособность;

- гражданин из подразделений особого риска.

Обратите внимание на следующие нюансы:

- В конце заявления вам надо написать полный перечень документов, которые прилагаются к заявлению.

- При себе нужно иметь не только копии, но и оригиналы документов.

- Заверять копии у нотариуса не нужно, если это не было указано представителей органов муниципалитета.

- Инспектор, который принимает заявление, на месте должен сверить копии и оригинал.

- Налог на землю является местным, поэтому все решения относительно его уплаты и размера льгот решаются местным органом управления.

Если у вас появились вопросы относительно оформления заявления, вы можете получить всю необходимую информацию у наших юристов, воспользовавшись онлайн-консультацией.

Образец

В случае если местные власти отказали в получении льгот, не стоит расстраиваться. Ведь есть масса других программ, которые могут выплатить компенсацию за налоги. Кроме того, сам размер налога небольшой, и его вполне можно уплатить, без существенной потери.

Законодательством РФ предусмотрены налоговые льготы для военнослужащих и их семей. Перечень привилегий может несколько видоизменяться в зависимости от региона их предоставления. Согласно Налоговому Кодексу (), льготные категории граждан освобождаются от налога на имущество.

Важно! Не уплачивают взнос и граждане, уволенные по достижению ими максимального возраста службы в рядах армии, в связи со штатными мероприятиями и по состоянию здоровья с общим стажем – от 20 лет.

Налоговые льготы и объекты налогообложения

Важно! Не платят налоги на транспорт военные – участники боевых действий, так же от сборов освобождены ветераны Вооруженных сил РФ после 60 лет.

Дополнительно военнослужащие могут рассчитывать на следующие бонусы:

- при гибели служащего ВС семье выплачивается матпомощь – 3 млн. рублей (распределяется между всем членами семьи);

- 2 млн. руб. предоставляются при увольнении ранее положенного срока и травмы при исполнении;

- при рождении 2-го ребенка военный может уйти в отставку раньше;

- жилую площадь или компенсацию ее стоимости.

Эти бонусы лица, добросовестно выполняющие свои обязанности перед государством и народом, могут использовать по своему усмотрению. Законодательство РФ гарантирует поддержку и обеспечение военнослужащих.

Как воспользоваться правом на льготу

Служащим в армии не требуется выплачивать имущественный налог. На подобный бонус могут рассчитывать и граждане, ушедшие в запас по возрасту, медицинским показаниям или в связи с сокращением штата. Размер общего воинского стажа от 20-ти лет и более.

Для получения послабления, военнослужащий должен обратиться в ИФНС по месту регистрации и написать заявление. К запросу необходимо приложить следующий пакет документов:

- удостоверение/билет военнослужащего официальной формы со всеми реквизитами, фотографией;

- справку с информацией о звании служащего, ФИО и должности.

На льготы по налогам могут рассчитывать и члены семьи военнослужащего по контракту, утратившие единственного кормильца. Для этого ФНС потребуется предоставить:

- удостоверение в\ч;

- справку из Военного комиссариата;

- удостоверение пенсионера с соответствующей отметкой, штампом, заверенное «автографом» руководителя, оттиском печати.

Внимание! Если родственники погибшего служащего армии ВС не являются пенсионерами, то основанием для получения послаблений будет являться справка о его смерти. Для получения привилегии необходимо обратиться в уполномоченный орган с заявлением, самостоятельно предоставлять их они не будут.

Региональных особенностей оформления послаблений относительно имущества для военнослужащих и граждан запаса нет. По закону они оформляются во всех субъектах Российской Федерации. Государственная политика относительно служащих ВС в отставке захватывает основные области, развивая потенциал страны.

Единственная проблема, предоставляются ли послабления налоговыми инспекциями, и обращаются ли за ними льготники, ведь по причине не знания некоторых вопросов, многие граждане не пользуются своими привилегиями.

В текущем году были пересмотрены размеры выплат пенсионерам, а также предполагаемые для них льготы. Это позволит гражданскому доходу стабилизироваться. Помимо выплат отслужившим престарелым людям полагаются некоторые другие привилегии. Налоговые льготы для военных пенсионеров сегодня регулируются Законодательством с особой тщательностью.

Смотрите видео о государственной поддержке военных пенсионеров:

Кого следует отнести к военному пенсионеру?

Перед тем, как говорить о том, платят ли пенсионеры налоги, нужно определить, кто имеет право на получение финансовых послаблений. Этими гражданами являются:

- Прошедшие военную службу в Мин. обороне, органах внутренних дел и иных военных подразделениях.

- Ушедшие в отставку работники противопожарного органа.

- Работники отделов по борьбе с распространением наркотических веществ.

- Работающие некогда в уголовно-исполнительном производстве.

- Ветераны Нац. гвардии.

Чтобы оформить получение военной пенсии и начать получать льготы по выплате налогов, нужно выполнить такие требования:

- проработать в военной структуре минимум 20 лет;

- иметь стаж работы минимум в 25 лет с условием, что хотя бы половину этого времени человек провел в военном подразделении.

Немного о налоговых льготах

Послабления в оплате налоговых льгот военными пенсионерами являются реальной государственной поддержкой, которая полагается для бывших солдат, ветеранов, рядовых служащих. Военными пенсионерами в 2018 году могут стать не только ушедшие по состоянию здоровья из военного подразделения граждане или отслужившие 20 лет. Даются льготы и в случае потери трудоспособности во время армейской службы.

Граждане, которые указаны выше, имеют возможность получения различных преференций. На текущий момент действуют такие государственные послабления:

- льготы по транспортному налогу. Налог не относится к федеральному виду сборов, поэтому величину льготы с отдельной возможностью ее предоставления рассматривают законодательно для каждого города;

- платят ли военные пенсионеры налог на имущество? Предусмотрено уменьшение платы за имущественные взносы (на квартиру, другую жилую недвижимость). В зависимости от региона могут избавить от уплаты полностью или на 50%;

- налог на землю для военных пенсионеров. Полностью пенсионера не освобождают, но разрешают оплачивать только 50% суммы, в некоторых регионах действует 100% скидка;

- НДФЛ привилегии. С военных пенсионеров не вычисляют 13% с пенсии, страхования, компенсации. Дополнительно можно оформить единоразовую выплату в размере 10 тысяч рублей.

Льготные позиции позволяют частично освободиться от выплат или полноценно. Но не каждый бывший служащий понимает, как грамотно оформить получение привилегий по оплате налогообложения.

Льготы по земельному налогу

Пенсионер, который желает получить скидку за землепользование, должен подать документы в районное отделение ФНС (но следует учитывать регион, где находится участок, так как могут разниться полагаемые финансовые послабления). Подача заявления проводится почтовым переводом или после посещения государственного органа.

Для предоставления скидки на земельный надел подаются такие сведения:

- Паспортные данные и идентификационный код;

- Пенсионное удостоверение в виде оригинала и копии;

- Подтверждение права владения имуществом;

- Трудовая книжка при наличии и приказ о том, что гражданина отправили на пенсию;

- Собираются справки о нарушениях здоровья за время прохождения службы;

- Заполняется в двух экземплярах заявление.

Ожидается решение в течение пяти рабочих дней.

Как узнать, какие налоговые льготы действуют для пенсионеров в определенном регионе, показано на картинке:

Имущественные привилегии

Бывший военный, который отправился на заслуженный отдых, имеет некоторые прерогативы при выплате имущественного сбора. Налог на имущество (если оно не одно) военные пенсионеры должны платить, так как полноценного избавления от начислений нет. Но оплата производится в сумме меньшей, чем требуется от других граждан.

Для получения послабления нужно обратиться в районную инспекцию. Осуществляется процедура самим престарелым гражданином или его доверенным лицом, но при наличии нотариально заверенной доверенности. Но подача на данный момент должна произойти до 1 ноября, по причине осуществленного в будущем расчета налогообложения.

Помимо заявления следует предоставить такие бумаги:

- Паспортные данные с ИНН.

- Удостоверение пенсионера.

- Документацию, подтверждающую владение недвижимым имуществом.

- Подтверждение того, что лицо вышло на пенсию, трудовую книжку.

Заявление (бланк) можно найти на официальном портале государственной структуры или непосредственно в самом органе.

На картинке - бланк заявления на получение налоговых льгот:

Транспортный налог

Льготы военным пенсионерам по транспортному налогу предоставляются на местном уровне. В каждом случае нужно подтверждение того или иного законодательного документа, действующего в городе России.

Большая часть регионов дает возможность получения льготниками полноценного избавления от выплат или частичной скидки. Учитывается тип автотранспортного средства. Многие регионы дают возможность не платить за первое авто, если их несколько. Также избавляются от налогообложения целые организации, где работают пенсионеры МВД, если они имеют в наличии транспорт.

Внимание! Льгота получается военными пенсионерами на общих основаниях. Чтобы получить льготные преимущества, должна быть собрана необходимая документация до 30 октября текущего года, пока не будет произведен пересчет налогового обложения. Если опоздать с подачей документации, сумма должна быть оплачена полноценно.

Чтобы приобрести финансовые послабления на выплату транспортного налога, подаются следующие данные:

- Грамотно оформленное заявление.

- Удостоверение пенсионера в виде оригинала и копии.

- Паспортные данные в виде оригинала и копии.

- Техническая документация транспортного средства.

- Идентификационный код.

После того, как будет проверена оригинальная документация, ее вернут владельцу, а копии оставят себе. Решение приходит пенсионеру в течение пяти рабочих дней.