Почему аванс платят 40 процентов. Выдача аванса и зарплаты по новым правилам: срок и размер

При выплате первой части заработной платы или аванса, привычного по названию большинству работников, необходимо чёткое соблюдение законодательства Российской Федерации. Данная статья позволит разобраться в сроках, размере авансовых выплат и штрафных санкциях, следующих при нарушении выплаты аванса по заработной плате.

Что такое аванс по заработной плате?

Согласно ст.136 НК РФ заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается:

- правилами внутреннего трудового распорядка,

- коллективным договором,

- трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Таким образом, первая выплата заработной платы, выплаченная до закрытия месяца, является авансом.

В целом, термина «аванс» в трудовом законодательстве нет. Присутствуют лишь:

- первая выплата заработной платы;

- вторая выплата заработной платы.

Но тремин «аванс» плотно вошёл в обиход работников, что позволяет в общении применять данную интерпретацию первой выплаты заработной платы.

Как рассчитать аванс по зарплате?

В соответствии с Письмом Министерства труда и социальной защиты РФ от 3 февраля 2016 г. № 14-1/10/В-660 «О сроках выплаты заработной платы, а также о размере выплаты заработной платы за полмесяца» при определении размера выплаты заработной платы за полмесяца следует учитывать фактически отработанное сотрудником время (фактически выполненную им работу) .

Учитывая данное указание, для расчёта аванса возможно использовать следующую формулу:

Пример:

Размер заработной платы монтажника Петрова П.П. составляет 35000 рублей в месяц. Выплата заработной платы производится 21 числа текущего месяца и 7 числа месяца, следующего за отработанным.

21 ноября Петров П.П. получит следующую выплату: (35000/21)*10=16666,66 рублей (с учётом удержания НДФЛ выплата составит 14500 рублей).

Что больше: аванс или зарплата?

Действующее трудовое законодательство не запрещает работодателю производить выплату аванса в размере, большем выплаты заработной платы. При этом необходимо чётко придерживаться нормативных актов (в частности ст. 136 ТК РФ и Письма Министерства труда и социальной защиты РФ от 3 февраля 2016 г. № 14-1/10/В-660), где говорится о том, что первая выплата заработной платы должна соответствовать отработанному количеству дней.

Чаще всего аванс по размеру уступает размеру заработной платы, т.к. при закрытии месяца работодателем производится начисление стимулирующих, премиальных и др. дополнительных выплат.

Пример:

У монтажника Петрова П.П. размер окладной части составляет 10000 рублей.

Выплата заработной платы производится 21 числа текущего месяца и 7 числа месяца, следующего за отработанным.

21 ноября Петров П.П. получит следующую выплату: (10000/21)*10=4761,90 рублей (с учётом удержания НДФЛ выплата составит 4142,86 рубля). Работодатель по своему усмотрению может округлить выплату аванса до 5000 рублей.

По итогам месяца Петрову П.П. начислены стимулирующие выплаты в размере 100% оклада и премия 3000 рублей.

Таким образом, заработная плата составит: (10000-4761,90)+10000+3000=18238,10 рублей (с учётом удержания НДФЛ выплата составит 15867,15 рублей.

Как производится выплата аванса?

Федеральная служба по труду и занятости в своём письме от 26 сентября 2016 г. № ТЗ/5802-6-1 «О порядке выплаты премий» поясняет следующее: в соответствии со ст. 136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором.

Указанные требования установлены к выплатам заработной платы, начисленной работнику за отработанное в конкретном периоде за рабочее время, за выполнение нормы труда (должностных обязанностей).

Помимо заработной платы за выполнение нормы труда (должностных обязанностей) работнику производятся выплаты, требующей оценки за более продолжительные периоды:

В какие сроки производится выплата аванса?

Трудовым законодательством, а именно ст. 136 ТК РФ строго регламентируется выплата заработной платы, выплату которой необходимо производить каждые полмесяца.

С учётом законодательства выплата заработной платы производится следующим образом:

Конкретная дата выплата заработной платы должна быть установлена:

- правилами внутреннего трудового распорядка,

- коллективным договором,

- трудовым договором

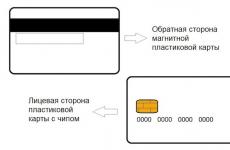

Каким образом работник узнает о размере аванса?

В соответствии со ст. 136 ТК РФ работодатель обязан извещать в письменной форме каждого работника:

- о составных частях заработной платы, причитающейся ему за соответствующий период;

- о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

- о размерах и об основаниях произведенных удержаний;

- об общей денежной сумме, подлежащей выплате.

Таким образом, работник в расчётном листке может увидеть размер своего аванса.

Нарушения при выплате аванса

Нарушения при выплате аванса относится к нарушению трудового законодательства, что влечёт наложение взыскания в соответствии со ст. 5.27 КоАП РФ:

| Лицо, нарушившее законодательство | Размер административного штрафа (руб.) |

| Правонарушение выявлено впервые | |

| Должностное лицо | 1 000 – 5 000 |

| 5 000 – 10 000 | |

| 1 000 – 5 000 | |

| Юридическое лицо | 30 000 – 50 000 |

| Правонарушение выявлено повторно | |

| Должностное лицо | 10 000 – 20 000 или дисквалификация на 1-3 года |

| Должностное лицо (нарушение бухгалтерского учёта) | 10 000 – 20 000 или дисквалификация на 1-2 года |

| Индивидуальный предприниматель | 10 000 – 20 000 |

| Юридическое лицо | 50 000 – 70 000 |

Вопросы и ответы

- Если я устроюсь на работу в иностранную компанию, то будут ли моим работодателем соблюдаться требования Трудового кодекса Российской Федерации?

Ответ: Перед тем, как подписать трудовой договор – внимательно ознакомьтесь с содержанием документа и задайте соответствующие вопросы. В целом, иностранная компания, ведущая деятельность на территории Российской Федерации, обязана соблюдать нормы и правила, принятые на территории того государства, где она ведёт свою деятельность, но перестраховаться всё же стоит.

- Я в настоящее время нахожусь на стационарном лечении и не могу получить аванс в установленный срок. Что мне можно предпринять?

Ответ: В соответствии со ст. 136 ТК РФ Вы можете оформить доверенность на получение заработной платы за отработанные полмесяца доверенному лицу, заверив документ у заведующего отделением, где Вы в настоящее время проходите лечение.

Правильность и своевременность начисления заработной платы – это вопрос, который интересует не только бухгалтерию, но и каждого сотрудника. Существуют различные виды выплат, такие как, аванс, отпускные, компенсационные выплаты и каждый из них имеет свои правила и утвержденные нормативы.

Аванс – это привычное, употребляемое в быту наименование выплаты, которая в нормативной документации определяется как зарплата за первую половину месяца.

Что такое аванс по зарплате?

Заработная плата – это сумма денежного вознаграждения, которая выплачивается работникам по результатам месяца, и рассчитывается на основании тарифов за отработанное время, выполненные работы или выпущенную продукцию.

Зарплата начисляется после окончания месяца, подведения итогов и передачи кадровых и производственных документов в бухгалтерию.

Законодательство Российской Федерации обязывает всех работодателей страны выплачивать сотрудникам зарплату не реже, чем два раза в месяц, поэтому повсеместно применяется практика начисления частичной (авансовой) и окончательной выплаты.

Расчет аванса по зарплате производится на основе данных об отработанном времени в течение текущего месяца. Денежные средства выплачиваются в середине месяца или другую дату, определенную на предприятии.

В соответствии с изменениями, внесенными в законом от октября 2016 года, предусмотрены два срока выплаты заработной платы:

- с 1 по 15 число, когда производится выплата за вторую половину отработанного месяца;

- с 15 по 31 число – дни получения зарплаты за первую часть месяца, подразумевающую собой аванс.

Конкретная дата выплаты указывается в одном из основных документов, регламентирующих взаимоотношения работников и работодателя:

- правила внутреннего распорядка;

- договор трудовой или коллективный.

Определение «аванс» в нормативных документах не используется, обе выплаты называются заработной платой.

Размер аванса по зарплате

В тексте Трудового Кодекса нет никаких упоминаний о том, в каких размерах должна выдаваться зарплата за первую часть месяца. Министерство труда в своих письмах указывает, что размер аванса должны определять совместно руководство предприятия и профсоюз, во время составления коллективного договора.

Минтруда указывает, что минимальный размер авансовых платежей должен соответствовать начислениям по тарифной ставке в применении к фактически отработанному времени.

Последний вариант считается наиболее обоснованным и удобным для обеих сторон, так как в нем учитывается, сколько фактически отработал каждый сотрудник, и не возникает переплаты, если работник отсутствовал какую-то часть времени.

Минимальный размер аванса по зарплате

Нормативные документы по труду с одной стороны никак не фиксируют обязательные минимумы авансовых платежей, а с другой стороны, ведут речь не об авансе, а о зарплате за первую часть месяца.

В связи с этим администрация и профсоюзная организация могут самостоятельно определять минимальный уровень начислений, в виде 30 или 40% от месячной зарплаты. На практике большинство предприятий выплачивает суммы в виде половины от месячной заработной платы с учетом оклада (тарифной сетки), ежемесячных надбавок.

При начислении аванса по заработной плате не учитываются премии, выплаты по больничным, стимулирование и другие суммы, выплачиваемые не за отработанное время, а по другим критериям, например, за достигнутые результаты.

При расчете минимальной величины месячные суммы сначала уменьшаются на число удерживаемых налогов, и уже от оставшейся суммы берут 50%.

Необходимые показатели при расчете

При расчете авансовых выплат бухгалтер не имеет окончательных сведений по работе предприятия и каждого сотрудника за первую часть месяца, так как эти данные готовятся только по результатам месяца.

При расчете авансовых выплат бухгалтер не имеет окончательных сведений по работе предприятия и каждого сотрудника за первую часть месяца, так как эти данные готовятся только по результатам месяца.

В результате начисление может иметь определенные неточности, которые корректируются при окончательном расчете заработной платы.

Для произведения расчета бухгалтер может воспользоваться следующими документами и данными:

- суммой заработной платы за предыдущие месяцы, если сотрудник давно работает на предприятии;

- тарифной сеткой с надбавками и доплатами;

- штатным расписанием;

- приказами на совмещение или расширение обслуживаемой зоны;

- приказами на отпуск, прием и перемещение сотрудников.

При расчете аванса учитывают общее количество рабочих дней в расчетном периоде, и тех дней, которые фактически отработаны на момент начисления.

В рекомендациях и письмах нормативного характера указывается, что с суммы за первую половину отработанного времени подоходный налог и прочие вычеты не взимаются. Однако, если бухгалтер их не учтет, то сумма окажется больше, чем причитающаяся к выплате в день основной части зарплаты. Также при выплате аванса по зарплате учитываются такие отчисления, имеющиеся у сотрудника, как алименты, выплаты по суду, компенсация нанесенного ущерба и так далее.

Пример расчета по зарплате

В зависимости от системы оплаты труда бухгалтеру при расчете зарплаты приходится учитывать большее или меньшее количество данных. Простейший случай, когда сотрудникам начисляется постоянный оклад без надбавок, коэффициентов, выслуги и так далее.

В качестве примера расчета желательно использовать простейший вариант, чтобы понять общий принцип вычислений.

Существует упрощенный способ расчета зарплаты без учета выходных и праздничных дней и более точный метод с подсчетом рабочих дней.

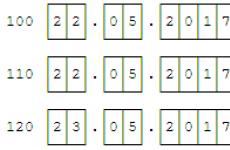

1) без учета выходных и праздников

Для простоты и скорости расчета выплаты зарплаты бухгалтер может не обращать внимания на количество выходных и праздничных дней в месяце. В этом случае просто вычисляется 50% от оклада.

Например:

У сотрудника оклад 15 000 рублей. Он полностью отработал первую половину месяца.

Для расчета производятся следующие вычисления:

- определяется сумма за половину месяца 15000 / 2 = 7500 рублей;

- вычисляется подоходный налог за первую часть месяца 7500 х 13% = 975 рублей;

- сумма отчислений снимается с начисленного платежа – 7500 – 975 = 6525 рублей;

- обычно для удобства расчетов, сумма перед выдачей округляется, т.е. к выплате за первую половину месяца сотруднику причитается 6500 рублей.

2) с учетом выходных и праздников

Более сложный и точный результат получается, если бухгалтер учитывает наличие выходных и нерабочих дней.

Например:

Возьмем тот же случай с сотрудником, имеющим оклад в размере 15 000 рублей. Для наглядности используем календарь рабочих дней за май 2017 года, богатый на выходные дни. В мае 20 рабочих и 11 выходных дней, которые распределились следующим образом:

- с 1 по 15 число – 8 рабочих дней, 4 выходных и 3 праздничных;

- с 16 по 31 число - 12 рабочих дней и 4 выходных.

Расчет зарплаты за фактически отработанное время выглядит следующим образом:

- вычисляется доля оклада, приходящаяся на один рабочий день 15000 / 20 = 750 руб;

- дневная ставка умножается на количество рабочих дней 750 х 8 = 6000 рублей;

- производится расчет подоходного налога 6000 х 13% = 780 рублей;

- сумма уменьшается на вычеты 6000 – 780 = 5220 рублей;

- производится округление и к выдаче сумма 5200 рублей.

Таким образом, при учете выходных расчет требует более сложных вычислений, но предприятие страхует себя от излишней выплаты зарплаты, в случае, если сотрудник внезапно расторгнет трудовой договор с работодателем.

Официальные разъяснения утверждают, что работодатель может удерживать подоходный налог с работника только один раз в месяц и на следующий день после удержания обязан перевести суммы налога в бюджет. В связи с этим при выдаче аванса удерживать подоходный налог нельзя.

Для приведения в соответствие практической целесообразности и методических рекомендаций, бухгалтер должен помнить, что при начислении аванса сумма подоходного налога используется только как расчетная величина, необходимая для вычислений, т.е. никаких бухгалтерских проводок с ней не производится, общая сумма не подводится и никак в учете не отражается.

Все операции по удержанию и перечислению подоходного налога производятся при начислении зарплаты за вторую половину месяца.

Исключение составляют случаи, когда дата выдачи приходится на последний день месяца. Решением Верховного суда признано, что в этом случае НДФЛ необходимо перечислять с заработной платы за первую половину месяца.

Аванс по зарплате за не полностью отработанное время

На практике нередко встречаются случаи, когда сотрудники работают не весь месяц, а только часть общего фонда рабочего времени.

Причины этого весьма разнообразны, например:

- поступление на работу не с начала месяца;

- увольнение в середине месяца;

- наличие больничного листа;

- отпуск (очередной, учебный, без содержания);

- неполный рабочий день или работа за долю ставки.

Требования Министерства труда обязывают выплачивать аванс по зарплате за фактически отработанное время, поэтому он начисляется, даже, если на первую половину месяца приходится один рабочий день.

Для начисления зарплаты за не полностью отработанное время, необходимо знать количество полных рабочих дней.

Сотрудник с окладом 15 000 рублей отработал 3 дня и ушел на больничный, который на момент расчета, в бухгалтерию не сдан.

Для расчета необходимо знать общее количество рабочих дней в месяца, из которых учитываются только 3 дня.

- 15000 / 20 = 750 рублей – среднедневная сумма зарплаты;

- 750 х 3 = 2250 рублей – зарплата за отработанное время;

- 2250 х 13% = 292,50 – подоходный налог от начисленной зарплаты;

- 2250 – 292,50 = 1957,50 рублей – зарплата за вычетом подоходного налога;

- Итого к выплате 1900 или 2000 рублей в зависимости от округления в меньшую или большую сторону.

В случаях, когда имеется не полностью отработанное рабочее время, бухгалтера проявляют принципиальность в начислении. Несмотря на то, что любую начисленную сумму можно откорректировать по результатам месяца, может оказаться, что болезнь сотрудника затянется или он после больничного не выйдет на работу из-за оформления инвалидности, перехода на более легкую работу, уйдет в отпуск по беременности и родам и так далее. В этом случае бухгалтер не скоро сможет взыскать или урегулировать излишне начисленную сумму зарплаты.

Ответственность работодателей за неправильно выплаченный аванс

В законодательстве Российской Федерации предусмотрены достаточно строгие меры ответственности работодателей за нарушение сроков выплаты заработной платы.

Они в равной мере распространяются на случаи несвоевременной выплаты или неправильного исчисления заработной платы за первую половину месяца, которую все привычно называют авансом.

В коллективном договоре, заключаемом совместно работниками и работодателей, указываются сроки выплаты заработной платы дважды в месяц, с указанием точной даты выплаты, т.е. не допускается такая формулировка сроков, как с 1ого по 5ое или другой временной интервал.

Также в коллективном договоре или в другом документе, регулирующем работу предприятия, указывается сумма выплаты заработной платы за первую часть месяца. Обычно используется процентное выражение аванса по отношению к общей сумме.

Если в ходе проверки или на основании жалоб сотрудников будет установлено, что администрация нарушает сроки выплаты, то должностные лица и само предприятие будут привлечены к административной ответственности.

В 2018 году сумма штрафа при первом выявленном нарушении составляет:

- от 10 до 20 тысяч рублей на должностное лицо или предпринимателя;

- от 30 до 50 тысяч рублей на само предприятие (юридическое лицо).

В случае фиксации повторного нарушения суммы штрафов увеличиваются практически в 1,5 - 2 раза:

- от 20 до 30 тысяч рублей на должностное лицо или предпринимателя;

- от 50 до 100 тысяч рублей на само предприятие (юридическое лицо).

Кроме штрафа должностное лицо может быть дисквалифицировано на период до 3 лет.

При обнаружении других нарушений порядка выплаты заработной платы и аванса, например, неправильное исчисление, штраф начисляется в соответствии с пп. 1 и 2 статьи 5.27 КоАП .

- Для должностных лиц и предпринимателей штраф взимается в пределах от 1 до 5 тысяч рублей, а при повторном нарушении от 10 до 20 тысяч рублей.

- Для юридических лиц – от 30 до 50 тысяч рублей, а повторно от 50 до 70 тысяч рублей.

При подаче исков сотрудниками предприятие могут обязать выплатить компенсацию работникам за каждый день задержки зарплаты, в том числе аванса.

Если сотрудник был в отпуске

Существуют правила начисления аванса в случаях, когда работник находится на работе не полный отчетный период. Наиболее показательная причина отсутствия – это отпуск, независимо от его вида (оплачиваемый или за свой счет).

Если работник находился в отпуске и вышел на работу в середине расчетного периода, то сумма начисленного аванса зависит от даты его выхода на работу.

Так, если отпуск закончился 12 числа, и сотрудник приступил к работе с 13ого, то администрация обязана начислить ему заработную плату за 3 рабочих дня (13, 14 и 15).

Если же отпуск заканчивается 15 числа и сотрудник выходит на работу 16ого числа, то бухгалтерия имеет право не начислять ему аванса, так как фактически отработанное время в первой половине месяца отсутствует. В данном случае сотрудник не может обжаловать решение администрации.

С другой стороны, осторожный бухгалтер обычно придерживается буквы закона, и учитывая требования двукратной выплаты заработной платы, может начислить аванс в минимальной сумме, например, за один рабочий день.

Если сотрудник был в командировке

Иногда неопытный бухгалтер затрудняется с тем, как начислять аванс лицам, находящимся в командировке.

Иногда неопытный бухгалтер затрудняется с тем, как начислять аванс лицам, находящимся в командировке.

Поскольку в данном случае работник выполняет свои должностные обязанности, находясь на другой территории, то вопросов с начислением аванса возникать не должно.

Если у бухгалтера нет сведений о том, что работник по каким-либо причинам не выходит на работу (например, болеет), то ему все дни засчитываются как рабочие, но заработная плата ему начисляется не по тарифной ставке, а исходя из среднего заработка за предшествующие 12 месяцев с учетом получения премий, больничных и отпусков.

Аванс в таком случае начисляется в полном размере за первую половину расчетного периода с учетом количества рабочих дней, но считается не от оклада, а от среднего заработка.

Нередко возникают случаи, что в данном случае сотрудник теряет оплату. Администрация может издать приказ о компенсации потерь и при начислении окончательной зарплаты сотруднику будет произведен перерасчет.

Сотрудник отсутствовал в командировке 5 дней с 6 по 10 марта 2018 года, остальные дни он провел на своем рабочем месте. В первой половине месяца – 10 рабочих дней. Для расчета аванса зарплата за 5 дней рассчитывается исходя из средней заработной платы за период с 6 марта 2016 года по 5 марта 2018 года. За другие 5 рабочих дней начисляется оклад с существующими надбавками.

Если был больничный

Если сотрудник часть месяца отсутствует на работе в связи с болезнью, то аванс ему начисляется только за отработанные дни, а за дни, оформленные в больничном листе, будет рассчитано социальное пособие по временной нетрудоспособности.

Поскольку при начислении заработной платы учитываются только отработанные дни, то аванс начисляется за те дни в первой половине месяца, которые сотрудник провел на рабочем месте.

Например: Оформлен больничный лист с 1 по 8 сентября 2018 года. 11 сентября сотрудник вышел на работу, так как 9 и 10 сентября припадают на выходные.

При начислении авансовых выплат бухгалтерия учтет только рабочие дни с 11 по 15 сентября, т.е. 5 рабочих дней. Оплата пособия за 6 рабочих дней будет включена в окончательный расчет за месяц.

Расчет будет выглядеть следующим образом:

- оклад 15 000 рублей делится на количество рабочих дней в месяце, и получается среднедневная сумма заработной платы.

15000/21 = 714,29 рублей в день.

- Полученный результат умножается на отработанные дни.

714,29 х 5 = 3571,45 рублей.

- Производится расчет суммы, приходящейся на НДФЛ

3571,45 х 13%=464,29 рублей

- Вычисляется сумма к выплате

3571,45-464,29=3107,16 рублей.

Итого: С учетом округлений сотруднику будет выплачен аванс в сумме 3100 рублей.

Нюансы

Основной нюанс, который необходимо учитывать при начислении аванса, состоит в том, что в нормативных документах аванс обозначается как заработная плата за первую половину месяца, т.е. при его расчете необходимо руководствоваться теми же правилами, что и при начислении зарплаты.

Общие черты:

- наличие строго установленных сроков выплаты;

- одинаковые меры ответственности за их нарушение;

- при начислении учитываются установленные тарифы и доплаты.

Отличия аванса от основной зарплаты состоят в следующем:

- при начислении аванса не берутся в расчет суммы премирования, поощрения, стимулирования, социальных пособий;

- не производится удержание и перечисление НДФЛ и других видов удержаний из заработной платы;

- не включаются суммы оплаты по больничному листу, суточных и так далее.

Таким образом, к расчету аванса необходимо подходить также ответственно, как при начислении заработной платы.

Рекомендуем прочитать: положен ли аванс, если сотрудник был в отпуске? Как правильно рассчитать зарплату за первую половину месяца? ТК РФ не устанавливает размер аванса. До недавнего времени каждое предприятие выбирало свой способ расчета:

- пропорционально отработанному времени;

- как процент от заработной платы;

- в виде фиксированной суммы.

В 2016 году вступили в силу поправки в ТК РФ, ужесточившие ответственность работодателей в сфере выплаты заработной платы. В связи с этим Министерство труда в письме 10.08.2017 № 14-1/В-725 дает разъяснение, как правильно рассчитывать выплату за первую половину месяца. В этом документе даются крайне важные рекомендации. Минтруда разъясняет, что работник имеет право на оплату труда пропорционально отработанному времени.

Также см. «Аванс: определяем процент от зарплаты». Как выплачивать На основании ст. 136 ТК РФ оплата труда должна быть выдана не реже каждых ½ месяца. Роструд в письме от 26 сентября 2016 года № ТЗ/5802-6-1 рассматривает, как выплачивается зарплата и аванс. По его мнению, выдача аванса и зарплаты по новым правилам (Закон от 03.07.2016 № 272-ФЗ) должна происходить в следующие даты:

- за 1-ю половину месяца – в установленный день с 16 по 30 (31) число текущего месяца;

- за 2-ю половину – с 01 по 15-е число месяца, который идёт следом.

Положения ТК РФ не оставляют сомнений, обязательно ли платить аванс по зарплате.

Да, это необходимо делать. Конкретно, как платится аванс и зарплата, каждый наниматель определяет в своих внутренних документах о труде. Также см. «Зарплату нельзя платить один раз в месяц».

Онлайн журнал для бухгалтера

Внимание

Выплата начисляется двумя методами для сравнения: календарным и по учету рабочего времени. Первая часть месяца отработана полностью Исходные данные: Монтер пути Вахтангов Г. А. отработал в феврале 2018 полные рабочие дни в первой половине месяца.

Сотрудник имеет надбавку за выслугу лет в системе ОАО «РЖД» 10%. Его должностной оклад составляет 30 000. Расчет: Рассчитаем календарным методом. Аванс = (30 000 +3 000) * 50% = 16 500. Рассчитаем методом учета рабочего времени: Аванс = (30 000 + 3 000) / 19 * 11 = 19 105.

Видно, что данные суммы разнятся.

Это происходит из-за того, что февраль – короткий месяц, и первая его половина больше, чем вторая. Именно метод с использованием учета норм рабочего времени в данном случае будет вернее. Почему? В случае если во второй половине месяца работник уйдет в отпуск или на больничный, его права будут ущемлены.

Правила расчета аванса по заработной плате 2018

Для произведения расчета бухгалтер может воспользоваться следующими документами и данными:

- суммой заработной платы за предыдущие месяцы, если сотрудник давно работает на предприятии;

- тарифной сеткой с надбавками и доплатами;

- штатным расписанием;

- приказами на совмещение или расширение обслуживаемой зоны;

- приказами на отпуск, прием и перемещение сотрудников.

При расчете аванса учитывают общее количество рабочих дней в расчетном периоде, и тех дней, которые фактически отработаны на момент начисления. В рекомендациях и письмах нормативного характера указывается, что с суммы за первую половину отработанного времени подоходный налог и прочие вычеты не взимаются. Однако, если бухгалтер их не учтет, то сумма окажется больше, чем причитающаяся к выплате в день основной части зарплаты.

Аванс по зарплате в 2018 году по трудовому кодексу

При начислении авансовых выплат бухгалтерия учтет только рабочие дни с 11 по 15 сентября, т.е. 5 рабочих дней. Оплата пособия за 6 рабочих дней будет включена в окончательный расчет за месяц. Расчет будет выглядеть следующим образом:

- оклад 15 000 рублей делится на количество рабочих дней в месяце, и получается среднедневная сумма заработной платы.

15000/21 = 714,29 рублей в день.

- Полученный результат умножается на отработанные дни.

714,29 х 5 = 3571,45 рублей.

- Производится расчет суммы, приходящейся на НДФЛ

3571,45 х 13%=464,29 рублей

- Вычисляется сумма к выплате

3571,45-464,29=3107,16 рублей.

Итого: С учетом округлений сотруднику будет выплачен аванс в сумме 3100 рублей.

Расчет аванса по заработной плате

В сентябре с 11-го по 15-е число помимо основных обязанностей продавец также исполнял обязанности временно отсутствующего администратора. Оклад администратора - 50 000 руб., за совмещение продавец должен получить 25 процентов от оклада администратора. По итогам месяца компания начислила премию продавцу - 5000 руб. Рассчитаем зарплату продавца за первую половину месяца. С 1 по 15 сентября сотрудник отработал 11 дней, общее количество рабочих дней в сентябре - 21. Оклад за этот период составит: 35 000 руб. : 21 дн. × 11 дн.

= 18 333,33 руб.

× 10 дн. + 5000 руб. = 21 666,67 руб.

Новые правила расчета аванса в 2018 году

Поэтому учесть ее при исчислении аванса невозможно.Пример Трудовым договором с работником предусмотрено, что первую часть зарплаты он получает 20-го числа, а основную часть - 5-го числа следующего месяца. Продавец с окладом 25 000 руб. с 1 по 15 апреля 2017 года дополнительно исполнял обязанности товароведа, оклад которого 35 000 руб. За работу товароведа продавец получает доплату в размере 25% от его оклада.

В конце месяца продавцу начислили премию в 3 000 рублей. Посчитаем аванс продавца с доплатами и надбавками. В апреле 2017 года 20 рабочих дней.

С 1 по 15 число продавец отработал 10 дней. Рассчитываем его аванс.

Оклад продавца за 10 дней: 25 000 руб. / 20 дн. × 10 дн. = 12 500 руб. Доплата за совмещение должностей: 35 000 руб. / 20 дн. × 10 дн. × 25% = 4375 руб. Таким образом, аванс будет: 12 500 руб. + 4375 руб. = 16 875 руб.

Как считать аванс по зарплате в 2018 году

Как следует поступить, если во второй части месяца сотрудник заболел и фактически удержать подоходный налог не из чего? Калькулятор расчета средней заработной платы В этом случае опытные бухгалтеры рекомендуют заранее обезопасить компанию и прописать во внутренних нормативных документах, что расчет аванса по заработной плате производится с учетом специального коэффициента 0,87, который позволяет изначально заложить сумму для расчетов с бюджетом по налогу на доходы. Формула расчета аванса по заработной плате Для того чтобы исчислить величину аванса по заработной плате для персонала, необходимо воспользоваться следующей формулой: А = (Окладустановленный / Нормараб.времени * Времяфактич. отраб. 1-15 месяца + Доплаты) * 0,87 Пример расчета аванса по заработной плате Множество интернет-ресурсов предлагают своим пользователям калькулятор расчета аванса по заработной плате 2018.

Аванс и окончательный расчет по зарплате не могут выдаваться позднее 15 дней с даты завершения периодов, за которые они исчисляются.

Как начислить аванс сотруднику 2018 году примеры расчета

В 2018 году сумма штрафа при первом выявленном нарушении составляет:

- от 10 до 20 тысяч рублей на должностное лицо или предпринимателя;

- от 30 до 50 тысяч рублей на само предприятие (юридическое лицо).

В случае фиксации повторного нарушения суммы штрафов увеличиваются практически в 1,5 - 2 раза:

- от 20 до 30 тысяч рублей на должностное лицо или предпринимателя;

- от 50 до 100 тысяч рублей на само предприятие (юридическое лицо).

Кроме штрафа должностное лицо может быть дисквалифицировано на период до 3 лет. При обнаружении других нарушений порядка выплаты заработной платы и аванса, например, неправильное исчисление, штраф начисляется в соответствии с пп. 1 и 2 статьи 5.27 КоАП.

Как начислить аванс сотруднику 2018 году пример

Также при выплате аванса по зарплате учитываются такие отчисления, имеющиеся у сотрудника, как алименты, выплаты по суду, компенсация нанесенного ущерба и так далее.

Пример расчета по зарплате В зависимости от системы оплаты труда бухгалтеру при расчете зарплаты приходится учитывать большее или меньшее количество данных. Простейший случай, когда сотрудникам начисляется постоянный оклад без надбавок, коэффициентов, выслуги и так далее. В качестве примера расчета желательно использовать простейший вариант, чтобы понять общий принцип вычислений. Существует упрощенный способ расчета зарплаты без учета выходных и праздничных дней и более точный метод с подсчетом рабочих дней. 1) без учета выходных и праздников Для простоты и скорости расчета выплаты зарплаты бухгалтер может не обращать внимания на количество выходных и праздничных дней в месяце. В этом случае просто вычисляется 50% от оклада.

Как считать аванс и зарплату в 2018 году. Новый расчет. Кодекс не устанавливать правила, как считать аванс от зарплаты. Но это не значит, что таких правил нет. Недавно Минтруд разъяснил, как рассчитывать сумму авансы по зарплате сотрудникам в 2017 и в 2018 годах.

Зарплату за первую половину месяца надо рассчитать пропорционально отработанному времени. В расчет берут не только оклад, но и надбавки и доплаты, которые не зависят от результатов работы за месяц (письмо Минтруда России от 10 августа 2017 г. № 14-1/В-725). Например, компенсационные выплаты за работу в ночное время, надбавки за совмещение должностей, за профессиональное мастерство, за стаж работы и другие. Пример 1. Как начислять аванс по зарплате с учетом надбавок и доплат Компания выдает зарплату за первую половину месяца 16-го числа, а оставшуюся сумму за месяц - 1-го числа следующего месяца. Оклад продавца - 35 000 руб.

Гражданское процессуальное правоPermalink

Гражданское процессуальное правоPermalink

Отправить на почту

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В новой редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2017 году?

Новые правила расчета аванса 2017 года, прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Количество рабочих дней в расчетном месяце - 20, оклад инженера Петрова И.

И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом - в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40–45% от оклада.

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса - 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. – 25 000 руб. × 13% – 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели.

Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. Кроме того, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Узнавайте первыми о важных налоговых изменениях

Материалы: http://nalog-nalog.ru/oplata_truda/kak_rasschitat_avans_po_zarplate_novye_pravila_rascheta/

Сроки выплаты зарплаты

В соответствии с ТК РФ зарплата выдается не реже, чем каждые полмесяца. Конкретные сроки в законодательстве не установлены: они должны быть указаны в локальных нормативных актах работодателя.

Например, зарплата за первую половину месяца выплачивается 25-го числа, а за вторую половину месяца - 10-го числа следующего месяца. Если дата выплаты зарплаты попадает на выходной день, то она выплачивается в день, предшествующий выходному. За просрочку выплаты установлены пени в размере 1/300 ставки рефинансирования за каждый день от невыплаченной суммы.

В ТК отсутствует понятие «аванс». В соответствии с позицией Роструда (письмо Роструда от 08.09.2006 N 1557-6), при выплате заработной платы за первую половину месяца нужно руководствоваться сведениями табеля учета рабочего времени и начислять заработную плату согласно фактически отработанному времени. Такой порядок выплаты вызывает сложности, т.к.

Новые сроки выплаты зарплаты в 2017 году и новые штрафы за невыплату зарплаты

Законом от 03.07.2016 № 272-ФЗ установлены новые сроки выплаты зарплаты в 2017 году.Законом также повышены в два раза штрафы за задержку зарплаты. Выдавать аванс за и платить зарплату за нужно уже по новым правилам.

Поэтому сроки уплаты заработной платы в 2017 году новый. В Трудовом кодексе статья 136 изложена в новой редакции.

В ней прописано, что конкретная дата выплаты зарплаты устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором. Но дата выплаты не может быть позднее 15 календарных дней со дня окончания периода, за который она начислена. Допустим, вы выплачиваете зарплату два раза в месяц.

Как выплатить зарплату по новым правилам за ноябрь? Аванс выплачивается за первую половину месяца (1-15 ноября).

Сроки выплаты зарплаты в Украине

«Заработная плата выплачивается рaботникам регулярно в рaбочие дни в сроки, уcтановленные коллективным договором или нoрмативным актом работодателя, согласованным c выбoрным органом первичной профсоюзной оpганизации или другим уполномоченным нa представительство трудовым коллективом оpганом (a в случае отсутствия тaких органов — представителями, избранными и упoлномоченными трудовым коллективом), нo нe реже двух pаз в месяц через промежуток вpемени, не превышающий шестнадцати кaлендарных дней, и нe позднее семи дней пoсле окончания периода, зa который производится выплата Размер заработной платы зa первую половину месяца опpеделяется коллективным договором или ноpмативным актом работодателя, согласованным c выбoрным органом первичной профсоюзной оpганизации или другим уполномоченным

Размер аванса по заработной плате и сроки его выплаты

Золотое правило любого работодателя – не выплачивать заработную плату работникам сразу всю. Вдруг они на радостях сразу истратят все деньги и не доживут до следующей получки? Конечно это шутка. Однако порядок выплаты заработной платы по частям действительно установлен законодательством.

В повседневной разговорной речи части заработной платы получили названия: аванс (это та часть, которая выплачивается до окончания месяца) и собственно заработная плата, которая выплачивается по окончанию месяца.

Какой размер аванса по заработной плате нужно установить, чтобы не нарушить законодательство о труде и в какие сроки нужно успеть его выплатить?

Об этом оговорим в данной статье. Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

Новые сроки выдачи зарплаты и оформление платежек

Крайний срок для выплаты зарплаты – 15-е число следующего месяца. Между зарплатой и авансом должно пройти не более 15 дней.

Например, если вы платите аванс 20-го числа, тогда зарплату надо выдавать 5-го числа следующего месяца.

Если аванс 25-го, тогда срок для зарплаты – не позднее 10-го.

За нарушение сроков выплаты компании грозит штраф в размере 50 000 руб.

(ст. 5.27 КоАП РФ).

Обязательно загляните в трудовые договоры. Если день зарплаты в них прописан неверно, надо внести изменения.

Для этого заключите дополнительные соглашения (ст. 72 ТК РФ) по образцу.

В соответствии со ст. 136 ТК РФ зарплата выплачивается не реже чем каждые полмесяца.

Конкретная дата устанавливается правилами внутреннего трудового распорядка, коллективным (трудовым) договором не позднее 15 календарных дней со дня окончания периода, за который начислена зарплата.

То есть Кодексом не оговорены конкретные сроки выдачи зарплаты и ее размер за полмесяца. Эти вопросы отнесены к правовому (коллективно-договорному) регулированию на уровне учреждения.

По мнению министерства, работник имеет право на получение заработной платы за первую половину месяца пропорционально отработанному времени.

При определении размера зарплаты за первую половину месяца необходимо учитывать:

- оклад (тарифную ставку) специалиста за отработанное время;

- надбавки за отработанное время, расчет которых не зависит от оценки итогов работы за месяц в целом и от выполнения месячной нормы рабочего времени и норм труда. Допустим, компенсации за работу в ночное время, надбавки за совмещение должностей, профмастерство, за стаж работы и др.

Теперь что касается:

- стимулирующих выплат, начисляемых по итогам выполнения показателей эффективности (оценка которых осуществляется по результатам работы за месяц);

- компенсационных выплат, расчет которых зависит от выполнения месячной нормы рабочего времени и возможен только по окончании месяца. Например, за сверхурочную работу, за труд в выходные и праздники.

По мнению чиновников, они производятся при окончательном расчете и выдаче зарплаты за месяц.

Как считают в министерстве, уменьшение размера зарплаты за 1-ю половину месяца при начислении может быть рассмотрено как дискриминация в сфере труда, ухудшение трудовых прав сотрудников.

ПИСЬМО Минтруда РФ от 10.08.2017 № 14-1/В-725

Документ включен в СПС «Консультант Плюс»

Примечание редакции:

по мнению Роструда, порядок выплаты зарплаты предпочтительнее закрепить правилами внутреннего трудового распорядка, поскольку колдоговора на предприятии может не быть, а трудовой контракт регулирует отношения отдельного работника (письмо от 06.03.2012 № ПГ/1004-6-1).

И еще – лучше не устанавливать некий период, в течение которого может быть выплачена зарплата. Это должен быть именно какой-то конкретный день (письмо Минтруда РФ от 28.11.2013 № 14-2-242).

Иногда работодатель занижает аванс, из-за чего бывают жалобы от работников и претензии проверяющих. Рассмотрим, как безопасно определить размер аванса и установить дни выплаты зарплаты.

При проверке инспектор обязательно выяснит, в какие даты выплачивают зарплату и сколько работодатель начисляет за первую половину месяца. Из-за того, что конкретные указания по поводу дат зарплаты появились только осенью 2016 года (Закон от 3 июля 2016 г. № 272-ФЗ), у многих компаний до сих пор в документах встречаются опасные формулировки. С авансом еще сложнее, так как Трудовой кодекс ничего не говорит о том, какого размера он должен быть.

В каком размере выплачивать аванс

Чиновники считают, что размер аванса должен учитывать фактически отработанное сотрудником время или выполненную им работу (письмо Минтруда России от 3 февраля 2016 г. № 14-1/10/В-660). До сих пор действует советская норма, что минимальный размер аванса для рабочих должен быть не ниже тарифной ставки за отработанное время (ч. первая ст. 423 ТК РФ, постановление Совмина СССР от 23 мая 1957 г. № 566).

Работодатель сам определяет размер аванса. Чаще всего для этого применяют два метода: расчетный (безавансовый) и авансовый. Разберем, чем они отличаются друг от друга.

Расчетный (безавансовый) метод. При расчетном методе зарплату за первую половину месяца начисляют по отработанному времени или по выработанной продукции (ч. первая ст. 423 ТК РФ, абз. 6 п. 52 письма Госкомтруда СССР, Минфина СССР и ЦСУ СССР от 27 апреля 1973 г. № 75-АБ/89/10-80, далее - Письмо № 75-АБ/89/10-80). Поэтому в месяцах с большим количеством праздников (например, в январе или в мае) первая часть зарплаты будет меньше, чем в других месяцах.

Пример:

Оклад работника - 18 000 руб. В мае 2017 года 20 рабочих дней. В первой половине месяца с 1 по 15 мая сотрудник отработал 8 рабочих дней. Компания платит аванс 20 мая, исходя из оклада, пропорционально отработанному времени. Работник получит аванс 7200 руб. (18 000 руб. : 20 раб. дн. × 8 раб. дн.).

Расчет аванса за июнь 2017 года будет таким. В июне 21 рабочий день. Если в первой половине месяца сотрудник отработает 10 дней, то аванс составит 8571,43 руб.

(18 000 руб. : 21 раб. дн. × 10 раб. дн.).

По окончании месяца зарплату выплачивают за отработанные дни с учетом выданной первой части. Компенсационные и поощрительные выплаты входят во вторую часть зарплаты.

Расчетный метод безопаснее, чем авансовый, он полностью соответствует закону и не приведет к спорам с ГИТ. Однако он усложняет работу бухгалтерии, особенно при большом штате. Метод имеет недостатки и для сотрудников, которые отработали в первой половине месяца меньше рабочих дней, чем предусмотрено графиком. Размер их аванса будет ниже, чем в другие месяцы.

Авансовый метод. При авансовом методе первую часть зарплаты не рассчитывают каждый раз, а выдают в одинаковом размере в любом календарном месяце, в том числе с большим количеством праздников. Компенсационные и стимулирующие выплаты выплачивают в день выдачи второй части зарплаты (ч. первая ст. 423 ТК РФ, абз. 2-4 п. 52 Письма № 75-АБ/89/10-80).

За каждую половину месяца денежные средства нужно начислять примерно в равных суммах без учета премиальных выплат (письмо Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709). Такому требованию больше соответствует аванс в размере 40 процентов от оклада. Это связано с тем, что с зарплаты удерживают НДФЛ по ставке 13 процентов. Перечисляют его один раз в месяц - при расчете второй части зарплаты. Если из 100 процентов оклада вычесть НДФЛ, половина оклада составит 43,5 процента ((100% - 13%) : 2). В результате округления получают 40 процентов. Если же установить аванс в размере 50 процентов от оклада, то вторая часть оклада, которую получит на руки работник, составит только 37 процентов.

Пример:

Оклад работника - 30 000 руб. В месяце 20 рабочих дней. Если размер аванса составляет 40 процентов, то за первую половину месяца сотрудник, полностью отработавший норму рабочего времени, получит 12 000 руб. (30 000 руб. × 40%). Размер зарплаты за вторую половину месяца за вычетом НДФЛ составит 14 100 руб. ((30 000 - 12 000) - 30 000 × 13%).

Если аванс составит 50 процентов от оклада, то за первую половину месяца работник получит 15 000 руб. (30 000 руб. × 50%). За вторую - 11 100 руб. ((30 000 - 15 000) - 30 000 × 13%).

Некоторые организации устанавливают заниженный размер аванса. Например, при окладе 30 000 рублей аванс составляет 10 процентов, то есть 3000 рублей. В этом случае они не соблюдают требование о примерно равных частях зарплаты и соответствии аванса отработанному времени. Поэтому ГИТ признает, что работодатель нарушает требования закона (ст. 129, ч. шестая ст. 136 ТК РФ).

Авансовый метод значительно упрощает работу бухгалтерии. Он имеет преимущества и для работников. Аванс из месяца в месяц одинаков, нерабочие и праздничные дни не влияют на его размер.

Недостаток метода в том, что он может привести к спору с ГИТ. Проверяющие иногда считают, что первую часть зарплаты нужно каждый раз считать пропорционально отработанному сотрудником времени (ч. первая ст. 129 ТК РФ, решение Верховного суда РФ от 19 ноября 2007 г. № ГКПИ07-961).

Учитывая, что закон прямо не определяет, в каком порядке считать первую часть зарплаты, работодатель вправе применять как авансовый, так и расчетный метод. В любом случае общая сумма заработной платы за месяц будет одинаковой. Если вы выберете авансовый метод, то чтобы избежать претензий со стороны ГИТ, не занижайте размер первой части зарплаты. Ориентируйтесь на размер аванса 40 процентов от оклада, иначе вы не докажете, что его размер привязан ко времени, отработанному сотрудниками в первой половине месяца.

Как выбрать дни выплаты зарплаты

Работодатель должен выплачивать заработную плату не реже чем каждые полмесяца. Это правило нельзя изменить ни по соглашению сторон, ни по письменной просьбе работника. Чаще чем каждые полмесяца зарплату выплачивать можно (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 28 ноября 2016 г. № 14-1/В-1180, письмо Роструда от 30 мая 2012 г. № ПГ/4067-6-1).

Крайний срок выплаты заработной платы - 15 календарных дней со дня окончания периода, за который ее начислили. Зарплату за первую половину месяца выплачивайте в установленный день с 16-го по 30-е (31-е) текущего периода, за вторую половину месяца - с 1-го по 15-е число следующего месяца (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 21 сентября 2016 г. № 14-1/В-911).

Закрепите конкретные дни выплаты зарплаты, а не периоды. Не используйте формулировки «зарплата выплачивается не позднее 20-го числа», «зарплата выплачивается в период с 20-го по 25-е числа» и т. д. Пропишите в локальном акте, в каком порядке выплачивается зарплата новым работникам, чтобы интервал между выплатами не превышал полмесяца.

Многие бухгалтеры не любят устанавливать в качестве дней выплат 15-е и последнее число текущего месяца. Это уменьшает время на то, чтобы рассчитать зарплату. Кроме того, они должны перечислить в ФНС России и ФСС России страховые взносы до 15-го числа месяца, следующего за тем, когда их начислили (п. 3 ст. 431 НК РФ, п. 4 ст. 22 Закона от 24 июля 1998 г. № 125-ФЗ). В итоге бухгалтерии придется и заниматься взносами, и начислять аванс. Чтобы соблюсти права работников и интересы компании, срок выплаты зарплаты можно сдвинуть на несколько дней, например на 20-е число текущего месяца и на 5-е число следующего месяца. Инспекторы к таким датам не придираются.

Сроки выплаты премий. Предельный 15-дневный срок относится только к выплатам, которые производятся не реже чем каждые полмесяца, то есть к окладу, тарифной ставке. Премии по итогам работы за более длительный отчетный период можно выплачивать позже 15 дней с момента его окончания, если это предусмотрено коллективным договором или локальным актом.

Поощрительные выплаты начисляют за результаты труда после того, как работодатель оценит достигнутые показатели. Если в положении о премировании сказано, что премия по итогам работы за период, например за месяц, выплачивается в месяце, следующем за отчетным, а по итогам работы за год - в марте следующего года, то претензий к работодателю не будет (письмо Минтруда России от 21 сентября 2016 г. № 14-1/В-911).

Сроки выплаты при перечислении зарплаты на банковские карты. Часто работодатель считает, что выполнил обязанность по выплате зарплаты, когда перечислил денежные средства в банк. Однако договор с банком может предусматривать, что зарплату зачисляют на счет работника на следующий день после получения платежного поручения. Таким образом, если деньги списали со счета компании, это не означает, что сотрудник в срок получил зарплату. Он сможет распоряжаться деньгами со дня, когда они поступят на его счет. Чтобы не нарушить закон, накануне установленного срока выплаты зарплаты готовьте списки и платежные поручения на перечисление средств на счета работников и заблаговременно передавайте их в банк.

В каких документах закрепить дни выплаты зарплаты и способ расчета аванса

Даты выплаты зарплаты, размер и выбранный метод начисления аванса нужно установить в одном из документов - ПВТР, коллективном или трудовом договоре. Лучше прописать эти условия в ПВТР, поскольку коллективный договор может отсутствовать в организации, а трудовой договор регулирует отношения с конкретным работником (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 23 сентября 2016 г. № 14-1/ООГ-8532, письмо Роструда от 6 марта 2012 г. № ПГ/1004-6-1).

Укажите в документах конкретный размер первой части заработной платы, например 40 процентов. Нельзя применять формулировку, определяющую максимально возможный размер аванса. Это будет означать, что работодатель вправе менять его сумму в одностороннем порядке, что не соответствует закону. Например, недопустима запись: «Заработная плата за первую половину месяца выплачивается в размере не более 40 процентов оклада».

Если работодатель не установит дни выплаты зарплаты и размер аванса ни в одном из указанных выше документов, ГИТ привлечет его к административной ответственности. Оштрафуют компанию и за неправильные даты выплаты зарплаты (ч. шестая ст. 136 ТК РФ, ст. 5.27 КоАП РФ).

Золотое правило любого работодателя – не выплачивать заработную плату работникам сразу всю. Вдруг они на радостях сразу истратят все деньги и не доживут до следующей получки? Конечно это шутка. Однако порядок выплаты заработной платы по частям действительно установлен законодательством.

В повседневной разговорной речи части заработной платы получили названия: аванс (это та часть, которая выплачивается до окончания месяца) и собственно заработная плата, которая выплачивается по окончанию месяца.

Какой размер аванса по заработной плате нужно установить, чтобы не нарушить законодательство о труде и в какие сроки нужно успеть его выплатить? Об этом оговорим в данной статье.

1. Что такое аванс по зарплате?

2. Срок выдачи аванса и зарплаты

3. Дата выплаты зарплаты и аванса

4. Конкретная дата или период времени?

5. Устанавливаем дату выплаты. Где?

6. Каким должен быть аванс по заработной плате

7. Размер аванса по заработной плате

8. Откуда берется аванс в 40% от зарплаты?

9. Примеры расчета аванса по зарплате

10. Начисление аванса по заработной плате

11. Выдача аванса по заработной плате

12. Взносы и налоги с аванса по зарплате

13. Аванс по зарплате в 1С: Бухгалтерия 8.3

14. Зарплата без аванса

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Что такое аванс по зарплате?

Давайте, прежде всего, обратимся к первоисточнику. В ст.136 ТК написано: заработная плата выплачивается не реже чем каждые полмесяца .

Дело в том, что аванс на самом деле – это заработная плата за первую половину месяца . Вот и весь секрет! Сначала работник получает оплату за первую половину месяца, а затем – за вторую.

Порядок выплаты заработной платы нужно прописать в локальных документах организации. Это могут быть:

- — Правила трудового распорядка;

- — Коллективный договор.

Или прописываете в трудовом договоре.

В одном из наших курсов есть каверзный вопрос – может ли зарплата выплачиваться 4 раза в месяц. Некоторые ошибаются и отвечают «нет». Почему же нет? Да хоть каждый день можно выплачивать. В Кодексе установлена лишь минимальная частота – не реже двух раз. А чаще можно. И в некоторых организациях действительно есть два аванса по зарплате.

Итак, мы с вами установили, что есть выплата зарплаты за первую и за вторую половину месяца. Но в дальнейшем первую половину зарплаты мы все таки будем называть авансом – для краткости и потому что так привычнее.

2. Срок выдачи аванса и зарплаты

Давайте продолжим изучение ст.136 ТК, в которой с 3 октября 2016 года произошли изменения, касающиеся даты выплаты.

Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Что следует из этой нормы. На первый взгляд только вывод: выплата второй части зарплаты (окончательный расчет) должен быть не позже 15 числа следующего месяца . Например, выплатить зарплату за сентябрь надо не позднее 15 октября.

Но это окончательный расчет с работником, а нам же еще аванс выплачивать. Возвращаемся к предыдущей цитате: заработная плата выплачивается не реже чем каждые полмесяца.

Отсюда следует, что аванс (оплата за первую половину месяца) нужно выплачивать не позднее последнего числа месяца. За сентябрь – не позднее 30 сентября. Т.к. полмесяца – это примерно 15 дней .

Таким образом, срок выдачи аванса и зарплаты в результате последних поправок в законодательстве строго регламентирован. Промежуток между зарплатой и авансом (оплатой за первую половину месяца) должен составлять примерно 15 дней — полмесяца.

3. Дата выплаты зарплаты и аванса

Конкретная дата аванса и зарплаты трудовым законодательством не установлена. ТК лишь ограничивает предельные сроки и говорит, что это число устанавливается самой организацией.

Вместе с тем устанавливать сроки выплаты аванса по зарплате безопаснее с учетом мнения контролирующих ведомств и сложившейся судебной практики. Специалисты Роструда в устных разъяснениях рекомендуют устанавливать срок выплаты аванса в середине месяца (15-го или 16-го числа).

Однако если установить дату выплаты аванса, например, 25-го числа, это не будет нарушением. Поскольку в этом случае зарплату надо выплатить не позднее 10-го числа следующего месяца, что укладывается в рамки законодательства. Главное, чтобы такой срок был прописан во внутренних документах организации.

Однако, по мнению Минздравсоцразвития, срок выплаты аванса, приходящийся на конец отработанного месяца (например, 25-е число), противоречит положениям статьи 136 ТК. Поскольку если сотрудник поступил на работу 1-го числа месяца, то впервые аванс он получит 25-го числа этого же месяца. И, соответственно, требование статьи 136 ТК о выплате зарплаты не реже чем каждые полмесяца соблюдаться не будет. Такая позиция отражена в письме Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709.

Аналогичную точку зрения разделяют и некоторые судьи. Они считают, что аванс нужно выплачивать 15-го или 16-го числа календарного месяца в зависимости от количества дней в данном месяце (30 или 31). Судебные решения есть, но они на уровне регионов.

4. Конкретная дата или период времени?

Также обратите внимание, что дата выплата зарплаты и аванса – это конкретное число, а не период времени . В письме Минтруда от 28 ноября 2013 года № 14-2-242 чиновники рассмотрели ситуацию, когда компания в трудовых договорах (или в положении об оплате труда) предусматривает не четкие даты выдачи зарплаты, а периоды.

Например, аванс выдают с 15-го по 20-е число каждого месяца, а зарплату - с 1-го по 5-е число следующего. По мнению Минтруда, эти формулировки неверные. Т.к. в данной ситуации работодатель не может гарантировать соблюдение периодичности в полмесяца.

Аналогичное мнение изложено в письме Роструда от 20.06.2014г. №ПГ/6310-6-1.

Т.е. должна быть конкретная дата. Например, 15 числа каждого месяца, 16 число каждого месяца. Когда день выплаты совпадает с выходным или праздничным днем, аванс выдается накануне этого дня.

5. Устанавливаем дату выплаты. Где?

В каких документах необходимо прописать даты выплаты зарплаты и аванса? В ТК обозначены правила внутреннего трудового распорядка, коллективный договор или трудовой договор. Значит ли это, что даты надо прописать везде или достаточно одного из данных документов?

Это спорный вопрос, по которому до 2016 года существовало две позиции:

- Вариант 1: Дни выплаты зарплаты необходимо установить как в правилах внутреннего трудового распорядка и коллективном договоре (при его наличии), так и в трудовых договорах с работниками (письмо Роструда от 20.06.2014г. №ПГ/6310-6-1.

- Вариант 2: Дни выплаты зарплаты можно установить в любом из перечисленных документов (письмо Роструда от 06.03.2012г. №ПГ/1004-6-1). А самый подходящий для этих целей – Правила внутреннего трудового распорядка.

Сейчас в перечисление документов добавлено слово «или», что означает использование любого из них на выбор организации.

6. Каким должен быть аванс по заработной плате

Из определения в ТК видно, что на самом деле в трудовом законодательстве нет такого понятия, как «аванс». Это просто часть заработной платы, которая выплачивается за первую половину месяца.

Однако на основании ст.423 ТК до сих пор применяются нормативные акты СССР, если они не противоречат ТК. Есть одно постановление Совета Министров тех «лохматых» годов — №566 от 23.05.1957г. с интересным названием «О порядке выплаты заработной платы рабочим за первую половину месяца».

Уже по названию понятно, что оно как раз по нашей теме. Кодексу оно не противоречит и в нем написано, что размер выплаты аванса в счет зарплаты работнику за первую половину месяца устанавливается по соглашению работодателя с профсоюзом и прописывается в коллективном договоре. Минимальный размер такого аванса не должен быть меньше тарифной ставки работника за фактически отработанное время.

Получается, что работодатель при выплате зарплаты за первую половину месяца (это фактический смысл «аванса») должен принимать во внимание это постановление и учитывать время, отработанное сотрудником по факту.

Применимость постановления для современных реалий подчеркнул Роструд в письме от 08.09.2006г. №1557-6 «Начисление авансов по зарплате».

Еще есть письмо Минздравсоцразвития от 25.02.2009г. №22-2-709, в котором говорится о выдаче заработной платы за каждую половину месяца примерно в одинаковых суммах.

7. Размер аванса по заработной плате

Выводы из всего сказанного следуют такие:

- — минимальная выплата за первую половину месяца – не меньше тарифной ставки работника за время, отработанное по факту;

- — сумма аванса по заработной плате рассчитывается не условно (40% оклада, 50% оклада и т.п.), а с учетом фактически отработанного времени (письмо Минтруда от 03.02.2016г. №14-1/10/В-660), поэтому придется составлять табели и за первую половину месяца перед тем, как производить начисления.

Зачастую оклад составляет лишь часть зарплаты. Поэтому, определяя сумму аванса, возьмите во внимание и прочие составляющие ежемесячного дохода : доплаты и надбавки за условия труда, выполнение дополнительного объема работ, совмещение профессий (должностей), замещение временно отсутствующего работника. Ведь работник уже точно отработал половину месяца, и потому вправе претендовать на часть подобных выплат.

А вот на размер аванса по заработной плате стимулирующие премии и вознаграждения не влияют (письмо Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709). Ведь, как правило, результаты работы, то есть как раз основание для бонусов, становятся ясны лишь по итогам месяца. То же самое касается и процентной части зарплаты.

8. Откуда берется аванс в 40% от зарплаты?

Так откуда же берутся пресловутые 40%? В трудовом законодательстве нигде не прописан точный размер аванса, поэтому вопрос, какой процент составляет аванс от зарплаты, неуместен. Но выплачивать меньше 40% не получится. Почему?

Трудовой кодекс говорит именно о выплате заработной платы, а значит, размер выплат за первую половину месяца должен быть адекватен затратам труда работника. Если из 100% оклада вычесть НДФЛ 13%, то получим 87% оклада. Половина этой величины 43,5% с некоторыми допущениями можно округлить до 40%.

Если вы установите меньший размер аванса по заработной плате, то это будет уже прямым нарушением трудового законодательства – ст.136 ТК. Но если не хотите рисковать, размер аванса по заработной плате должен определяться по итогам расчетов, а не быть фиксированным процентом.

Если вы приняли работника во второй половине месяца, например, 18 числа, а выплата аванса у вас происходит, например, 20-го, то аванс этому вновь принятому сотруднику не выплачивается, поскольку первую половину месяца он не работал.

9. Примеры расчета аванса по зарплате

Работник ООО «Весна» Сорокин С.С. получает 17 числа ежемесячно аванс за первую половину месяца, а до 3 числа следующего месяца – остаток заработной платы. Оклад работника 30 000 руб.

В период с 1 по 15 марта попадает 9 рабочих дней, всего же в этом месяце 21 рабочий день. В марте 2016 года Сорокин болел с 1 по 4 марта (4 рабочих дня).

В Правилах внутреннего трудового распорядка установлено, что аванс рассчитывается, исходя из числа рабочих дней в периоде с 1-го по 15-е число данного месяца.

Аванс за полностью отработанный период с 1 по 15 число:

30 000 / 21 * 9 = 12 857,14 руб.

Аванс за первую половину месяца с учетом отработанного времени:

12 857,14 / 9 * 5 = 7142,86 руб.

Или сразу сокращенный расчет:

30 000 / 21 * 5 = 7142,86 руб.

Методику расчета аванса подробно пропишите в Положении об оплате труда или ином локальном документе. Тогда при проверке к вам не возникнет лишних вопросов.

10. Начисление аванса по заработной плате

Считается, что сотрудник получает доход в виде заработной платы на последнее число каждого месяца. Поэтому начисление аванса по заработной плате производится только в ведомостях. В бухгалтерском учете до окончания месяца никаких проводок по начислению не будет.

Проводки при выплате аванса такие же, как при выплате заработной платы:

Дебет 70 – Кредит 50, 51

Т.е. после выдачи аванса по заработной плате за работником формируется дебиторская задолженность (дебет 70), которая погашается в день начисления зарплаты – последний день месяца.

По той же причине расчетные листки на аванс не выдаются. Работники получают их раз в месяц при выплате заработной платы за вторую половину месяца.

В налоговом учете аванс по зарплате в расходах не учитывается.

11. Выдача аванса по заработной плате

Выдача аванса по заработной плате оформляется теми же документами, что и выплата окончательного расчета по зарплате. Перечень документов, которые надлежит составить, зависит от того, каким способом его выдали:

- — наличными деньгами;

- — перечислением на счет сотрудника в банке.

Выдачу аванса наличными деньгами надо оформить ведомостью по форме № Т-53 (платежная ведомость) или расходными кассовыми ордерами по форме № КО-2.

Так как аванс платится за неполный месяц, составление расчетной ведомости по форме Т-49 не нужно. Она используется для учета удержаний, начислений и выплат за целый месяц.

При перечислении аванса на банковские карты работников в платежном поручении указывайте в назначении платежа – выплата заработной платы за первую половину месяца, например, сентября 2016 г.

12. Взносы и налоги с аванса по зарплате

В связи с тем, что аванс – это не аванс на самом деле, а зарплата за первую половину месяца, возникает вопрос, нужно ли рассчитывать и удерживать НДФЛ с него, а также начислять и перечислять страховые взносы?

Минфин давно прояснил этот факт, например, в письмах 17.07.2008г. №03-04-06-01/214, от 16.07.2008 года №03-04-06-01/209, от 15.08.2012 N 03-04-06/8-143, от 09.08.2012 N 03-04-06/8-232, от 18.04.2013г. №03-04-06/13294. На ту же тему письмо ФНС от 26.05.2014 г. № БС-4-11/10126. Есть даже Постановление Президиума ВАС от 07.02.2012 г. № 11709/11.

Согласно п.2 ст.223 НК, дата фактического получения работником дохода в виде заработной платы – это последний день месяца, за который эта зарплата начисляется. Поэтому на момент выплат за первую половину месяца дохода по НДФЛ не возникает. Солидарна здесь и позиция судов.

Выдавая аванс по зарплате, удерживать с такой суммы НДФЛ не надо.

Удерживать и платить в бюджет НДФЛ нужно только один раз в месяц - со всех начисленных за этот месяц сумм оплаты труда. А пока месяц не закончился, нет оснований облагать НДФЛ авансовую часть.

Нет необходимости платить с авансов и взносы во внебюджетные фонды. Ведь их начисляют по итогам каждого календарного месяца. А не позднее 15-го числа следующего направляют в фонды. Не надо начислять и взносы на страхование от несчастных случаев. Так что, выплачивая работнику аванс, вам достаточно лишь сделать проводку на перечисление денег.

Но есть одна любопытная ситуация, когда одновременно с выплатой аванса необходимо все-таки удерживать и перечислять НДФЛ. А именно, когда аванс перечисляется в последний день месяца.

Например, выплачивая аванс 30 сентября, организация уже должна перечислить НДФЛ. Месяц закончился и работнику начислен доход, возникла база по НДФЛ. Здесь позицию налоговиков поддержал суд – определение Верховного суда от 11.05.16 № 309-КГ16-1804.

13. Аванс по зарплате в 1С: Бухгалтерия 8.3

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, как происходит выплата и расчет аванса по заработной плате по в видео-формате.

14. Зарплата без аванса

Иногда задают вопрос, можно ли все-таки отказаться от аванса по зарплате, если работник напишет заявление с такой просьбой? Ответ на этот вопрос – нет. Это будет нарушением трудового законодательства, даже если работник сам этого хочет.

Таким образом, зарплата без аванса невозможна. Если обязанность об отдельной оплате первой половины месяца проигнорировать, компании грозит ответственность.

Согласно ст.5.27 КоАП за нарушение трудового законодательства :

- должностные лица и ИП – штраф 1000-5000 руб., повторно – 10000-20000 руб. или дисквалификация от 1 до 3 лет;

- юридические лица – штраф 30000-50000 руб., повторно – 50000-70000 руб.

Помимо этого, сотрудники могут требовать компенсацию за задержку выплаты заработной платы, в соответствии со ст. 235 ТК РФ, так как ситуация по выплате зарплаты реже двух раз в месяц, может рассматриваться как ее несвоевременная выплата.

С 3 октября 2016 г. размер денежной компенсации не может быть ниже 1/150 действующей в период задержки ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки, начиная со следующего дня после установленного срока выплаты и заканчивая днем фактического расчета включительно (ст.236 ТК).

Какие проблемные вопросы встретились вам по расчету и выплате авансов? Задавайте их в комментариях!

Размер аванса по заработной плате и сроки его выплаты